Trong lĩnh vực kế toán, việc hạch toán chênh lệch tỷ giá hối đoái phát sinh trong kỳ luôn đòi hỏi sự chính xác và cập nhật kịp thời theo các quy định mới nhất. Bài viết này, được chia sẻ bởi Trung tâm Kế Toán Việt Hưng, sẽ cung cấp cho bạn hướng dẫn chi tiết về cách hạch toán chênh lệch tỷ giá theo TK 413. Với những thông tin mới nhất và đầy đủ, bạn sẽ nắm bắt được các bước thực hiện đúng quy chuẩn, giúp quản lý tài chính doanh nghiệp hiệu quả hơn.

Chênh lệch tỷ giá hối đoái phát sinh trong kỳ – TK 413 là chênh lệch giữa tỷ giá hối đoái tại thời điểm ghi sổ kế toán và tỷ giá hối đoái tại thời điểm thực hiện giao dịch hoặc tại thời điểm đánh giá lại. Chênh lệch này có thể phát sinh từ các hoạt động mua bán, thanh toán bằng ngoại tệ, hoặc đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ tại thời điểm lập báo cáo tài chính.

Nếu phát sinh lãi tỷ giá hối đoái (tức là tỷ giá ngoại tệ tăng so với Đồng Việt Nam), chênh lệch sẽ được ghi nhận vào bên có của TK 413. Ngược lại, nếu phát sinh lỗ tỷ giá hối đoái (tức là tỷ giá ngoại tệ giảm so với Đồng Việt Nam), chênh lệch sẽ được ghi nhận vào bên nợ của TK 413.

1. Quy định về kết cấu và nội dung phản ánh của Tài khoản 413 “Chênh lệch tỷ giá hối đoái”

Theo quy định tại Thông tư số 200/2014/TT-BTC quy định về kết cấu và nội dung phản ánh của Tài khoản 413 “Chênh lệch tỷ giá hối đoái” như sau:

Tài khoản 413 “Chênh lệch tỷ giá hối đoái” được quy định cụ thể trong Thông tư số 200/2014/TT-BTC, với các hướng dẫn chi tiết về cách phản ánh các chênh lệch tỷ giá hối đoái phát sinh:

Bên NỢ:

Ghi nhận chênh lệch tỷ giá hối đoái phát sinh từ các giao dịch kinh tế quốc tế trong kỳ.

- Xử lý số chênh lệch tỷ giá hối đoái phát sinh vào tài khoản 161 “Chi dự án”.

Bên CÓ:

Điều chỉnh số lỗ tỷ giá hối đoái vào tài khoản 161 “Chi dự án”.

- Ghi nhận chênh lệch tỷ giá hối đoái từ các giao dịch kinh tế quốc tế.

Số Dư của Tài khoản:

Số Dư Bên Nợ: Chênh lệch tỷ giá hối đoái chưa được xử lý tính đến cuối kỳ.

- Số Dư Bên Có: Chênh lệch tỷ giá hối đoái chưa được xử lý tính đến cuối kỳ.

Các tài khoản cấp 2:

Tài khoản 4131: Phản ánh chênh lệch tỷ giá hối đoái từ việc đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ.

- Tài khoản 4132: Ghi nhận chênh lệch tỷ giá hối đoái phát sinh trong các dự án của Bảo hiểm tiền gửi Việt Nam.

XEM THÊM:

2. Phân loại chênh lệch tỷ giá hối đoái phát sinh trong kỳ

Chênh lệch tỷ giá hối đoái phát sinh trong kỳ có thể được phân loại thành 02 trường hợp chính: chênh lệch phát sinh từ giao dịch thực tế và chênh lệch phát sinh từ việc quy đổi tiền tệ. Chênh lệch này xảy ra do sự biến động của tỷ giá trao đổi giữa hai đơn vị tiền tệ khác nhau trong quá trình thực hiện các giao dịch kinh tế hoặc khi đánh giá lại tình hình tài chính.

NỘI DUNG | Chênh lệch phát sinh từ giao dịch thực tế | Chênh lệch phát sinh từ việc quy đổi tiền tệ |

Chênh lệch này xảy ra khi một doanh nghiệp thực hiện các giao dịch bằng ngoại tệ, như mua bán hàng hóa hoặc dịch vụ, và tỷ giá hối đoái thay đổi giữa thời điểm giao dịch và thời điểm thanh toán. | Chênh lệch này xảy ra khi doanh nghiệp đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ tại thời điểm lập Báo cáo tài chính, dựa trên tỷ giá giao dịch thực tế. | |

VÍ DỤ THỰC TẾ | Giả sử Công ty A mua nguyên vật liệu từ một nhà cung cấp nước ngoài với giá 10,000 USD vào ngày 01/01 và thời điểm đó tỷ giá là 23,000 VND/USD. Đến ngày thanh toán 30/01, tỷ giá thay đổi thành 23,500 VND/USD. Lúc này, công ty A phải ghi nhận chênh lệch tỷ giá hối đoái như sau: – Tại ngày 01/01: 10,000 USD x 23,000 VND/USD = 230,000,000 VND Chênh lệch này phản ánh sự tăng giá của ngoại tệ so với Đồng Việt Nam và được ghi nhận là chi phí tài chính. | Công ty B có một khoản tiền gửi bằng USD trong tài khoản ngân hàng. Tại thời điểm cuối năm, công ty cần đánh giá lại số tiền gửi này theo tỷ giá mới nhất để lập Báo cáo tài chính. Nếu tỷ giá tăng từ thời điểm gửi tiền đến cuối năm, công ty sẽ ghi nhận lãi tỷ giá hối đoái; nếu tỷ giá giảm, sẽ ghi nhận lỗ tỷ giá hối đoái. |

3. Hạch toán chênh lệch tỷ giá hối đoái phát sinh trong kỳ

Hạch toán chênh lệch tỷ giá hối đoái phát sinh trong kỳ (Kể cả chênh lệch tỷ giá trong giai đoạn trước hoạt động của các DN không do Nhà nước nắm giữ 100% vốn điều lệ), cụ thể như sau:

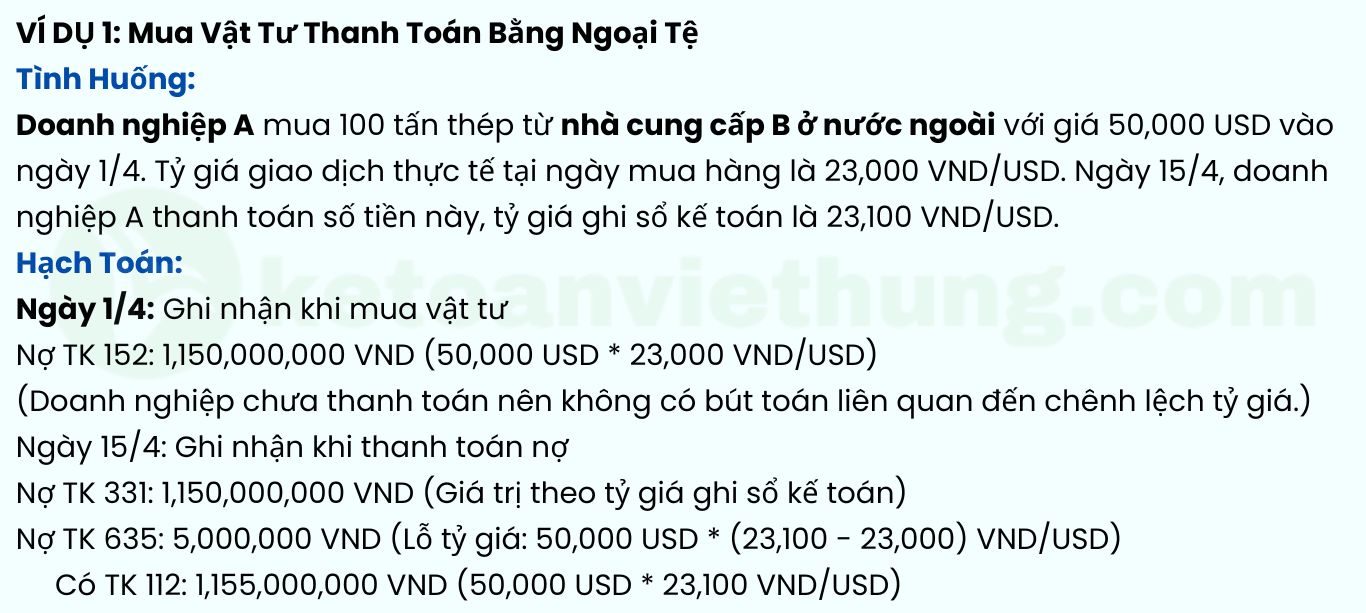

– Khi mua vật tư, hàng hóa, TSCĐ, dịch vụ thanh toán bằng ngoại tệ, ghi:

Nợ TK 151, 152, 153, 156, 157, 211, 213, 217, 241, 623, 627, 641, 642 (Tỷ giá giao dịch thực tế tại ngày giao dịch)

Nợ TK 635: Chi phí tài chính (Lỗ tỷ giá hối đoái)

Có TK 111 (TK 1112), 112 (TK 1122) (Theo tỷ giá ghi sổ kế toán)

Có TK 515: Doanh thu hoạt động tài chính (Lãi tỷ giá hối đoái)

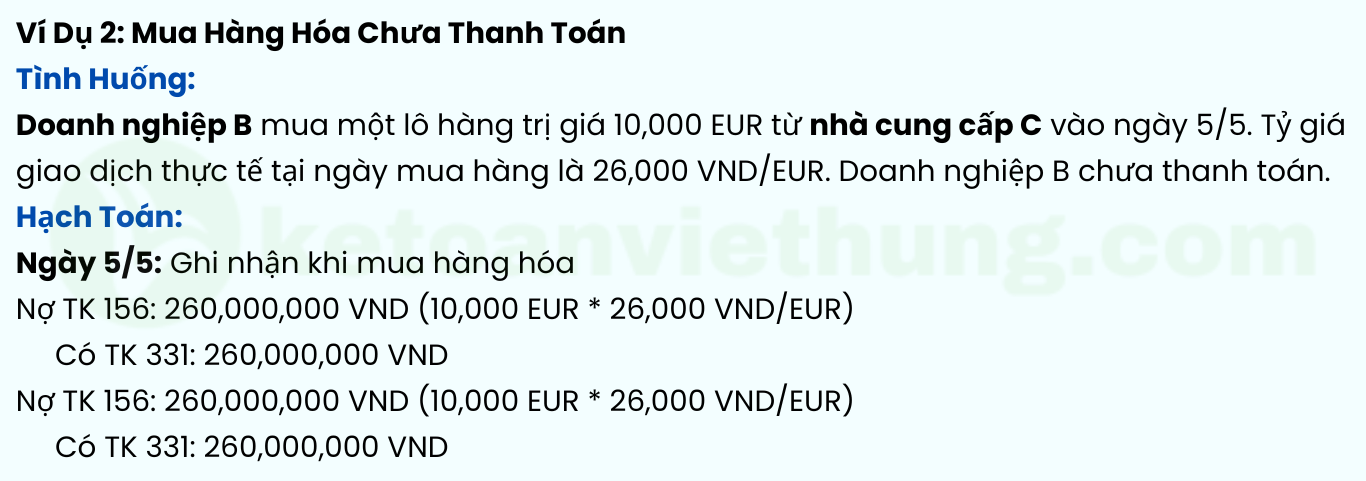

– Khi mua vật tư, hàng hóa, TSCĐ, dịch vụ của nhà cung cấp chưa thanh toán tiền, khi vay hoặc nhận nợ nội bộ,… bằng ngoại tệ; Căn cứ tỷ giá hối đoái giao dịch thực tế tại ngày giao dịch, ghi:

Nợ TK 111, 112, 152, 153, 156, 211, 627, 641, 642,…

Có TK 331, 341, 336,…

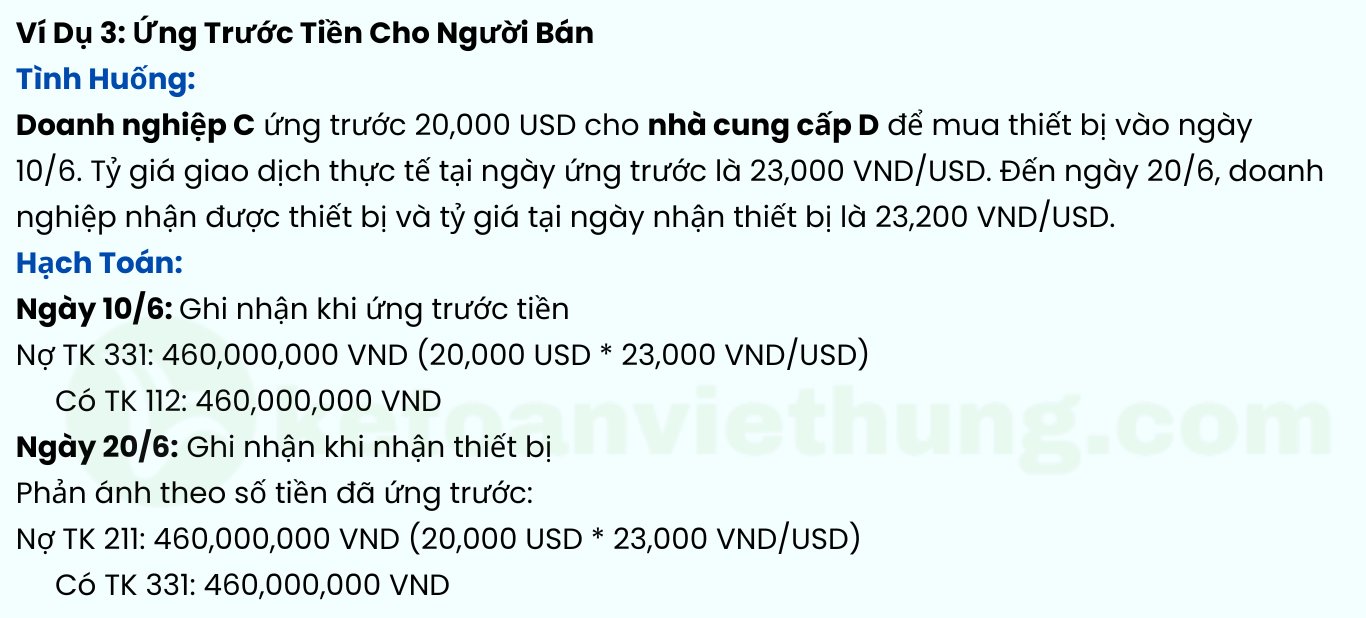

– Khi ứng trước tiền cho người bán bằng ngoại tệ để mua vật tư, hàng hóa, TSCĐ, dịch vụ:

Phản ánh số tiền ứng trước cho người bán theo tỷ giá giao dịch thực tế tại thời điểm ứng trước, ghi:

Nợ TK 331: Phải trả cho người bán (Tỷ giá thực tế tại ngày ứng trước)

Nợ TK 635: Chi phí tài chính (Lỗ tỷ giá hối đoái)

Có TK 111 (TK 1112), 112 (TK 1122) (Theo tỷ giá ghi Sổ kế toán)

Có TK 515: Doanh thu hoạt động tài chính (Lãi tỷ giá hối đoái)

+ Khi nhận vật tư, hàng hóa, TSCĐ, dịch vụ từ người bán => Phản ánh theo nguyên tắc:

Đối với giá trị vật tư, hàng hóa, TSCĐ, dịch vụ tương ứng với số tiền bằng ngoại tệ đã ứng trước cho người bán => Ghi nhận theo tỷ giá giao dịch thực tế tại thời điểm ứng trước, ghi:

Nợ TK 151, 152, 153, 156, 157, 211, 213, 217, 241, 623, 627, 641, 642

Có TK 331: Phải trả cho người bán (Tỷ giá thực tế ngày ứng trước)

Đối với giá trị vật tư, hàng hóa, TSCĐ, dịch vụ còn nợ chưa thanh toán tiền => Ghi nhận theo tỷ giá giao dịch thực tế tại thời điểm phát sinh (Ngày giao dịch), ghi:

Nợ TK 151, 152, 153, 156, 157, 211, 213, 217, 241, 623, 627, 641, 642 (Tỷ giá giao dịch thực tế tại ngày giao dịch)

Có TK 331: Phải trả cho người bán (Tỷ giá thực tế ngày giao dịch)

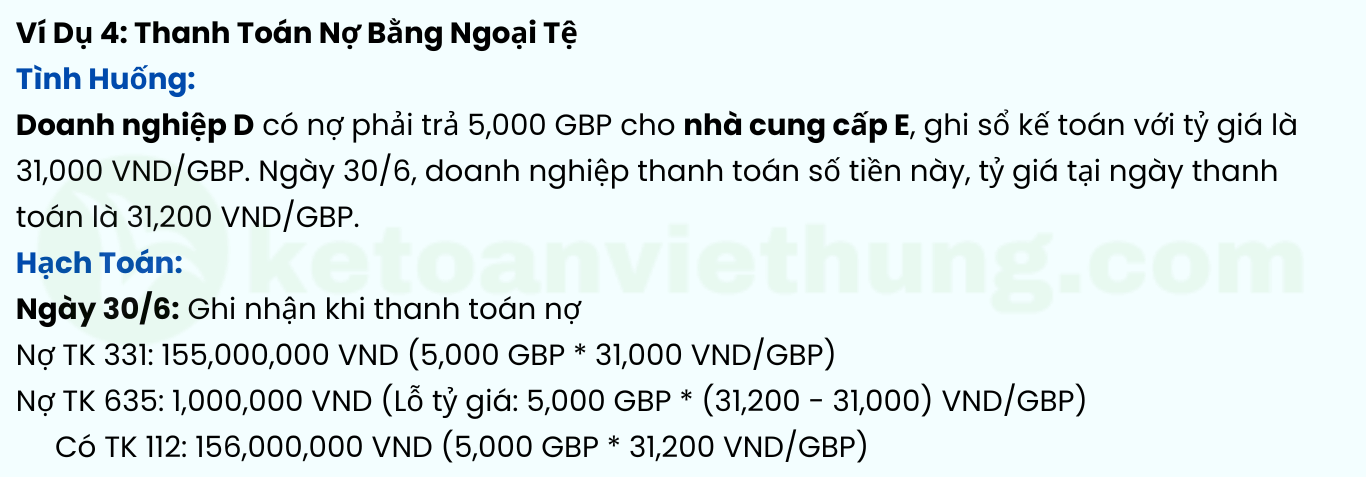

– Khi thanh toán nợ phải trả bằng ngoại tệ (Nợ phải trả người bán, nợ vay, nợ thuê tài chính, nợ nội bộ,…), ghi:

Nợ TK 331, 336, 341,… (Tỷ giá ghi sổ kế toán)

Nợ TK 635: Chi phí tài chính (Lỗ tỷ giá hối đoái)

Có TK 111 (TK 1112), 112 (TK 1122) (Tỷ giá ghi Sổ kế toán)

Có TK 515: Doanh thu hoạt động tài chính (Lãi tỷ giá hối đoái)

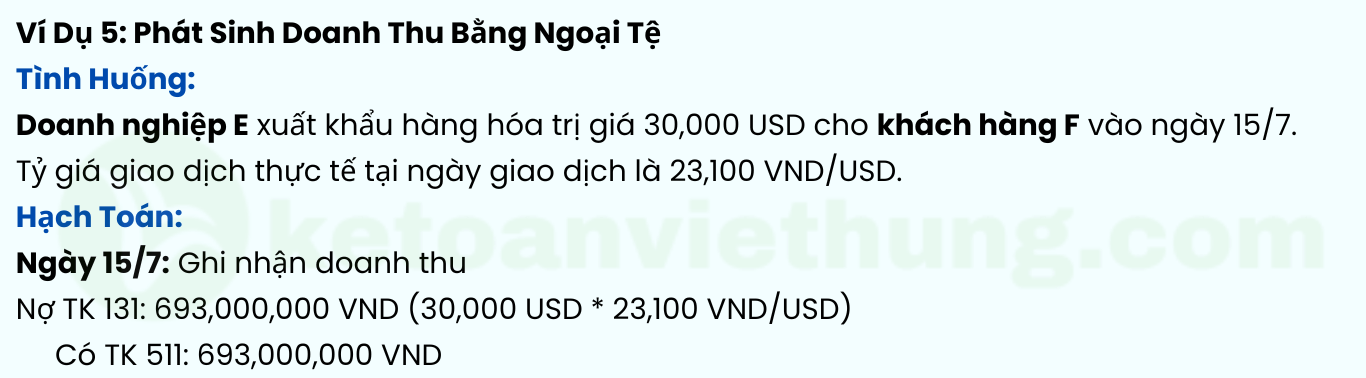

– Khi phát sinh doanh thu, thu nhập khác bằng ngoại tệ; Căn cứ tỷ giá hối đoái giao dịch thực tế tại ngày giao dịch, ghi:

Nợ TK 111 (TK 1112), 112 (TK 1122), 131,… (Tỷ giá thực tế tại ngày giao dịch)

Có TK 511, 711 (Tỷ giá thực tế tại ngày giao dịch)

Việc hạch toán chênh lệch tỷ giá hối đoái phát sinh trong kỳ theo TK 413 là một phần quan trọng trong quản lý tài chính doanh nghiệp. Hy vọng rằng qua hướng dẫn chi tiết mới nhất từ Kế Toán Việt Hưng, bạn đã có cái nhìn rõ ràng và nắm vững cách thức thực hiện một cách chính xác. Đừng quên theo dõi Fanpage Kế Toán Việt Hưng để cập nhật những ưu đãi mới nhất cho các khóa học kế toán tổng hợp – thuế và các gói dịch vụ kế toán đa lĩnh vực. Chúng tôi luôn sẵn sàng hỗ trợ bạn trên con đường phát triển sự nghiệp kế toán của mình.