Doanh nghiệp khi thành lập kinh doanh trên một quốc gia đều phải có trách nhiệm về nhiều mặt như môi trường, xã hội… với quốc gia đó. Và một trách nhiệm và nghĩa vụ phải kể đến đó là Doanh nghiệp phải đóng thuế TNDN cho nhà nước. Bài viết dưới đây của Kế Toán Việt Hưng sẽ nói về các quy định liên quan đến chênh lệch tỷ giá tính thuế TNDN. Cùng chúng tôi tìm hiểu ngay!

1. Thuế TNDN là gì? Chênh lệch tỷ giá là gì?

Đầu tiên, Thuế thu nhập doanh nghiệp (TNDN) là loại thuế trực thu đánh trên phần thu nhập sau khi trừ đi các khoản chi phí hợp lý, hợp pháp liên quan đến thu nhập của đối tượng nộp thuế.

Theo thông tư 200/2014/TT-BTC ta có:

Chênh lệch tỷ giá hối đoái là chênh lệch phát sinh từ việc trao đổi thực tế hoặc quy đổi cùng một số lượng ngoại tệ sang đơn vị tiền tệ kế toán theo tỷ giá hối đoái khác nhau.

Các trường hợp sau phát sinh chênh lệch tỷ giá: Thực tế trao đổi, mua bán, thanh toán các nghiệp vụ kinh tế phát sinh bằng ngoại tệ trong kỳ. Đánh giá lại tỷ giá các khoản mục tiền tệ có gốc ngoại tệ tại thời điểm lập báo cáo tài chính. Chuyển đổi báo cáo tài chính được lập bằng ngoại tệ sang Đồng Việt Nam.

2. Nguyên tắc tính chênh lệch tỷ giá hối đoái khi tính thuế TNDN

Lỗ chênh lệch tỷ giá hối đoái do đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ cuối kỳ tính thuế TNDN bao gồm chênh lệch tỷ giá hối đoái do đánh giá lại số dư cuối năm là: tiền mặt tiền gửi, tên đang chuyền, các khoản nợ phải thu có gốc ngoại tệ không được tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN.

Lãi chênh lệch tỷ giá hối đoái do đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ cuối kỳ tính thuế bao gồm chênh lệch tỷ giá hối đoái do đánh giá lại số dư cuối năm là: tiền mặt tiền gửi, tên đang chuyền, các khoản nợ phải thu có gốc ngoại tệ không tính vào thu nhập chịu thuế TNDN.

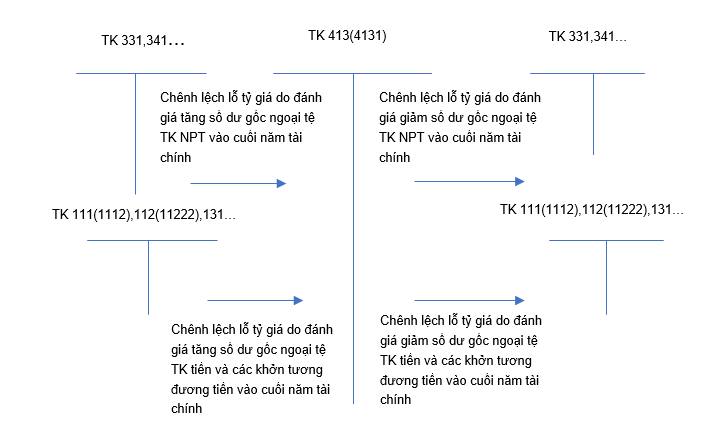

Chúng ta cần phải điều chỉnh lại chênh lệch tỷ giá tính thuế TNDN do đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ khi dưới đây:

+ Điều chỉnh đối với khoản Nợ phải trả: Lãi (Lỗ) khi đánh giá lại được ghi nhận vào doanh thu (Chi phí được trừ nếu đáp ứng đủ các điều kiện)

+ Điều chỉnh đối với các khoản mục Tiền, Nợ phải thu cho đến thời điểm nó thực hiện: Lãi (Lỗ) khi đánh giá lại không được ghi nhận vào Doanh thu (Chi phí được trừ) khi tính thuế TNDN.

Vì vậy, cần loại trừ khoản lỗ tỷ giá do đánh giá lại cuối năm (Nợ TK 413/Có TK 112,131…) khỏi chi phí được trừ và lãi chênh lệch tỷ giá (Nợ TK 112, 131,…/Có TK 413) khỏi lãi tính thuế TNDN trong kỳ.

Tổng cục thuế thành phố Hà Nội từ có công văn gửi xuống như sau: Khoản lỗ chênh lệch tỷ giá hối đoái do đánh giá lại các khoản mục tiền tệ có dư cuối năm là: tiền mặt, tiền gửi, tiền đang chuyển, các khoản nợ phải thu có gốc ngoại tệ không được tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN.

Khoản lãi chênh lệch tỷ giá tính thuế TNDN hối đoái do đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ cuối kỳ tính thuế bao gồm chênh lệch tỷ giá hối đoái do đánh giá lại số dư cuối năm là tiền mặt, tiền gửi, tiền đang chuyển, các khoản nợ phải thu có gốc ngoại tệ không tính vào thu nhập chịu thuế TNDN.

Xem thêm: Khai quyết toán thuế TNDN năm 2021 chi tiết

Chú ý:

1. Trong năm hiện tại có quy định là không tính ảnh hưởng của chi phí được trừ vào thu nhập chịu thuế của năm hiện tại, vậy năm sau chúng ta có tính phần chi phí này vào chi phí được trừ không? Ngược lại, những khoản thu nhập lãi đánh giá loại những khoản tiền tệ nhưng năm nay chưa tính vào thu nhập chịu thuế thì năm sau chúng ta có tính vào thu nhập chịu thuế hay không?

Câu hỏi trên được cục thuế tỉnh Long An trả lời là: Trong năm hiện tại có quy định là không tính ảnh hưởng của chi phí được trừ vào thu nhập chịu thuế của năm hiện tại, vậy năm sau chúng ta có tính phần chi phí này vào chi phí được trừ và những khoản thu nhập lãi đánh giá loại những khoản tiền tệ nhưng năm nay chưa tính vào thu nhập chịu thuế thì năm sau chúng ta tính vào thu nhập chịu thuế cho năm sau.

2. Đánh giá lại chênh lệch tỷ giá đối với kỳ trước và kỳ sau mới điều chỉnh lại

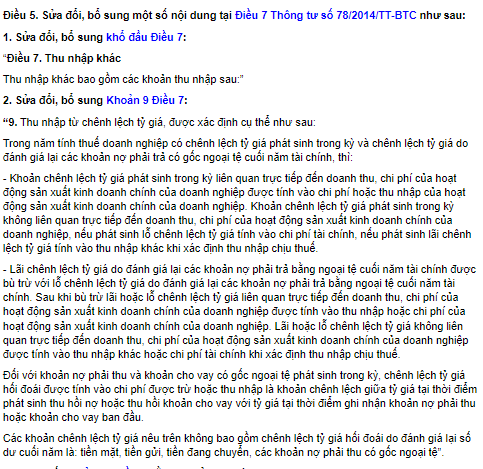

3. Chính sách thuế TNDN ở giai đoạn đầu tư thì phần chênh lệch tỷ giá tính thuế TNDN và kế toán có một khoản chênh lệch. Theo điều 5 Thông tư 96/2015/TT-BTC sửa đổi, bổ sung một số nội dung tại Điều 7 Thông tư số 78/2014/TT-BTC về thu nhập khác như sau:

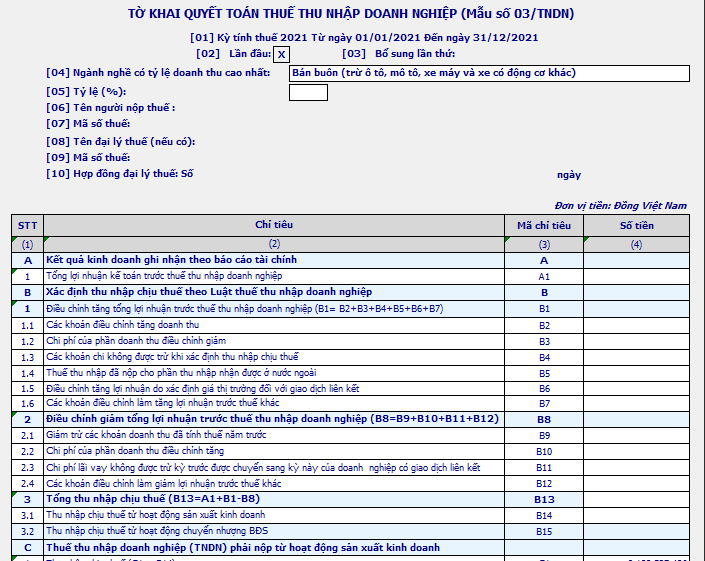

3. Kê khai chênh lệch tỷ giá tính thuế TNDN

Các khoản điều chỉnh tăng và giảm trong thuế TNDN được kê khai tại chỉ tiêu B7 và B12 trong tờ khai thuế TNDN – Mẫu số 03/TNDN theo thông tư 80/2021/TT-BTC (Theo tờ khai cũ là chỉ tiêu B7 và B11)

Chỉ tiêu [B7]: Các khoản điều chỉnh làm tăng lợi nhuận trước thuế khác: phản ánh tổng số tiền của các điều chỉnh khác (chưa được điều chỉnh tại các chỉ tiêu từ [B2] đến [B6]) nguyên nhân đến từ sự khác nhau giữa chế độ kế toán và Luật thuế TNDN làm tăng tổng thu nhập trước thuế.

Chỉ tiêu [B12] – Các khoản điều chỉnh làm giảm lợi nhuận trước thuế khác.

4. Cơ sở pháp lý

Căn cứ vào thông tư 200/2014/TT-BTC, Chuẩn mực kế toán số 10: Ảnh hưởng của việc thay đổi tỷ giá hối đoái, Quyết định số 15/2006/QĐ-BTC ngày 20 tháng 03 năm 2006 về việc ban hành “Chế độ Kế toán doanh nghiệp” ta có:

Đầu tiên, Lỗ chênh lệch tỷ giá do đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ cuối kỳ tính thuế gồm tất cả chênh lệch tỷ giá hối đoái do đánh giá lại số dư cuối năm lãi tiền mặt tiền gửi, tiền đang chuyển, các khoản nợ phải thu có gốc ngoại tệ (trừ trường hợp lỗ chênh lệch tỷ giá hối đoái do đánh giá lại các khoản nợ phải trả có gốc ngoại tệ cuối kỳ tính thuế).

Tiếp theo, trong giai đoạn đầu tư xây dựng để hình thành tài sản cố định của doanh nghiệp mới thành lập, nhưng chưa đi vào hoạt động, chênh lệch tỷ giá hối đoái phát sinh khi thanh toán các khoản mục tiền tệ có gốc ngoại tệ để thực hiện đầu tư xây dựng và chênh lệch tỷ giá hối đoái phát sinh khi đánh giá lại các khoản nợ phải trả có gốc ngoại tệ cuối năm tài chính được phản ánh một cách riêng biệt.

Và khi tài sản cố định hoàn thành đầu tư xây dựng đưa vào sử dụng thì chênh lệch tỷ giá phát sinh trong giai đoạn đầu tư xây dựng (sau khi bù trừ số chênh lệch tăng và chênh lệch giảm) được phân bổ dần vào chi phí tài chính hoặc doanh thu hoạt động tài chính, thời gian phân bố không quá 5 năm kể từ khi công trình đưa vào hoạt động.

Thứ ba là trong giai đoạn sản xuất, kinh doanh, gồm cả việc đầu tư xây dựng để hình thành tài sản cố định của doanh nghiệp đang hoạt động, chênh lệch tỷ giá phát sinh từ các giao dịch bằng ngoại tệ của các khoản mục tiền tệ có gốc ngoại tệ sẽ được hạch toán vào doanh thu hoạt động tài chính hoặc chi phí tài chính trong năm tài chính.

Thứ tư, đối với khoản nợ phải thu và khoản cho vay có gốc ngoại tệ phát sinh trong kỳ, chênh lệch tỷ giá được tính vào chi phí được trừ là khoản chênh lệch giữa tỷ giá tại thời điểm phát sinh thu hồi nợ hoặc thu hồi khoản cho vay với tỷ giá tại thời điểm ghi nhận khoản nợ phải thu hoặc khoản cho quỹ ban đầu.

Thu nhập từ chênh lệch tỷ giá, được xác định như sau:

– Thứ nhất, chênh lệch tỷ giá tính thuế TNDN trong năm do đánh giá lại các khoản nợ phải trả có gốc ngoại tệ cuối năm tài chính và chênh lệch tỷ giá phát sinh trong kỳ, thì:

+ Khoản chênh lệch tỷ giá phát sinh trong kỳ liên quan trực tiếp đến chi phí, doanh thu, của hoạt động sản xuất kinh doanh chính của doanh nghiệp được tính vào thu nhập hoặc chi phí của hoạt động sản xuất kinh doanh của doanh nghiệp. Khoản chênh lệch tỷ giá phát sinh trong kỳ không liên quan trực tiếp đến chi phí, doanh thu của hoạt động sản xuất kinh doanh chính của doanh nghiệp, nếu phát sinh lỗ chênh lệch tỷ giá tính vào chi phí tài chính, nếu phát sinh lãi chênh lệch tỷ giá tính vào thu nhập khác khi xác định thu nhập chịu thuế.

+ Khoản lãi chênh lệch tỷ giá do đánh giá lại các khoản nợ phải trả bằng ngoại tệ cuối năm tài chính được bù trừ với lỗ chênh lệch tỷ giá do đánh giá lại các khoản nợ phải trả bằng ngoại tệ cuối năm tài chính.

Sau khi bù trừ hết lỗ hoặc lãi chênh lệch tỷ giá liên quan trực tiếp đến doanh thu, chi phí của hoạt động sản xuất kinh doanh chính của doanh nghiệp được tính vào chi phí hoặc thu nhập của hoạt động sản xuất kinh doanh chính của doanh nghiệp. Lỗ hoặc lãi chênh lệch tỷ gã không liên quan trực tiếp đến chi phí, doanh thu của hoạt động sản xuất kinh doanh chính của doanh nghiệp được tính vào chi phí tài chính hoặc thu nhập khác khi xác định thu nhập chịu thuế.

Cuối cùng, đối với khoản nợ phải thu và khoản cho vay có gốc ngoại tệ phát sinh trong kỳ, chênh lệch tỷ giá hối đoái được tính vào chi phí được trừ hoặc thu nhập là khoản chênh lệch giữa tỷ giá tại thời điểm phát sinh thu hồi nợ hoặc thu hồi khoản cho vay với tỷ giá tại thời điểm ghi nhận khoản nợ phải thu hoặc khoản cho vay ban đầu.

Các khoản chênh lệch tỷ giá nêu trên không bao gồm chênh lệch tỷ giá hối đoái do đánh giá lại số dư cuối năm là: tiền mặt, tiền gửi, tiền đang chuyển, các khoản nợ phải thu có gốc ngoại tệ

5. Ví dụ về chênh lệch tỷ giá tính thuế TNDN

Tại thời điểm kết thúc năm tài chính, Công ty A kinh hoạt động kinh doanh sản xuất máy móc, Công ty A có tổng lợi nhuận kế toán trước thuế là 2.493.975.815 đồng, khoản lãi đánh giá lại tỷ giá ngoại tệ của ngân hàng là 33.799.083 đồng, khoản chênh lệch đánh giá lại tỷ giá do đánh giá lại khoản phải thu có gốc ngoại tệ 438. 371.118 đồng.

Thì theo quy định tại Điều 5 Thông tư số 96/2015/TT-BTC ngày 22/6/2015 của Bộ Tài chính là khoản chi phí được trừ khi xác định thu nhập chịu thuế TNDN.

Tổng chi phí không được trừ là: 33.799.083 đồng + 438.371.118 đồng = 472.170.201 đồng.

Vậy Tổng thu nhập tính thuế năm 2021 là: 2.493.975.815 đồng – 472.170.201 đồng = 2.021.805.61 đồng.

Thuế TNDN năm 2021 Công ty A phải đóng là: 2.021.805.61 đồng x 20% = 404.361.123 đồng.

Hình ảnh về Điều 5 Thông tư số 96/2015/TT-BTC ngày 22/6/2015 của Bộ Tài chính (đã được sửa đổi, bổ sung Điều 7 Thông tư số 78/2014/TT-BTC ngày 18/6/2014 của Bộ Tài chính) hướng dẫn về thuế TNDN

Tóm lại, qua bài viết hi vọng bạn đọc đã hiểu được rõ hơn về chênh lệch tỷ giá tính thuế TNDN. Hi vọng đã giúp bạn hoàn thành công việc xuất sắc hơn. Truy cập fanpage của chúng tôi để nhận những chia sẻ về nghiệp vụ kế toán nhé!

tại sao thuế chỉ chấp nhận chênh lệch tỷ giá hối đoái do đánh giá lại các khoản nợ phải trả có gốc ngoại tệ cuối kỳ tính thuế vậy ạ

Thuế chỉ chấp nhận chênh lệch tỷ giá hối đoái do đánh giá lại các khoản nợ phải trả có gốc ngoại tệ cuối kỳ tính thuế vì các lý do sau: 1. Nguyên tắc thận trọng: Việc chỉ ghi nhận chênh lệch tỷ giá đối với các khoản nợ phải trả vào cuối kỳ đảm bảo tính thận trọng trong báo cáo tài chính và việc tính thuế. Điều này ngăn ngừa doanh nghiệp có thể ghi nhận các lợi nhuận chưa thực hiện (unrealized gains) từ các chênh lệch tỷ giá chưa thực tế, mà chỉ ghi nhận các khoản lỗ hoặc lãi đã được xác định rõ ràng vào cuối kỳ. 2. Tính chính xác và rõ ràng: Đánh giá lại các khoản nợ phải trả bằng ngoại tệ vào cuối kỳ giúp phản ánh chính xác giá trị nợ phải trả thực tế tại thời điểm lập báo cáo tài chính. Điều này đảm bảo số liệu về nghĩa vụ tài chính của doanh nghiệp rõ ràng hơn, giúp cơ quan thuế và các bên liên quan có thông tin chính xác để đánh giá. 3. Ngăn ngừa sự biến động không thực tế: Thị trường tỷ giá có thể biến động mạnh trong kỳ, nhưng những biến động ngắn hạn chưa thực sự phản ánh tình hình kinh doanh thực tế của doanh nghiệp. Vì vậy, chỉ đánh giá lại vào cuối kỳ giúp tránh việc kết quả kinh doanh và thuế phải nộp bị ảnh hưởng bởi các biến động ngắn hạn của tỷ giá, đảm bảo tính ổn định và hợp lý hơn trong việc xác định thu nhập chịu thuế. 4. Tuân thủ quy định pháp luật: Theo quy định… Chi tiết »

m đọc vd ko hiểu luôn, rõ bên trên nói là ko dc trừ nhưng ở VD lại là đc trừ. xong khoản phải thu có gốc ngoại tệ 43.837.118 đồng.thì đến ví dụ lại tính là 438.371.118. nhờ add giải thích lại ah

Rất xin lỗi bạn về sự nhầm lẫn phần ví dụ đã được sửa lại là khoản “được trừ” & khoản chênh lệch đánh giá lại tỷ giá do đánh giá lại khoản phải thu có gốc ngoại tệ 438. 371.118 đồng ạ!