Bài viết này Kế toán Việt Hưng xin giới thiệu cho các bạn các khoản giảm trừ khi tính thuế TNCN và các khoản được miễn thuế cho người lao động theo thông tư mới nhất 2018.

Giảm trừ gia cảnh cho đối tượng nộp thuế TNCN:

Thuế thu nhập cá nhân là: khoản tiền mà người có thu nhập phải trích nộp một phần tiền lương hoặc từ các nguồn thu nhập khác vào ngân sách nhà nước. Các khoản giảm trừ gia cảnh là số tiền được trừ vào thu nhập chịu thuế trước khi tính thuế đối với thu nhập từ kinh doanh, tiền lương, tiền công của đối tượng nộp thuế là cá nhân cư trú.

Xem thêm: Cách tra cứu mã thuế cá nhân 2018

Điều kiện được giảm trừ gia cảnh khi tính thuế TNCN:

- Thu nhập được xác định để giảm trừ gia cảnh là thu nhập từ kinh doanh, tiền lương, tiền công của đối tượng nộp thuế.

- Áp dụng đối với cá nhân cư trú.

Mức giảm trừ:

- Mức giảm trừ đối với đối tượng nộp thuế là 9 triệu đồng/tháng (108 triệu đồng/năm);

- Mức giảm trừ đối với mỗi người phụ thuộc là 3,6 triệu đồng/tháng.

Nguyên tắc giảm trừ gia cảnh khi tính thuế TNCN:

Đối với bản thân người nộp thuế:

Đối với lao động là cư dân có quốc tịch Việt Nam: Khi người nộp thuế có thu nhập từ nhiều nguồn: tiền lương, tiền công, tự kinh doanh thì tại một thời điểm (tính đủ theo tháng) người nộp thuế lựa chọn tính giảm trừ gia cảnh cho bản thân tại một nơi.

Đối với người nước ngoài là cá nhân cư trú tại Việt Nam: được tính giảm trừ gia cảnh cho bản thân từ tháng 01 ;hoặc từ tháng đến Việt Nam trong trường hợp cá nhân lần đầu tiên có mặt tại Việt Nam; đến tháng kết thúc hợp đồng lao động và rời Việt Nam trong năm tính thuế.

Trường hợp trong năm tính thuế cá nhân chưa giảm trừ cho bản thân; hoặc giảm trừ cho bản thân chưa đủ 12 tháng; thì được giảm trừ đủ 12 tháng khi thực hiện quyết toán thuế theo quy định.

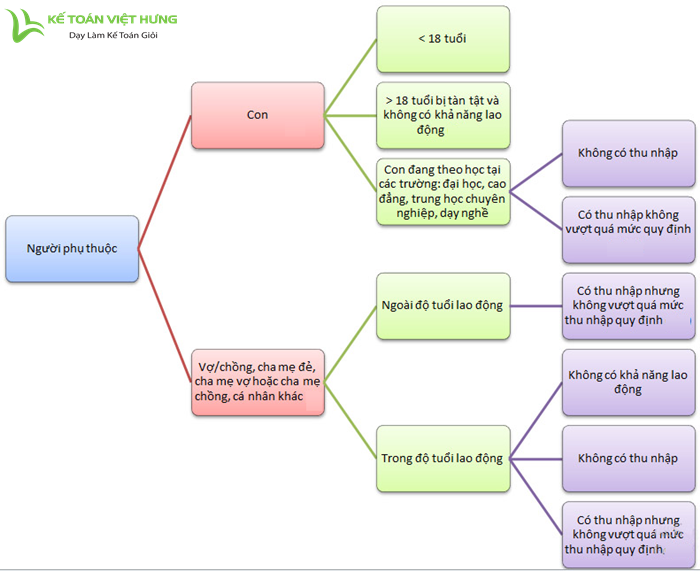

Giảm trừ gia cảnh cho người phụ thuộc:

Khi người nộp thuế đăng ký giảm trừ gia cảnh cho người phụ thuộc; sẽ được cơ quan thuế cấp mã số thuế cho người phụ thuộc và được tạm tính giảm trừ gia cảnh trong năm kể từ khi đăng ký. Đối với người phụ thuộc đã được đăng ký giảm trừ gia cảnh trước ngày Thông tư này có hiệu lực thi hành; thì tiếp tục được giảm trừ gia cảnh cho đến khi được cấp mã số thuế.

Trường hợp người nộp thuế chưa tính giảm trừ gia cảnh cho người phụ thuộc trong năm tính thuế; thì được tính giảm trừ cho người phụ thuộc kể từ tháng phát sinh nghĩa vụ nuôi dưỡng; khi người nộp thuế thực hiện quyết toán thuế; và có đăng ký giảm trừ gia cảnh cho người phụ thuộc.

Riêng đối với người phụ thuộc khác theo hướng dẫn tại tiết d.4, điểm d, khoản 1, theo thông tư 111 về thuế TNCN; thời hạn đăng ký giảm trừ gia cảnh chậm nhất là ngày 31 tháng 12 của năm tính thuế; quá thời hạn nêu trên thì không được tính giảm trừ gia cảnh cho năm tính thuế đó.

Mỗi người phụ thuộc chỉ được tính giảm trừ một lần vào một người nộp thuế trong năm tính thuế. Trường hợp nhiều người nộp thuế có chung người phụ thuộc phải nuôi dưỡng; thì người nộp thuế tự thỏa thuận để đăng ký giảm trừ gia cảnh vào một người nộp thuế.

Xem thêm:

Hồ sơ giảm trừ gia cảnh cần chuẩn bị khi quyết toán thuế TNCN

Mức giảm trừ gia cảnh mới nhất theo TT 111

Giảm trừ đối với các khoản đóng bảo hiểm, hưu trí

Các khoản đóng bảo hiểm xã hội bao gồm: bảo hiểm xã hội, bảo hiểm y tế; bảo hiểm thất nghiệp; bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành nghề phải tham gia bảo hiểm bắt buộc.

Đối với mức đóng vào quỹ hưu trí tự nguyện; mua bảo hiểm hưu trí tự nguyện được trừ ra khỏi thu nhập chịu thuế theo thực tế phát sinh nhưng tối đa không quá một (01) triệu đồng/tháng; đối với người lao động tham gia các sản phẩm hưu trí tự nguyện theo hướng dẫn của Bộ Tài chính; bao gồm cả số tiền do người sử dụng lao động đóng cho người lao động; và cả số tiền do người lao động tự đóng (nếu có), kể cả trường hợp tham gia nhiều quỹ.

Căn cứ xác định thu nhập được trừ là bản chụp chứng từ nộp tiền (hoặc nộp phí) do quỹ hưu trí tự nguyện, doanh nghiệp bảo hiểm cấp

Giảm trừ đối với các khoản đóng góp từ thiện, nhân đạo, khuyến học

Điều kiện giảm trừ:

Các khoản đóng góp từ thiện, nhân đạo được trừ vào thu nhập trước khi tính thuế; đối với thu nhập từ kinh doanh, tiền lương, tiền công của đối tượng nộp thuế là cá nhân cư trú.

Như vậy điều kiện giảm trừ đối với các khoản đóng góp từ thiện, nhân đạo giống với giảm trừ gia cảnh.

Các trường hợp được giảm trừ:

Khoản đóng góp vào tổ chức, cơ sở chăm sóc, nuôi dưỡng trẻ em có hoàn cảnh đặc biệt khó khăn; người tàn tật, người già không nơi nương tựa.

Khoản đóng góp vào quỹ từ thiện, quỹ nhân đạo, quỹ khuyến học.