XỬ LÝ HÓA ĐƠN ĐẦU RA BỊ BỎ SÓT MỚI NHẤT NĂM 2019

Kê khai thuế giá trị gia tăng (GTGT) là công việc thường xuyên của kế toán. Trong quá trình kê khai thuế GTGT không tránh khỏi những sai sót. Một trong những lỗi mà kế toán hay gặp phải là việc kê khai thiếu hoặc bỏ sót hóa đơn đầu ra. Vậy khi gặp phải trường hợp này kế toán phải xử lý ra sao? để không ảnh hưởng đến công việc kế toán mà vẫn không bị sai luật. Sau đây Kế toán Việt Hưng cùng các bạn tìm hiểu vấn đề này

XEM THÊM

Hướng dẫn lập tờ khai bổ sung điều chỉnh thuế GTGT

Điều kiện khấu trừ thuế GTGT đầu vào

Thủ tục đặt in hóa đơn GTGT lần đầu mới nhất

Căn cứ pháp lý

– Theo tiết a khoản 5 Điều 12 Thông tư 219/2013/TT-BTC quy định: “Cơ sở kinh doanh thuộc đối tượng tính thuế theo phương pháp khấu trừ thuế khi bán hàng hóa, dịch vụ phải tính và nộp thuế GTGT của hàng hóa, dịch vụ bán ra”

– Theo Điều 8 Thông tư 219/TT-BTC hướng dẫn thời điểm xác định thuế GTGT đầu ra như sau:

+ Đối với bán hàng hóa:

Là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền

+ Đối với cung ứng dịch vụ:

Là thời điểm hoàn thành việc cung ứng dịch vụ hoặc thời điểm lập hóa đơn cung ứng dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền

+ Đối với dịch vụ viễn thông:

Là thời điểm hoàn thành việc đối soát dữ liệu về cước dịch vụ kết nối viễn thông theo hợp đồng kinh tế giữa các cơ sở kinh doanh dịch vụ viễn thông nhưng chậm nhất không quá 2 tháng kể từ tháng phát sinh cước dịch vụ kết nối viễn thông

+ Đối với hoạt động cung cấp điện, nước sạch:

Là ngày ghi chỉ số điện, nước tiêu thụ trên đồng hồ để ghi trên hóa đơn tính tiền

+ Đối với hoạt động kinh doanh bất động sản, xây dựng cơ sở hạ tầng, xây dựng nhà để bán, chuyển nhượng hoặc cho thuê:

Là thời điểm thu tiền theo tiến độ thực hiện dự án hoặc tiến độ thu tiền ghi trong hợp đồng.

Căn cứ số tiền thu được, cơ sở kinh doanh thực hiện khai thuế GTGT đầu ra phát sinh trong kỳ.

+ Đối với xây dựng, lắp đặt bao gồm cả đóng tàu:

Là thời điểm nghiệm thu, bàn giao công trình, hạng mục công trình, khối lượng xây dựng, lắp đặt hoàn thành, không phân biệt đã thu được tiền hay chưa thu được tiền.

– Theo điều 16 khoản 2 Thông tư 39/2014/TT-BTC quy định

+ Trường hợp ứng tiền lần 2 đối với hoạt động xây lắp và dịch vụ, thì doanh nghiệp cần xác định khối lượng công việc hoàn thành để xuất hóa đơn

+ Đối với tổ chức cung ứng dịch vụ thực hiện thu tiền trước hoặc trong khi cung ứng dịch vụ thì ngày lập hóa đơn là ngày thu tiền.

+ Đối với hàng hóa xuất khẩu, thời điểm xác định doanh thu tính thuế GTGT là thời điểm ký tờ khai hải quan

Như vậy: Đối với các hóa đơn đầu ra xuất bán phát sinh kỳ nào thì thực hiện khai bổ sung, điều chỉnh tại kỳ tính thuế phát sinh hóa đơn đầu ra đó.

1.1. Cách thực hiện khai bổ sung, điều chỉnh như sau:

– Bước 1:

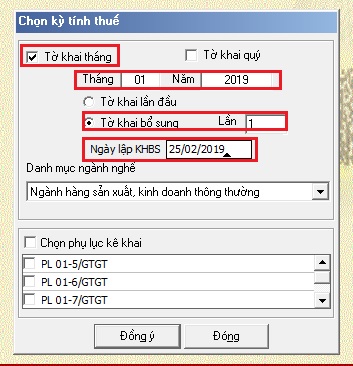

Vào tờ khai của tháng phát hành hóa đơn bị bỏ sót→Chọn Tờ khai bổ sung→Chọn lần 1 (vì là bổ sung lần đầu)

Ví dụ:

– Bước 2:

Điều chỉnh vào “mục II Hàng hóa, dịch vụ bán ra trong kỳ”

+ Đánh vào chỉ tiêu [30], [31] (Nếu mặt hàng này chịu thuế GTGT 5%)

+ Đánh vào chỉ tiêu [32], [33] (Nếu mặt hàng này chịu thuế GTGT 10%)

Bước 3:

Chọn “Ghi” và Tích chọn sang phụ lục “KHBS” để xử lý số liệu căn cứ theo hai chỉ tiêu [40] và [43]. Sẽ xảy ra các trường hợp sau:

+ Trường hợp 1:

Chỉ tiêu [40] <0 (Số tiền nằm trong ngoặc đơn): tức là làm giảm số tiền thuế phải nộp.

→Kế toán tự theo dõi số liệu này và bù trừ với các lần kê khai thuế tiếp theo

+ Trường hợp 2:

Chỉ tiêu [40] >0 (Số tiền không nằm trong ngoặc đơn): tức là làm tăng số tiền thuế phải nộp

→Nộp thêm số tiền thuế thiếu vào Ngân sách nhà nước

→Tính và nộp số tiền thuế chậm nộp = Số tiền thuế chậm nộp *0.03% * Số ngày chậm nộp

+ Trường hợp 3:

Chỉ tiêu [43] <0 (Số tiền nằm trong ngoặc đơn): tức là làm giảm số tiền thuế GTGT còn được khấu trừ

→Nhập số tiền thuế đó vào chỉ tiêu [37] của tờ khai thuế GTGT của kỳ hiện tại

+ Trường hợp 4:

Chỉ tiêu [43] >0 (Số tiền không nằm trong ngoặc đơn): tức là làm tăng số tiền thuế GTGT còn được khấu trừ

→Nhập số tiền thuế đó vào chỉ tiêu [38] của tờ khai thuế GTGT của kỳ hiện tại

1.2. Ví dụ minh họa:

Ngày 25/02/2019, Công ty CP Đầu Tư và Công Nghệ Việt Hưng phát hiện kê khai sót 1 hóa đơn đầu ra ngày 02/01/2019, giá trị 25.000.000 đồng, tiền thuế GTGT 2.500.000 đồng. Biết rằng Công ty kê khai thuế GTGT theo tháng. Kế toán xử lý như sau:

Vì hạn nộp tờ khai theo tháng là ngày 20 của tháng tiếp theo. Trong trường hợp này ngày 25 công ty mới phát hiện ra sai sót, như vậy phải làm tờ khai bổ sung và nộp lại.

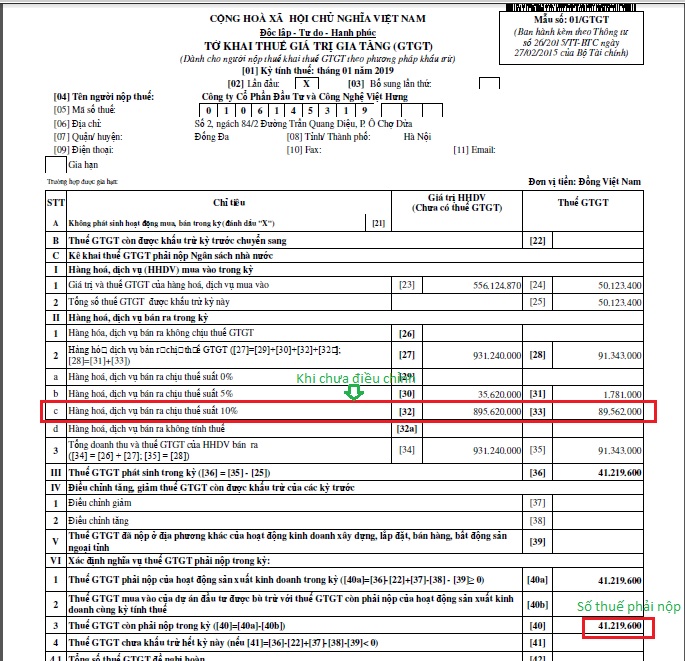

– Tờ khai lần đầu khi chưa điều chỉnh sai sót

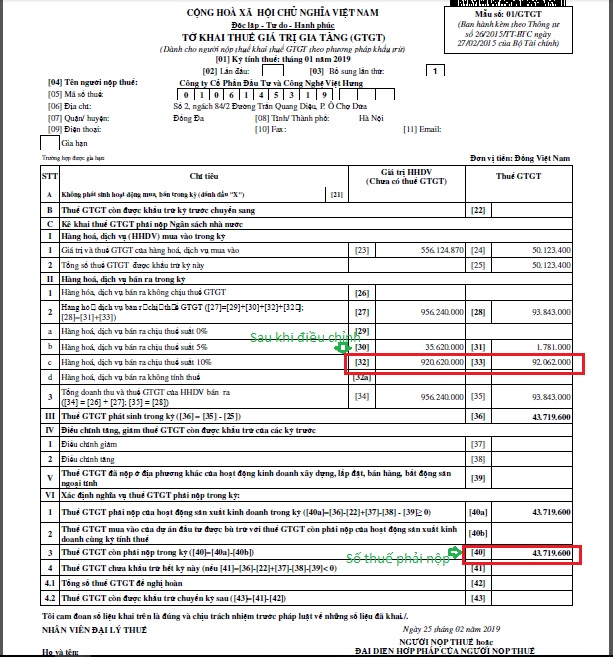

– Sau khi phát hiện ra sai sót, ta lập tờ khai thuế GTGT tháng 01/2019 bổ sung như sau:

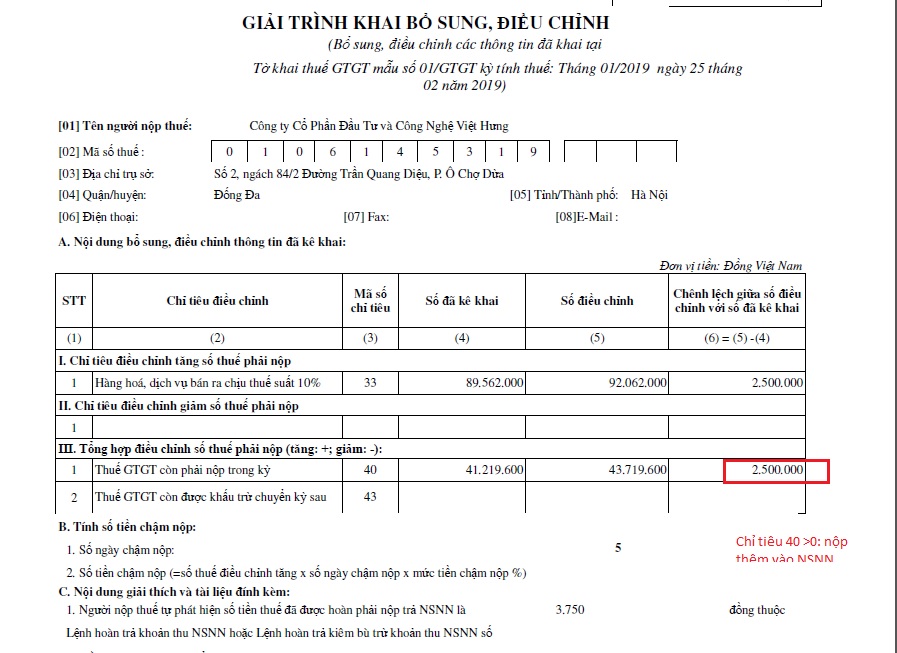

– Sang phần KHBS

Ta thấy chỉ tiêu [40] = 2.500.000 đồng >0.

→Phải nộp thêm 2.500.000 đồng vào ngân sách nhà nước

Và tính ra số tiền chậm nộp là: 2.500.000 * 5 * 0.03% = 3.750 đồng và nộp vào ngân sách nhà nước

Ghi chú:

+ Nộp thuế thu nhập GTGT theo Chương 554, Mục 1700, Tiểu mục 1701

+ Tiền chậm nộp thuế GTGT theo Chương 554, tiểu mục 4931

Trên đây là những chia sẻ của Kế Toán Việt Hưng hy vọng sẽ giúp ích phần nào đó cho các bạn trong quá trình làm việc kế toán của mình – Mọi thắc mắc cần giải đáp xin liên hệ: 098.868.0223 – 091.292.9959 – 098.292.9939 để được tư vấn miễn phí – chuyên sâu TẤT TẦN TẬT mọi vấn đề.