> Cách xây dựng thang bảng lương cho doanh nghiệp

> Cách tính lương và các hình thức để trả lương trong DN hiện nay

1. Thế nào là hạch toán tiền lương và các khoản trích

Hạch toán tiền lương và các khoản trích là quy trình quan trọng trong kế toán, giúp ghi nhận chính xác chi phí tiền lương cùng các khoản liên quan như bảo hiểm, thuế và phụ cấp. Đây là bước không thể thiếu để doanh nghiệp thực hiện đầy đủ nghĩa vụ tài chính với người lao động và cơ quan quản lý nhà nước.

– Tiền lương cơ bản: Số tiền cố định người lao động nhận theo hợp đồng.

– Phụ cấp và thưởng: Các khoản hỗ trợ hoặc khích lệ thêm ngoài lương cơ bản, như phụ cấp đi lại, ăn trưa, thưởng hiệu suất.

– Các khoản trích nộp bảo hiểm và kinh phí công đoàn: Các nghĩa vụ tài chính mà doanh nghiệp và người lao động phải đóng, bao gồm bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, và kinh phí công đoàn.

2. Quy trình hạch toán tiền lương thực tế

BƯỚC 1: Tập hợp thông tin về tiền lương

– Thu thập bảng chấm công, hợp đồng lao động, các quy định về mức lương, phụ cấp, và thưởng.

– Xác định các khoản giảm trừ như bảo hiểm xã hội (BHXH), bảo hiểm y tế (BHYT), bảo hiểm thất nghiệp (BHTN), thuế thu nhập cá nhân (TNCN).

BƯỚC 2: Tính lương và các khoản phải trả

– Tính tổng lương phải trả: Lương cơ bản + Phụ cấp + Thưởng (nếu có).

– Tính các khoản giảm trừ (BHXH, BHYT, BHTN, TNCN).

– Xác định lương thực nhận = Tổng lương – Các khoản giảm trừ.

BƯỚC 3: Lập bảng kê chi tiết tiền lương

– Lập bảng kê chi tiết từng khoản: tổng lương, các khoản trích nộp, lương thực nhận.

– Gửi bảng kê để giám đốc hoặc người có thẩm quyền phê duyệt.

BƯỚC 4: Thực hiện hạch toán tiền lương và các khoản trích

BƯỚC 5: Lưu trữ và báo cáo

– Lưu trữ đầy đủ chứng từ liên quan: bảng lương, giấy nộp bảo hiểm, phiếu chi trả lương.

– Lập báo cáo tài chính và các báo cáo liên quan.

3. Hướng dẫn hạch toán theo Thông tư 200 và Thông tư 133

3.1 Cách hạch toán tiền lương theo Thông tư 200

– Tiền lương và các khoản phụ cấp, trích nộp bảo hiểm được ghi nhận vào các tài khoản chi phí cụ thể như TK 622, TK 623, TK 627, TK 641, và TK 642.

– Bảo hiểm và thuế thu nhập cá nhân được ghi rõ trong TK 338 và TK 333.

VÍ DỤ:

Tiền lương phải trả cho nhân viên trong bộ phận sản xuất là 100 triệu đồng, bảo hiểm và kinh phí công đoàn trích nộp là 20 triệu đồng:

Ghi nhận chi phí lương:

Nợ TK 622: 100 triệu đồng.

Có TK 334: 100 triệu đồng.

Trích nộp bảo hiểm:

Nợ TK 334: 20 triệu đồng.

Có TK 338: 20 triệu đồng.

3.2 Cách hạch toán tiền lương theo Thông tư 133

– Tiền lương, phụ cấp và các khoản trích nộp được ghi nhận theo nguyên tắc chi phí thực tế phát sinh.

– Sử dụng tài khoản chính như TK 334 (Phải trả người lao động) và các tài khoản chi phí liên quan.

VÍ DỤ:

Giả sử doanh nghiệp ghi nhận tiền lương phải trả nhân viên là 50 triệu đồng, các khoản bảo hiểm và kinh phí công đoàn trích nộp là 10 triệu đồng:

– Ghi nhận chi phí lương:

Nợ TK 642: 50 triệu đồng.

Có TK 334: 50 triệu đồng.

– Trích nộp bảo hiểm:

Nợ TK 334: 10 triệu đồng.

Có TK 338: 10 triệu đồng.

4. Thực hiện hạch toán tiền lương phải trả và các khoản trích

4.1 Cách hạch toán tiền lương phải trả

Tiền lương phải trả cho người lao động được ghi nhận vào sổ sách kế toán như một khoản chi phí.

Cụ thể:

– Bút toán ghi nhận chi phí lương:

Nợ TK 622, 623, 627, 641, 642 (Chi phí lương).

Có TK 334 (Phải trả người lao động).

VÍ DỤ:

Giả sử doanh nghiệp trả lương cho nhân viên với tổng số tiền là 100 triệu đồng. Bút toán sẽ ghi:

Nợ TK 642: 100 triệu đồng.

Có TK 334: 100 triệu đồng.

4.2 Cách hạch toán lương và các khoản phụ cấp

Phụ cấp là các khoản bổ sung để hỗ trợ người lao động trong quá trình làm việc. Các bước thực hiện hạch toán:

– Phân loại phụ cấp: Bao gồm các loại như xăng xe, điện thoại, ăn trưa, làm thêm giờ…

– Cách ghi nhận:

Nợ TK 642 (Chi phí quản lý doanh nghiệp) hoặc TK liên quan.

Có TK 334 (Phải trả người lao động).

VÍ DỤ:

Phụ cấp xăng xe cho nhân viên là 5 triệu đồng. Bút toán:

Nợ TK 642: 5 triệu đồng.

Có TK 334: 5 triệu đồng.

4.3 Hạch toán các khoản thưởng và phụ cấp

Các khoản thưởng như thưởng Tết, thưởng năng suất cần được ghi nhận chính xác:

– Bút toán ghi nhận chi phí thưởng:

Nợ TK 642 (hoặc tài khoản chi phí liên quan).

Có TK 334 (Phải trả người lao động).

– Quy định thuế và bảo hiểm:

Các khoản thưởng thường chịu thuế TNCN nếu vượt mức miễn trừ.

Một số khoản phụ cấp có thể phải trích đóng bảo hiểm theo quy định pháp luật.

VÍ DỤ:

Thưởng Tết 20 triệu đồng.

Bút toán:

Nợ TK 642: 20 triệu đồng.

Có TK 334: 20 triệu đồng.

4.4 Hạch toán các khoản trích nộp và thuế TNCN

Các khoản trích nộp bảo hiểm và thuế thu nhập cá nhân (TNCN) là phần không thể thiếu trong việc quản lý tiền lương và chi phí nhân sự. Việc ghi nhận đầy đủ và đúng hạn không chỉ tuân thủ pháp luật mà còn giúp doanh nghiệp đảm bảo quyền lợi cho người lao động.

4.4.1 Hạch toán các khoản trích nộp bảo hiểm và kinh phí công đoàn

Cách ghi nhận vào sổ sách:

VÍ DỤ: Tổng lương phải trích nộp bảo hiểm và kinh phí công đoàn cho nhân viên là 15 triệu đồng:

– Ghi nhận chi phí bảo hiểm doanh nghiệp đóng:

Nợ TK 642: 15 triệu đồng.

Có TK 338: 15 triệu đồng.

– Trích phần bảo hiểm người lao động đóng:

Nợ TK 334: 6 triệu đồng.

Có TK 338: 6 triệu đồng.

4.4.2 Cách hạch toán tiền lương và thuế TNCN

Thuế thu nhập cá nhân (TNCN) là khoản thuế người lao động phải nộp dựa trên thu nhập chịu thuế sau khi trừ các khoản giảm trừ.

Hướng dẫn tính và khấu trừ thuế TNCN:

– Xác định thu nhập chịu thuế: Là thu nhập của người lao động sau khi đã trừ các khoản được miễn thuế.

– Tính thuế theo biểu thuế lũy tiến từng phần.

VÍ DỤ:

Giả sử thuế TNCN phải nộp của nhân viên là 5 triệu đồng:

– Ghi nhận thuế TNCN khấu trừ:

Nợ TK 334: 5 triệu đồng.

Có TK 3335 (Thuế TNCN): 5 triệu đồng.

– Khi nộp thuế TNCN cho cơ quan thuế:

Nợ TK 3335: 5 triệu đồng.

Có TK 111 hoặc TK 112: 5 triệu đồng.

5. Các trường hợp đặc biệt trong hạch toán lương

5.1 Hạch toán tạm ứng tiền lương

Tạm ứng lương là khoản tiền doanh nghiệp trả trước cho nhân viên khi chưa đến kỳ trả lương chính thức.

Quy trình tạm ứng lương:

– Xác định số tiền tạm ứng dựa trên chính sách của doanh nghiệp.

– Lập chứng từ tạm ứng với chữ ký của nhân viên và cấp quản lý.

Cách ghi nhận tạm ứng và hoàn ứng:

VÍ DỤ: Nhân viên được tạm ứng 10 triệu đồng và nhận lương thực tế là 30 triệu đồng.

– Ghi nhận khi tạm ứng:

Nợ TK 141 (Tạm ứng): 10 triệu đồng.

Có TK 111 (Tiền mặt) hoặc TK 112 (Tiền gửi ngân hàng): 10 triệu đồng.

– Ghi nhận hoàn ứng vào kỳ lương chính thức:

Nợ TK 334 (Phải trả người lao động): 30 triệu đồng.

Có TK 141: 10 triệu đồng.

Có TK 111/112: 20 triệu đồng.

5.2 Hạch toán lương cho các hoạt động khác

Lương của nhân viên tham gia vào các dự án dịch vụ hoặc đầu tư cần được phân bổ phù hợp để phản ánh đúng chi phí hoạt động.

– Hạch toán lương trong dự án dịch vụ:

Chi phí lương của nhân viên thực hiện dịch vụ sẽ được ghi nhận vào tài khoản chi phí sản xuất, kinh doanh.

VÍ DỤ:

Lương của nhân viên tham gia dự án dịch vụ là 50 triệu đồng.

Nợ TK 154 (Chi phí sản xuất, kinh doanh dở dang): 50 triệu đồng.

Có TK 334: 50 triệu đồng.

– Hạch toán lương trong dự án đầu tư:

Đối với các dự án đầu tư, lương của nhân viên được ghi nhận vào chi phí xây dựng cơ bản.

VÍ DỤ:

Lương nhân viên thực hiện dự án xây dựng là 100 triệu đồng.

Nợ TK 241 (Xây dựng cơ bản dở dang): 100 triệu đồng.

Có TK 334: 100 triệu đồng.

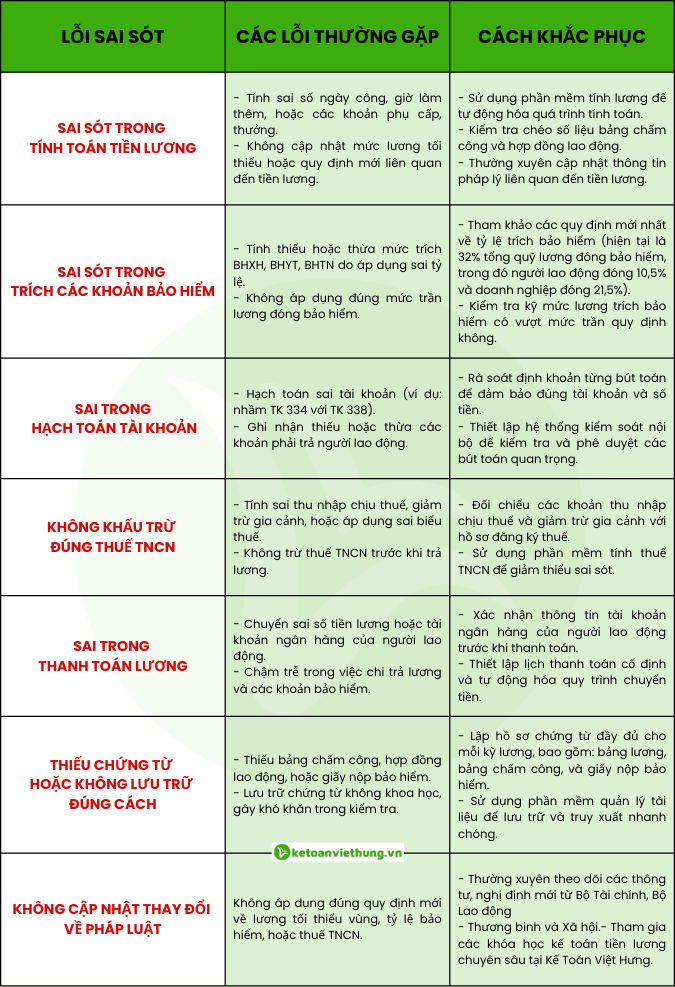

6. Cách xử lý các lỗi thường mắc phải khi hạch toán tiền lương

Hãy biến việc hạch toán tiền lương và các khoản trích từ thách thức thành cơ hội tối ưu chi phí với hướng dẫn từ Kế Toán Việt Hưng. Đừng quên theo dõi Fanpage Kế Toán Việt Hưng để nhận ưu đãi hấp dẫn cho các khóa học kế toán tổng hợp – thuế và dịch vụ đa lĩnh vực!