Cách kiểm tra báo cáo tài chính – Hàng năm trước khi in báo cáo tài chính gửi cho cơ quan thuế kế toán cần phải rà soát thật kỹ các chỉ tiêu trên báo cáo tài chính tránh việc sai sót không đáng có. Kế toán Việt Hưng chia sẻ một số kinh nghiệm cho các bạn đang làm kế toán tại các đơn vị cũng như các bạn muốn làm kế toán trong tương lai.

XEM THÊM:

1. Cách kiểm tra báo cáo tài chính tổng quan

❓Kiểm tra tính chính xác của các tài khoản trên Bảng cân đối tài khoản

❓ Kiểm tra số dư tài khoản: Xem các tài khoản trên bảng cân đối tài khoản có đúng với thực tế hay không. Điều này có nghĩa là bạn cần so sánh số dư của các tài khoản với các số liệu thực tế hoặc các chứng từ xác nhận như phiếu thu, chi, hóa đơn, v.v.

❓Kiểm tra tài khoản thuế GTGT (TK 133)

– So sánh với báo cáo thuế hàng tháng: Kiểm tra số dư trên tài khoản 133 (Thuế GTGT được khấu trừ) có khớp với số thuế đầu ra, đầu vào trong báo cáo thuế GTGT hàng tháng không.

❓Kiểm tra các khoản chi phí trả trước

– Chi phí trả trước ngắn hạn và dài hạn: Xác định tổng số tiền chi phí trả trước ngắn hạn và dài hạn, kiểm tra xem số liệu có hợp lý không.

❓Kiểm tra phân bổ chi phí trả trước (CCDC)

– So sánh số liệu phân bổ CCDC: Mở bảng phân bổ CCDC (Chi phí công cụ dụng cụ) và so sánh các số liệu với bảng chi tiết phân bổ. Nếu số liệu không trùng khớp, cần xem lại cách phân bổ hoặc kiểm tra các định khoản kế toán có chính xác không.

❓Kiểm tra tài khoản hàng tồn kho (TK 156)

– So sánh giữa bảng cân đối tài khoản và bảng nhập xuất tồn kho: Mở bảng chi tiết về nhập – xuất – tồn kho và so sánh với số dư trên tài khoản 156. Nếu số liệu không khớp, có thể là do:

Bạn chưa tính lại giá xuất kho trên phần mềm kế toán.

Định khoản sai tài khoản kho.

Bạn xuất bán hàng trước khi nhận hóa đơn mua hàng.

❓Kiểm tra khấu hao tài sản cố định (TSCĐ)

– So sánh số liệu khấu hao TSCĐ: Kiểm tra bảng khấu hao TSCĐ lũy kế so với số liệu tổng hợp trên bảng cân đối tài khoản. Nếu có sự chênh lệch, cần xem lại phương pháp và cách thức trích khấu hao hàng tháng, hoặc kiểm tra các nghiệp vụ kế toán liên quan.

❓Kiểm tra thuế thu nhập doanh nghiệp (TK 3334)

– So sánh thuế TNDN đã nộp và thuế TNDN phải nộp: Kiểm tra số thuế thu nhập doanh nghiệp đã nộp trong 4 quý có khớp với số thuế TNDN phải nộp cả năm không. Nếu có sự chênh lệch, cần điều chỉnh chi phí thuế TNDN trước khi lập báo cáo tài chính.

❓Kiểm tra sổ quỹ tiền mặt

– Kiểm tra tính âm quỹ: Sổ quỹ tiền mặt không được có số âm tại bất kỳ thời điểm nào trong năm. Nếu phát hiện âm quỹ, kế toán cần xử lý ngay bằng cách ghi nhận nghiệp vụ vay ngắn hạn để bổ sung quỹ.

❓Kiểm tra tài khoản tiền gửi ngân hàng

– So sánh với sổ phụ ngân hàng: Kiểm tra số dư tài khoản tiền gửi ngân hàng trên sổ sách có khớp với số dư trên sổ phụ ngân hàng (do ngân hàng cung cấp) vào ngày cuối kỳ (31/12). Nếu không khớp, cần kiểm tra lại việc định khoản các nghiệp vụ liên quan.

2. Chi tiết hướng dẫn cách kiểm tra báo cáo tài chính đúng hay sai

BƯỚC 1: Kiểm tra tổng thuế GTGT trên bảng kê hóa đơn mua vào và phần mềm kế toán

Khi lập tờ khai thuế GTGT và báo cáo sử dụng hóa đơn, bạn thường sẽ phải tạo bảng kê hóa đơn mua vào và bán ra trên Excel. Sau đó, số liệu từ bảng kê này sẽ được nhập vào tờ khai thuế GTGT để thuận tiện và nhanh chóng.

CÁCH KIỂM TRA:

[1] So sánh thuế GTGT đầu vào và đầu ra

– Khi nhập các chứng từ vào phần mềm kế toán, bạn cần kiểm tra số thuế đầu vào và đầu ra của các hóa đơn (giả sử tất cả các hóa đơn đều có VAT).

– So sánh tổng số thuế GTGT trên phần mềm với số thuế GTGT trên bảng kê hóa đơn mua vào và bán ra (Excel).

– Nếu số liệu khớp, điều này chứng tỏ rằng bạn đã nhập đầy đủ các hóa đơn vào phần mềm kế toán.

[2] Trường hợp số liệu không khớp

– Nếu số thuế trên phần mềm và bảng kê không khớp, bạn cần xác định nguyên nhân của sự lệch này.

– Nguyên nhân có thể là một số hóa đơn chưa được nhập vào phần mềm, hoặc có lỗi trong việc nhập số liệu. Bạn cần chỉnh sửa lại sao cho tổng số thuế đầu vào và đầu ra trên phần mềm phù hợp với bảng kê hóa đơn.

LƯU Ý:

Sau khi đã kiểm tra và xác nhận rằng tất cả các hóa đơn đã được nhập đầy đủ vào phần mềm và số liệu thuế khớp với bảng kê, bạn có thể tiếp tục các bước kiểm tra tiếp theo trong quy trình hạch toán báo cáo tài chính.

BƯỚC 2: Kiểm tra việc kết chuyển lợi nhuận chưa phân phối đầu năm

Khi bắt đầu năm tài chính mới, bạn cần kiểm tra xem liệu lợi nhuận chưa phân phối từ năm trước đã được kết chuyển đúng chưa. Việc này rất quan trọng để đảm bảo số dư lợi nhuận đầu năm là chính xác, phản ánh đúng tình hình tài chính của doanh nghiệp.

CÁCH KIỂM TRA:

[1] Kiểm tra bút toán kết chuyển lãi, lỗ

– Xem xét bảng Cân đối kế toán (Bảng CĐPSTK) của năm trước và kiểm tra số dư cuối kỳ trên TK 4212 – Lợi nhuận chưa phân phối.

– Kiểm tra xem có bút toán kết chuyển lãi, lỗ đầu năm hay chưa.

[2] Xử lý kết chuyển theo số dư TK 4212

– Nếu TK 4212 có dư bên Có (Lãi): Đây là trường hợp công ty có lãi chưa phân phối từ năm trước. Bạn cần hạch toán bút toán kết chuyển như sau:

Nợ 4212 / Có 4211 (Kết chuyển lợi nhuận chưa phân phối vào lợi nhuận sau thuế).

– Nếu TK 4212 có dư bên Nợ (Lỗ): Trong trường hợp công ty có lỗ chưa phân phối, bạn cần hạch toán bút toán kết chuyển như sau:

Nợ 4211 / Có 4212 (Kết chuyển lỗ vào lợi nhuận sau thuế).

LƯU Ý:

– TK 4211 là tài khoản dùng để ghi nhận lợi nhuận sau thuế của công ty.

– Việc kết chuyển đúng sẽ giúp đảm bảo rằng lợi nhuận chưa phân phối từ năm trước được đưa vào số liệu chính xác của năm nay, đồng thời giúp các báo cáo tài chính phản ánh chính xác tình hình lãi, lỗ của công ty.

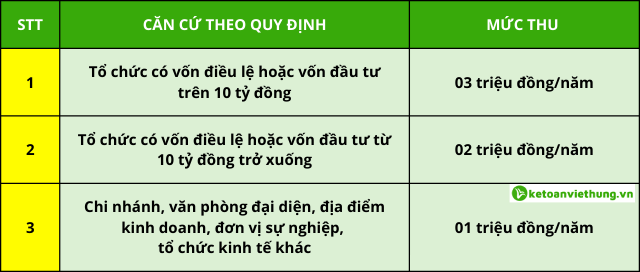

BƯỚC 3: Kiểm tra việc hạch toán thuế môn bài

Cần kiểm tra xem doanh nghiệp đã hạch toán thuế môn bài đầy đủ và chính xác theo quy định.

CÁCH KIỂM TRA:

[1] Hạch toán thuế môn bài theo Thông tư 200:

– Chi phí thuế môn bài phải nộp: Doanh nghiệp phải hạch toán chi phí thuế môn bài vào tài khoản chi phí.

Nợ TK 6425

Có TK 3339

– Khi nộp tiền thuế môn bài: Sau khi nộp thuế, cần hạch toán vào tài khoản tiền mặt hoặc tiền gửi ngân hàng.

Nợ TK 3339

Có TK 111/ 112

[2] Hạch toán thuế môn bài theo Thông tư 133:

Chi phí thuế môn bài phải nộp: Nếu áp dụng chế độ kế toán theo Thông tư 133, chi phí thuế môn bài phải hạch toán vào tài khoản chi phí khác.

Nợ TK 6422

Có TK 3339

Khi nộp tiền thuế môn bài: Hạch toán tiền đã nộp vào tài khoản tiền mặt hoặc tài khoản tiền gửi ngân hàng.

Nợ TK 3339

Có TK 111/ 112

LƯU Ý:

– Nợ TK 6425 (hoặc 6422) là tài khoản ghi nhận chi phí thuế môn bài của doanh nghiệp.

– Có TK 3339 là tài khoản ghi nhận nghĩa vụ thuế môn bài phải nộp cho nhà nước.

– Có TK 111, TK 112 là tài khoản tiền mặt hoặc tiền gửi ngân hàng để ghi nhận việc thanh toán thuế môn bài.

BƯỚC 4: Kiểm tra tài khoản TK 111 – Tiền mặt

CÁCH KIỂM TRA:

✅ TK 111 Tiền mặt :

Số dư Nợ đầu kỳ sổ Cái TK 1111 = Số dư Nợ đầu kỳ TK 1111 trên bảng CĐPS = Số dư Nợ đầu kỳ sổ Quỹ tiền mặt + Số phát sinh Nợ/Có trong kỳ sổ cái TK 1111 = Số phát sinh Nợ/Có trong kỳ TK 1111 trên bảng CĐPS = Số phát sinh Nợ/Có trong kỳ sổ Quỹ tiền mặt Số dư Nợ cuối kỳ sổ Cái TK 1111 = Số dư Nợ cuối kỳ TK 1111 trên bảng CĐPS = Số dư Nợ cuối kỳ sổ Quỹ tiền mặt |

✅ Kiểm tra tình trạng âm quỹ:

+ Kiểm tra xem quỹ tiền mặt có bị âm quỹ trong ngày hay không: Trong suốt kỳ kế toán, không được có số dư âm trong quỹ tiền mặt tại bất kỳ thời điểm nào. Nếu phát hiện số dư âm quỹ, cần phải giải trình ngay lập tức.

+ Không có số dư bên Có: Trong tài khoản TK 1111, số dư chỉ có thể ở bên Nợ (ghi nhận tiền mặt của doanh nghiệp), không được có số dư bên Có (gọi là số dư thiếu tiền mặt).

✅ Đối chiếu với biên bản kiểm kê quỹ:

+ Kiểm tra biên bản kiểm kê quỹ vào ngày 31/12: Cuối năm, bạn cần đối chiếu số dư tiền mặt trên sổ với biên bản kiểm kê quỹ tiền mặt thực tế vào ngày 31/12 để đảm bảo số liệu chính xác.

+ Nếu có sự chênh lệch, cần phải kiểm tra lại các khoản thu, chi hoặc các khoản phát sinh liên quan đến tiền mặt.

✅ Kiểm tra tiền mặt có gốc ngoại tệ:

+ Đánh giá tiền mặt ngoại tệ: Kiểm tra xem trong tài khoản tiền mặt có khoản tiền mặt nào là ngoại tệ không. Nếu có, bạn cần phải đánh giá và ghi nhận lại tỷ giá ngoại tệ vào cuối kỳ để đảm bảo tính chính xác của báo cáo tài chính.

+ Cần tính lại giá trị quy đổi ngoại tệ sang đồng nội tệ và hạch toán theo tỷ giá cuối kỳ.

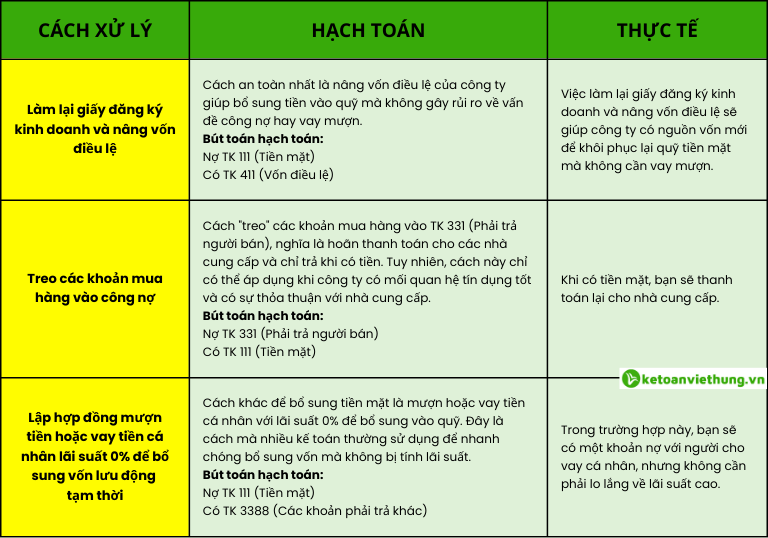

XỬ LÝ BỊ ÂM KHO:

Cách này 99% kế toán hay dùng ⇒ TIỀN MẶT KHÔNG BAO GIỜ ĐƯỢC PHÉP ÂM

BƯỚC 5: Kiểm tra TK 112 – Tiền gửi ngân hàng

CÁCH KIỂM TRA:

[1] Số dư Nợ đầu kỳ số cái 112

= Số dư Nợ đầu kỳ TK 112 trên bảng CĐPS

= Số dư Nợ đầu kỳ Sổ tiền gửi NH

= Số dư đầu kỳ của sổ phụ NH hoặc sao kê – Số PS Nợ/Có sổ cái TK 112

= Số PS Nợ – Có TK 112 trên bảng CĐPS

= Số PS Nợ – Có sổ tiền gửi ngân hàng hoặc sao kê

= Số PS rút ra – nộp vào trên sổ phụ NH hoặc sao kê – Số dư Nợ cuối kỳ sổ cái TK 112

= Số dư cuối kỳ TK 112 trên bảng CĐPS

= Số dư Nợ cuối kỳ sổ tiền gửi NH hoặc sao kê

= Số dư cuối kỳ ở sổ phụ NH hoặc sao kê

[2] Kiểm tra các yếu tố khác

– Không có số dư bên Có:

Trong tài khoản tiền gửi ngân hàng, số dư phải luôn nằm ở bên Nợ. Nếu có số dư bên Có, cần kiểm tra lại vì đó có thể là sai sót.

– Lấy sổ phụ của tất cả các ngân hàng mà công ty đã mở:

Đảm bảo rằng bạn có sổ phụ của tất cả các tài khoản ngân hàng mà công ty đang sử dụng. Đối chiếu số dư và các phát sinh tại từng thời điểm giữa sổ phụ ngân hàng và sổ chi tiết tài khoản 112 để đảm bảo các số liệu khớp nhau.

[3] Kiểm tra đối với tài khoản tiền ngoại tệ

– Đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ:

Nếu công ty có các khoản tiền gửi bằng ngoại tệ, bạn cần thực hiện việc đánh giá lại giá trị của các khoản mục này theo tỷ giá hiện hành.

– Lãi tỷ giá hối đoái:

Nếu phát sinh lãi tỷ giá hối đoái, cần ghi nhận như sau:

Nợ TK 1122 / Có TK 413 – Chênh lệch tỷ giá hối đoái (4131).

– Lỗ tỷ giá hối đoái:

Nếu phát sinh lỗ tỷ giá hối đoái, cần ghi nhận như sau:

Nợ TK 413 – Chênh lệch tỷ giá hối đoái (4131) / Có TK 1122

– Kết chuyển lãi/lỗ tỷ giá hối đoái:

Cuối năm tài chính, bạn cần kết chuyển lãi hoặc lỗ tỷ giá hối đoái vào các tài khoản doanh thu hoặc chi phí tài chính:

+ Kết chuyển lãi tỷ giá hối đoái vào doanh thu hoạt động tài chính:

Nợ TK 413 – Chênh lệch tỷ giá hối đoái (4131) / Có TK 515 – Doanh thu hoạt động tài chính.

+ Kết chuyển lỗ tỷ giá hối đoái vào chi phí tài chính:

Nợ TK 635 – Chi phí tài chính / Có TK 413 – Chênh lệch tỷ giá hối đoái (4131).

[4] Kiểm tra chứng từ ngân hàng

– Chứng từ ngân hàng: Chú ý các trường hợp chuyển khoản trên 20 triệu đồng:

– In sao kê đầy đủ 12 tháng kèm theo các chứng từ liên quan như Giấy báo Nợ, Giấy báo Có của ngân hàng.

– Kẹp các sao kê của từng tháng thành một tập và không để lẫn lộn.

– Uỷ nhiệm chi: Đối với các uỷ nhiệm chi có giá trị trên 20 triệu đồng, cần phải photo và kẹp cùng hóa đơn để đảm bảo tính hợp lệ.

BƯỚC 6: Kiểm tra TK 121 – Chứng khoán kinh doanh

CÁCH KIỂM TRA:

[1] Kiểm tra xác nhận số dư với công ty lưu ký chứng khoán

– Xác nhận số dư: Cuối năm, bạn cần kiểm tra xem số dư các khoản đầu tư vào trái phiếu, cổ phiếu của công ty có khớp với xác nhận số dư từ công ty lưu ký chứng khoán hay không. Điều này giúp đảm bảo rằng các khoản chứng khoán mà công ty đang nắm giữ được ghi nhận chính xác và không có sai sót.

[2] Trích lập dự phòng giảm giá chứng khoán

– Trích lập dự phòng: Nếu các khoản đầu tư chứng khoán của công ty có dấu hiệu giảm giá, bạn cần thực hiện việc trích lập dự phòng theo quy định. Điều này giúp phản ánh chính xác giá trị thực tế của các khoản đầu tư tại thời điểm báo cáo tài chính.

– Đánh giá lại giá trị đầu tư: Bạn cần phải đánh giá lại giá trị các khoản đầu tư chứng khoán theo giá thị trường tại ngày 31/12 (ngày kết thúc năm tài chính). Nếu giá trị của chứng khoán giảm so với giá trị ghi nhận ban đầu, bạn phải điều chỉnh lại giá trị theo giá thị trường hiện tại.

[3] Hạch toán trích lập dự phòng

Hạch toán trích lập dự phòng: Khi trích lập dự phòng cho các khoản đầu tư chứng khoán giảm giá, bạn thực hiện hạch toán như sau:

Nợ TK 635 – Chi phí tài chính (chi phí do giảm giá chứng khoán).

Có TK 2291 – Dự phòng giảm giá chứng khoán.

BƯỚC 7: Kiểm tra TK 128 – Đầu tư nắm giữ đến ngày đáo hạn

CÁCH KIỂM TRA:

[1] Đối chiếu khoản vay của công ty với các đối tượng khác

Cần kiểm tra và đối chiếu số dư của các khoản vay mà công ty đã thực hiện với các đối tượng cho vay (ngân hàng, tổ chức tài chính, hoặc các đối tác khác). Điều này giúp đảm bảo rằng các khoản vay và đầu tư được ghi nhận chính xác trên sổ sách kế toán và các bên liên quan.

[2] Lập bảng tính lãi vay theo kỳ và xuất hóa đơn GTGT (không có thuế suất)

– Lập bảng tính lãi vay: Đối với các khoản đầu tư nắm giữ đến ngày đáo hạn, bạn cần lập bảng tính lãi vay theo kỳ. Bảng này sẽ tính toán lãi vay mà công ty phải nhận theo các khoản đầu tư vào trái phiếu, chứng khoán nợ, hoặc công cụ tài chính tương tự.

– Xuất hóa đơn GTGT: Nếu có phát sinh doanh thu từ các khoản đầu tư, bạn cần xuất hóa đơn GTGT. Tuy nhiên, trong trường hợp này, hóa đơn không có thuế suất, vì các khoản đầu tư vào trái phiếu và công cụ tài chính nắm giữ đến ngày đáo hạn thường không chịu thuế GTGT.

[3] Ghi nhận doanh thu tài chính

– Ghi nhận doanh thu tài chính: Các khoản lãi từ đầu tư (ví dụ: lãi từ trái phiếu, chứng khoán nợ) sẽ được ghi nhận là doanh thu tài chính. Đây là nguồn thu nhập từ các khoản đầu tư tài chính mà công ty nhận được.

Hạch toán:

Nợ TK 131,138,111,112

Có TK 515

BƯỚC 8: Kiểm tra TK 131 – Phải thu của khách hàng

CÁCH KIỂM TRA:

[1] Đối chiếu công nợ với khách hàng

– Đối chiếu công nợ: Bạn cần đối chiếu công nợ phải thu với từng khách hàng để đảm bảo rằng công nợ giữa hai bên (công ty và khách hàng) khớp với nhau. Điều này giúp xác nhận rằng các khoản phải thu được ghi nhận đúng và đầy đủ trên sổ sách kế toán.

– Kiểm tra số dư cuối kỳ: Số dư cuối kỳ trên TK 131 phải khớp với sổ tổng hợp công nợ của khách hàng. Điều này có nghĩa là tổng số tiền phải thu từ khách hàng phải chính xác và đồng nhất giữa các sổ sách kế toán và báo cáo tổng hợp.

[2] Trích lập dự phòng các khoản phải thu khó đòi

– Trích lập dự phòng: Nếu công ty có các khoản phải thu khó đòi (tức là những khoản nợ mà khả năng thu hồi rất thấp), bạn cần phải trích lập dự phòng cho các khoản này theo quy định của pháp luật và chính sách kế toán của công ty.

Việc trích lập dự phòng giúp công ty phản ánh đúng giá trị thực tế của các khoản phải thu, bảo vệ quyền lợi của các cổ đông và các bên liên quan.

Hạch toán:

Nợ TK 642

Có TK 2293

BƯỚC 9: Kiểm tra TK 133 – Thuế GTGT được khấu trừ

CÁCH KIỂM TRA:

[1] Số dư bên nợ

– Chỉ có số dư bên nợ: TK 133 chỉ có số dư bên nợ, phản ánh số thuế GTGT đầu vào mà công ty đã trả cho các giao dịch mua vào. Số thuế này có thể được khấu trừ hoặc hoàn lại bởi ngân sách nhà nước (NSNN).

– Khấu trừ hoặc hoàn lại: Số thuế này chưa được hoàn trả bởi NSNN, tức là công ty vẫn chưa nhận được số tiền thuế đã khấu trừ từ cơ quan thuế. Vì vậy, số dư bên nợ của TK 133 sẽ là số thuế GTGT mà công ty còn được khấu trừ hoặc hoàn lại nhưng chưa được hoàn trả.

[2] Kiểm tra sự khớp giữa sổ sách và tờ khai thuế

– Kiểm tra số dư và báo cáo thuế: Bạn cần kiểm tra xem số dư trên TK 133 có khớp với các báo cáo thuế GTGT đã nộp cho cơ quan thuế, đặc biệt là trong các tờ khai thuế GTGT hàng tháng/quý. Điều này đảm bảo rằng số thuế đầu vào công ty đã khấu trừ hoặc hoàn lại được ghi nhận chính xác trên sổ sách kế toán.

– Cuối kỳ, kế toán xác định số thuế GTGT đầu vào được khấu trừ vào số thuế GTGT đầu ra khi xác định số thuế GTGT phải nộp trong kỳ, ghi:

Nợ TK 3331 – Thuế GTGT phải nộp (33311)

Có TK 133 – Thuế GTGT được khấu trừ.

– Số dư tài khoản 133 ( Nếu có ) tại ngày 31/12 phải khớp với chỉ tiêu 41 “ Thuế GTGT chưa khấu trừ hết kỳ này ” trên tờ khai 01/GTGT tháng 12 hoặc quý 4.

BƯỚC 10: Kiểm tra tài khoản 141 – Tạm ứng

CÁCH KIỂM TRA:

[1] Đối chiếu công nợ tạm ứng với nhân viên

– Đối chiếu công nợ tạm ứng: Bạn cần đối chiếu số tiền tạm ứng với từng nhân viên hoặc đối tượng đã nhận tạm ứng để đảm bảo rằng công nợ giữa công ty và nhân viên (hoặc đối tượng) khớp với nhau. Việc này giúp xác nhận rằng các khoản tạm ứng đã được ghi nhận đúng và đầy đủ trong sổ sách kế toán.

[2] Trích lập dự phòng tạm ứng

– Trích lập dự phòng: Nếu có những khoản tạm ứng cho nhân viên đã nghỉ việc hoặc những trường hợp không thể đòi lại được, bạn cần thực hiện trích lập dự phòng cho các khoản tạm ứng này. Việc này giúp phản ánh đúng giá trị thực tế của công nợ và bảo vệ lợi ích của công ty trong trường hợp các khoản tạm ứng không thể thu hồi.

BƯỚC 11: Kiểm tra tài khoản 153 – Công cụ dụng cụ

CÁCH KIỂM TRA:

[1] Kiểm kê số lượng thực tế công cụ dụng cụ

– Kiểm kê thực tế: Bạn cần kiểm kê số lượng thực tế các công cụ dụng cụ trong kho và đối chiếu với danh sách trên sổ sách kế toán. Mục đích của việc này là đảm bảo rằng số lượng công cụ dụng cụ thực tế có trong kho khớp với số liệu ghi nhận trên sổ sách kế toán. Nếu có sự chênh lệch, bạn cần xác định nguyên nhân và điều chỉnh lại sổ sách cho chính xác.

[2] Kiểm tra bảng phân bổ công cụ dụng cụ

– Kiểm tra phân bổ: Bạn cần kiểm tra bảng phân bổ công cụ dụng cụ để đảm bảo rằng số tiền được ghi nhận trên sổ sách kế toán là chính xác. Công cụ dụng cụ thường được phân bổ theo thời gian sử dụng, vì vậy bạn cần kiểm tra xem việc phân bổ đã thực hiện đúng theo quy định hay chưa và số tiền ghi nhận trên sổ sách có khớp với bảng phân bổ này hay không.

BƯỚC 12: Kiểm tra tài khoản 151 – 157 ghi nhận giá trị thực tế của hàng tồn kho cuối kỳ

CÁCH KIỂM TRA:

[1] Kiểm kê số lượng thực tế hàng tồn kho

– Cần tiến hành kiểm kê số lượng thực tế hàng tồn kho tại kho và đối chiếu với số liệu trên sổ sách kế toán. Mục đích là đảm bảo rằng số lượng hàng tồn kho thực tế khớp với số liệu ghi nhận trong sổ sách.

– Nếu có sự chênh lệch, cần xác định nguyên nhân và điều chỉnh lại cho phù hợp.

[2] Kiểm tra giá trị xuất kho

– Cần kiểm tra giá trị hàng xuất kho để đảm bảo rằng giá xuất kho đã được tính đúng.

– Phương pháp tính giá xuất kho phổ biến nhất là bình quân gia quyền (tức là tính giá trung bình của tất cả hàng nhập kho trong kỳ).

– Cần đối chiếu các số liệu để chắc chắn rằng việc tính giá xuất kho đã được thực hiện chính xác.

[3] Đối chiếu số dư và phát sinh trên các tài khoản liên quan

– Số dư đầu kỳ Nợ sổ cái, CĐPS TK 152, 155, 156 = Tồn đầu kỳ 152,155,156 ở bảng kê NXT

– Số phát sinh Nợ sổ cái, CĐPS TK 152, 155,156 = Nhập trong kỳ TK 152,155,156 ở bảng kê NXT

– Số phát sinh Có sổ cái, CĐPS TK 152, 155,156 = Xuất trong kỳ TK 152,155,156 ở bảng kê NXT

– Số dư cuối kỳ Nợ sổ cái, CĐPS TK 152, 155, 156 = Tồn cuối kỳ 152,155,156 ở bảng kê NXT

[4] Trích lập dự phòng giảm giá hàng tồn kho (nếu có)

– Nếu có sự suy giảm giá trị của hàng tồn kho so với giá gốc, công ty cần thực hiện trích lập dự phòng giảm giá hàng tồn kho.

– Khoản dự phòng này giúp phản ánh đúng giá trị thuần có thể thực hiện được của hàng tồn kho trong báo cáo tài chính.

Hạch toán:

Nợ TK 632

Có TK 229

BƯỚC 13: Kiểm tra tài khoản 211, 213, 214 ghi nhận giá trị của tài sản cố định (TSCĐ) và hào mòn TSCĐ (khấu hao)

CÁCH KIỂM TRA:

[1] Lập bảng tính khấu hao tài sản cố định

– Cần lập bảng tính khấu hao cho các tài sản cố định trong công ty, bao gồm các thông tin như tên tài sản, giá trị ban đầu, phương pháp khấu hao, tỷ lệ khấu hao, thời gian sử dụng và số tiền khấu hao hàng kỳ.

– Bảng tính này giúp bạn theo dõi việc khấu hao của từng tài sản và đảm bảo tính chính xác của số liệu trên sổ sách kế toán.

[2] Kiểm tra thẻ tài sản cố định

– Cần kiểm tra thẻ tài sản cố định của từng tài sản để chắc chắn rằng thông tin về tài sản (như giá trị ban đầu, khấu hao lũy kế, thời gian sử dụng) đã được ghi nhận đầy đủ và chính xác.

– Thẻ tài sản cố định sẽ cung cấp chi tiết về sự thay đổi của tài sản qua các kỳ.

[3] Đối chiếu bảng tính khấu hao với sổ sách kế toán

– Sau khi lập bảng tính khấu hao và kiểm tra thẻ tài sản cố định, bạn cần đối chiếu bảng tính khấu hao TSCĐ với số phát sinh và số dư của các tài khoản liên quan (TK 211, 213, 214) trong sổ sách kế toán.

– Mục tiêu là đảm bảo rằng số khấu hao đã tính toán khớp với số dư khấu hao lũy kế và các số liệu phát sinh trong các tài khoản này.

BƯỚC 14: Kiểm tra tài khoản TK 242 – Chi phí trả trước

CÁCH KIỂM TRA:

[1] Lập bảng phân bổ chi phí trả trước

– Cần lập bảng phân bổ chi phí trả trước cho các khoản chi phí như bảo hiểm, thuê tài sản… Bảng này sẽ giúp bạn phân bổ chi phí trả trước thành chi phí hợp lý theo thời gian (ví dụ theo tháng, quý) dựa trên hợp đồng hoặc thỏa thuận đã ký kết.

– Mục đích của việc phân bổ là để ghi nhận chi phí vào đúng kỳ kế toán.

[2] Đối chiếu bảng phân bổ với số phát sinh và số dư trên sổ sách

– Sau khi lập bảng phân bổ chi phí trả trước, bạn cần đối chiếu bảng phân bổ này với số phát sinh và số dư của TK 242 trên sổ sách kế toán.

– Mục đích là kiểm tra xem các số liệu phân bổ có khớp với số dư chi phí trả trước trên sổ sách không, đảm bảo rằng các khoản chi phí trả trước đã được phân bổ đúng và hợp lý.

BƯỚC 15: Kiểm tra tài khoản 331 – Công nợ phải trả người bán

[1] Đối chiếu công nợ với nhà cung cấp

– Cần đối chiếu công nợ phải trả trên TK 331 với các số liệu từ nhà cung cấp để đảm bảo rằng công nợ giữa hai bên khớp nhau. Điều này giúp bạn kiểm tra xem công ty có ghi nhận đúng số tiền phải trả cho từng nhà cung cấp hay không. Nếu có sự chênh lệch, bạn cần tìm hiểu nguyên nhân và điều chỉnh lại.

[2] Kiểm tra số dư cuối kỳ

– Với TK 331, có thể sẽ có số dư cuối kỳ cả bên Nợ và Có. Điều này là bình thường, vì có thể có các khoản công nợ chưa thanh toán hoặc các khoản phải trả không thực hiện trong kỳ. Cần xác minh lại các số dư cuối kỳ này để đảm bảo tính chính xác và hợp lý của chúng.

BƯỚC 16: Kiểm tra tài khoản 333 – Các khoản phải nộp nhà nước

CÁCH KIỂM TRA:

TK 3331 – Thuế GTGT phải nộp

– Số dư bên có của TK này phản ánh số thuế GTGT phải nộp, giá trị này nếu có phải bằng với giá trị trên chỉ tiêu 40 ( Thuế GTGT còn phải nộp trong kỳ ) trên tờ khai 01/GTGT tháng 12 hoặc quý 4.

TK 33312 – Thuế GTGT hàng nhập khẩu:

– Dùng để phản ánh số thuế GTGT của hàng nhập khẩu phải nộp, đã nộp, còn phải nộp vào Ngân sách Nhà nước.

– Kiểm tra xem số thuế GTGT hàng nhập khẩu đã nộp ( nếu có) đã được ghi nhận vào thuế GTGT đầu vào được khấu trừ ( TK 133 ) hay chưa?

Tài khoản 3332 – Thuế tiêu thụ đặc biệt:

– Phản ánh số thuế tiêu thụ đặc biệt phải nộp, đã nộp và còn phải nộp vào Ngân sách Nhà nước.

– Kiểm tra xem số thuế tiêu thụ đặc biệt đã nộp ( nếu có) đã được ghi nhận vào nguyên giá của hàng hóa hoặc tài sản chưa?

Tài khoản 3333 – Thuế nhập khẩu:

– Phản ánh số thuế nhập khẩu phải nộp, đã nộp và còn phải nộp vào Ngân sách Nhà nước.

– Kiểm tra xem số thuế nhập khẩu đã nộp ( nếu có) đã được ghi nhận vào nguyên giá của hàng hóa hoặc tài sản chưa?

Tài khoản 3334 – Thuế thu nhập doanh nghiệp:

– Phản ánh số thuế thu nhập doanh nghiệp phải nộp, đã nộp và còn phải nộp vào Ngân sách Nhà nước.

– Tính và nộp thuế TNDN tạm tính

Căn cứ số thuế thu nhập doanh nghiệp phải nộp vào Ngân sách Nhà nước hàng quý theo quy định

Nợ TK 8211

Có TK 3334

Khi nộp tiền thuế thu nhập doanh nghiệp vào NSNN, ghi:

Nợ TK 3334

Có TK 111, 112,. . .

Cuối năm, khi xác định số thuế thu nhập doanh nghiệp phải nộp của năm tài chính: Nếu số thuế thu nhập doanh nghiệp thực tế phải nộp nhỏ hơn số thuế thu nhập doanh nghiệp tạm nộp hàng quý trong năm, thì số chênh lệch ghi:

Nợ TK 3334

Có TK 8211

Nếu số thuế thu nhập doanh nghiệp thực tế phải nộp lớn hơn số thuế thu nhập doanh nghiệp tạm nộp hàng quý trong năm, thì số chênh lệch phải nộp thiếu, ghi:

Nợ TK 8211

Có TK 3334

Khi thực nộp số chênh lệch thiếu về thuế thu nhập doanh nghiệp vào Ngân sách Nhà nước, ghi:

Nợ TK 3334

Có các TK 111, 112

Tài khoản 3335 – Thuế thu nhập cá nhân:

– Phản ánh số thuế thu nhập cá nhân phải nộp, đã nộp và còn phải nộp vào Ngân sách Nhà nước.

– Kiểm tra phần thuế TNCN trên sổ sách đã khớp với trên tờ khai thuế TNCN hàng quý hay chưa?

Tài khoản 3338 – Thuế bảo vệ môi trường và các loại thuế khác

LƯU Ý: Cuối kỳ liên hệ cơ quan quản lý thuế xin bảng xác nhận nghĩa vụ nộp thuế và đảm bảo rằng: Số dư các tài khoản phải nộp nhà nước trên sổ sách phải khớp với bảng xác nhận nghĩa vụ nộp thuế của cơ quan thuế.

BƯỚC 17: Kiểm tra tài khoản 334, 338 – Lương & khoản trích theo lương

CÁCH KIỂM TRA:

[1] Kiểm tra hợp đồng lao động, bảng chấm công và bảng lương

– Đảm bảo rằng các hợp đồng lao động với nhân viên đã được ký kết đầy đủ, đúng quy định và có ghi rõ mức lương, phụ cấp, các khoản trích theo lương.

– Xác minh các bảng chấm công của nhân viên để đảm bảo rằng thông tin về số ngày công, giờ làm thêm, phép năm, nghỉ phép… là chính xác.

– Đối chiếu các số liệu trong bảng lương hàng tháng để đảm bảo các khoản tiền lương, phụ cấp, tăng ca… được tính toán chính xác.

[2] Kiểm tra số phát sinh hạch toán

– Đối chiếu số phát sinh: Kiểm tra các số phát sinh hạch toán trên TK 334 (Lương phải trả) và TK 338 (Các khoản trích theo lương) với các số liệu trong bảng lương của từng tháng, đảm bảo chúng khớp với nhau.

[3] Kiểm tra các khoản lương chưa chi hoặc tạm ứng

– Số dư lương cuối kỳ chưa chi: Đối chiếu số dư lương chưa chi hoặc lương tạm ứng trước với bảng công nợ của nhân viên để đảm bảo số liệu chính xác.

[4] Kiểm tra bảo hiểm xã hội và các khoản bảo hiểm khác

– Đảm bảo rằng các số dư bảo hiểm trong TK 334 (bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp) phải khớp với các thông báo bảo hiểm từ cơ quan bảo hiểm. Kiểm tra xem số tiền trích đóng bảo hiểm cho nhân viên trong kỳ đã đúng chưa.

[5] Kiểm tra số dư và phát sinh của TK 334

– Số dư Nợ đầu kỳ sổ cái TK 334 = Số dư Nợ đầu kỳ TK 334 trên bảng CĐPS

Tổng PS Có trong kỳ = Tổng PS thu nhập được ở bảng lương trong kỳ ( Lương tháng + phụ cấp + tăng ca )

Tổng PS Nợ trong kỳ = Tổng đã thanh toán + các khoản giảm trừ ( bảo hiểm ) + tạm ứng – Tổng số dư Có cuối kỳ = Tổng số dư Có cuối kỳ ở bảng CĐPS

[6] Kiểm tra các bút toán hạch toán lương

– Kiểm tra bút toán hạch toán: Đảm bảo rằng các bút toán hạch toán tiền lương trong sổ sách kế toán là chính xác và khớp với bảng lương.

– Chứng từ ký tá: Kiểm tra xem các chứng từ (hợp đồng lao động, bảng chấm công, bảng lương) đã được ký tá đầy đủ chưa.

[7] Kiểm tra đăng ký Mã số thuế cá nhân (MST CN)

– Kiểm tra xem công ty có thực hiện đăng ký MST cá nhân cho nhân viên để làm quyết toán thuế TNCN vào cuối năm hay không.

[8] Kiểm tra các khoản phụ cấp

– Đảm bảo rằng các khoản phụ cấp như ăn trưa, xăng xe, đi lại… có khớp với bảng lương hay không.

[9] Kiểm tra việc tăng lương

– Khi có sự thay đổi về lương, cần kiểm tra xem công ty có lập phụ lục hợp đồng lao động và quyết định tăng lương hay không

[10] Phân biệt khoản thuế TNCN

– Khoản miễn thuế TNCN: Phân biệt rõ các khoản tiền miễn thuế TNCN (ví dụ: tiền cơm không vượt quá 730.000đ/tháng, áo quần lao động không vượt quá 5 triệu đồng/người/năm).

– Khoản chịu thuế TNCN: Các khoản phụ cấp khác nếu vượt mức miễn thuế thì sẽ phải chịu thuế thu nhập cá nhân.

HỒ SƠ LƯƠNG – THƯỞNG :

– Hợp đồng lao động + CMT photo

– Bảng chấm công hàng tháng

– Bảng lương đi kèm bảng chấm công tháng đó

– Phiếu chi thanh toán lương hoặc chứng từ NH nếu DN thanh toán bằng tiền gửi

– Tất cả có ký tá đầy đủ

– Đăng ký MST CN

TỜ KHAI

– Quyết toán TNCN cuối năm

– Tờ khai thuế TNCN tháng quý nếu có PS

– Các chứng từ nộp thuế TNCN (Nếu có)

BƯỚC 18: Kiểm tra tài khoản 341 – Các khoản đi vay

Đối với khoản vay cá nhân

– Tiến hành đối chiếu khoản đi vay của công ty với các đối tượng khác.

– Lập bảng tính lãi vay theo kỳ và trích thuế TNCN 5% đối với từng lần chi trả lãi vay

– Ghi nhận chi phí tài chính

Hạch toán:

Nợ TK 635

Có TK 3388

– Ghi nhận thuế TNCN 5%

Hạch toán:

Nợ TK 3388

Có TK 3335 – Khi thanh toán tiền lãi vay

Hạch toán:

Nợ TK 3388

Có TK 111, 112

Đối với khoản vay của công ty khác:

– Tiến hành đối chiếu khoản đi vay của công ty với các công ty khác.

– Lập bảng tính lãi vay theo kỳ và yêu cầu bên kia xuất hóa đơn đối với từng lần chi trả lãi vay

Ghi nhận chi phí tài chính

Hạch toán:

Nợ TK 635

Có TK 3388 Khi thanh toán tiền lãi vay

Hạch toán:

Nợ TK 3388

Có TK 111, 112

Đối với khoản vay của ngân hàng:

– Tiến hành đối chiếu khoản đi vay của công ty với ngân hàng.

– Lập bảng tính lãi vay theo kỳ và đối chiếu với bảng tính lãi vay của ngân hàng.

– Ghi nhận chi phí tài chính.

Hạch toán:

Nợ TK 635

Có TK 112

BƯỚC 19: Kiểm tra tài khoản 511,515,711 – Doanh thu

– Kiểm tra các khoản ghi nhận doanh thu đủ điều kiện ghi nhận hay chưa?

Có 5 điều kiện để ghi nhận doanh thu như sau:

– Doanh nghiệp đã chuyển giao phần lớn rủi ro và lợi ích gắn liền với quyền sở hữu sản phẩm, hàng hóa cho người mua;

– Doanh nghiệp không còn nắm giữ quyền quản lý hàng hóa như người sở hữu hoặc quyền kiểm soát hàng hóa;

– Doanh thu được xác định tương đối chắc chắn. Khi hợp đồng quy định người mua được quyền trả lại sản phẩm, hàng hoá, đã mua theo những điều kiện cụ thể, doanh nghiệp chỉ được ghi nhận doanh thu khi những điều kiện cụ thể đó không còn tồn tại và người mua không được quyền trả lại sản phẩm, hàng hoá (trừ trường hợp khách hàng có quyền trả lại hàng hóa dưới hình thức đổi lại để lấy hàng hóa, dịch vụ khác);

– Doanh nghiệp đã hoặc sẽ thu được lợi ích kinh tế từ giao dịch bán hàng;

– Xác định được các chi phí liên quan đến giao dịch bán hàng.

– Kiểm tra doanh thu ghi nhận đã khớp với doanh thu trên tờ khai thuế GTGT hàng kỳ hay chưa

– Đã hạch toán, tập hợp, kết chuyển doanh thu chưa?

LƯU Ý: Tài khoản doanh thu không có số dư đầu kỳ và số dư cuối kỳ.

BƯỚC 20: Kiểm tra tài khoản 632 – Giá vốn hàng bán

– Kiểm tra giá vốn được trừ và giá vốn không được trừ khi xác định chi phí hợp lý

– Căn cứ để tính giá thành là gì? có vượt định mức cho phép không?

– Đã hạch toán, tập hợp, kết chuyển giá vốn chưa?

LƯU Ý: Tài khoản giá vốn hàng bán không có số dư đầu kỳ và số dư cuối kỳ.

BƯỚC 21: Kiểm tra tài khoản 641,642,811 – Các khoản chi phí

– Chi phí nào hợp lý ? Chi phí nào không hợp lý?

– Đã hạch toán, tập hợp, kết chuyển chi phí chưa?

LƯU Ý: Các tài khoản chi phí không có số dư đầu kỳ và số dư cuối kỳ.

BƯỚC 22: Kiểm tra tài khoản 911 – Xác định kết quả kinh doanh

– Cuối kỳ kế toán, thực hiện việc kết chuyển doanh thu:

Hạch toán:

Nợ TK: 511, 515, 711

Có TK : 911

– Cuối kỳ kế toán, thực hiện việc kết chuyển chi phí:

Hạch toán:

Nợ TK: 911

Có TK : 632, 635, 641, 642, 811

Kết chuyển kết quả hoạt động kinh doanh trong kỳ vào lợi nhuận sau thuế chưa phân phối:

– Kết chuyển lãi, ghi:

Nợ TK 911 – Xác định kết quả kinh doanh

Có TK 421 – Lợi nhuận sau thuế chưa phân phối.

– Kết chuyển lỗ, ghi:

Nợ TK 421 – Lợi nhuận sau thuế chưa phân phối

Có TK 911 – Xác định kết quả kinh doanh.

LƯU Ý: Tài khoản 911 không có số dư đầu kỳ và số dư cuối kỳ.

BƯỚC 23: Lập Báo cáo tài chính

Trên đây là Hướng dẫn cách kiểm tra báo cáo tài chính đúng hay sai mà Kế Toán Việt Hưng muốn chia sẻ ngoài ra còn rất nhiều mẹo kiểm tra, phân tích các chỉ tiêu trên bảng cân đối tài khoản trước khi lập báo cáo tài chính đẩy đủ. Tham gia ngay khoá học kế toán Online chuyên sâu 1 kèm 1 thành thạo mọi nghiệp vụ nghề!

Thời hạn nộp báo cáo tài chính hàng năm là vào ngày 31/03/N+1