Phụ lục 05-1BK-QTT-TNCN là một phụ lục trong tờ khai Quyết toán thuế TNCN 05-QTT-TNCN theo Thông tư 92/2015/TT-BTC ngày 15/06/2015. Sau đây Lamketoan.vn sẽ hướng dẫn chi tiết các chỉ tiêu trong phụ lục như sau:

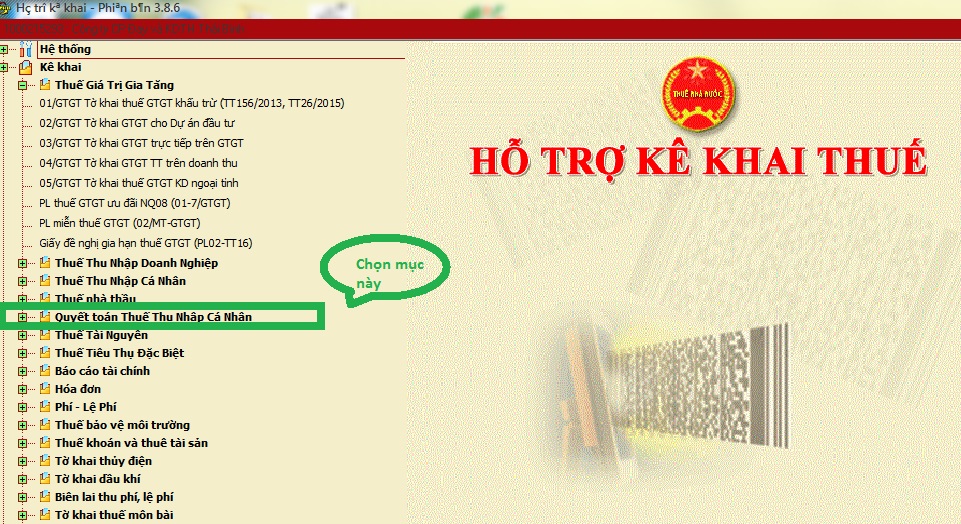

- Chọn HTKK 3.8.6

- Chọn “mã số thuế” của doanh nghiệp mình và chọn “Đồng ý”

- Chọn “Quyết toán thuế thu nhập cá nhân”

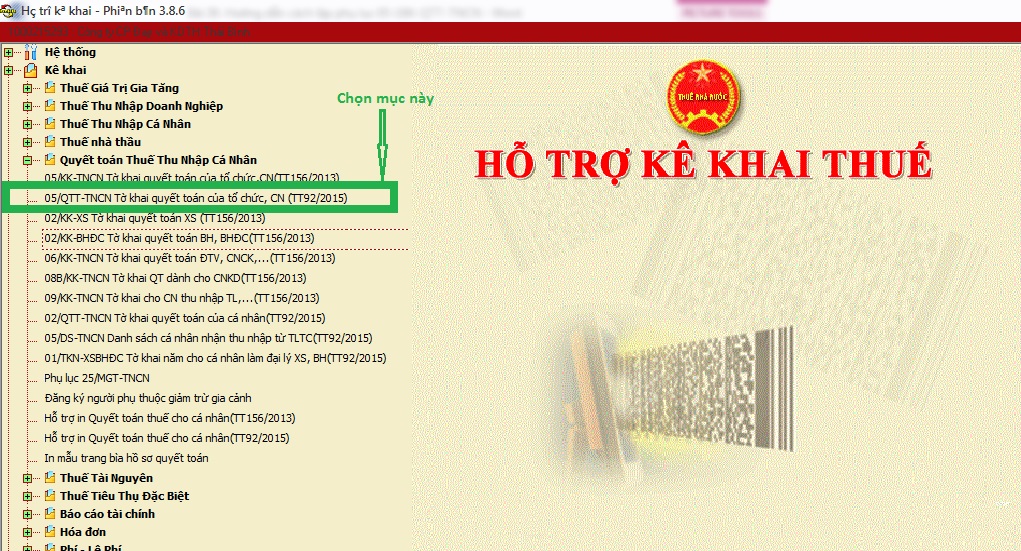

- Chọn “05/QTT-TNCN Tờ khai quyết toán của tổ chức, CN (TT92/2015)”

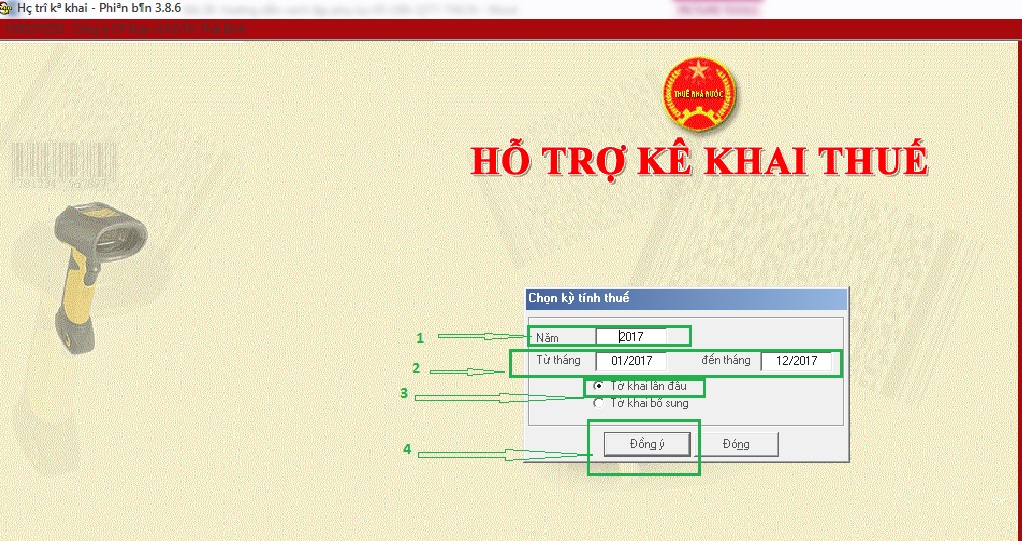

- Chọn:

+ “năm”: quyết toán thuế. Ví dụ: 2017

+ “từ tháng” – “đến tháng”. Ví dụ: 01/2017-12/2017

+ “Tờ khai lần đầu”. Nếu hết thời hạn nộp tờ khai mà NNT phát hiện ra sai sót, muốn nộp tờ khai bổ sung thì chọn “Tờ khai bổ sung”

+ “Đồng ý”

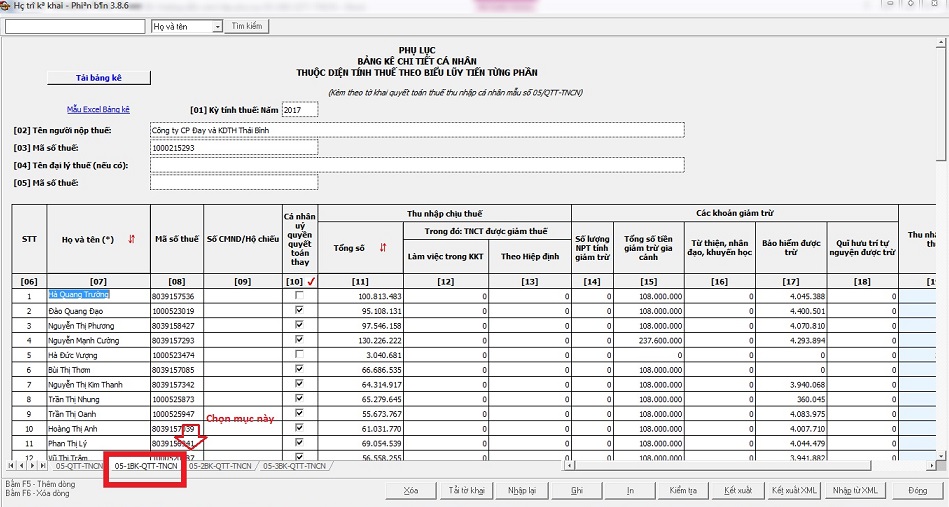

Màn hình hiện giao diện dưới đây:

Xem thêm:

Cách lập phụ lục 05-2BK-QTT-TNCN trong quyết toán thuế thu nhập cá nhân

Hướng dẫn cách lập phụ lục 05-3BK-QTT-TNCN trong phần quyết toán thuế TNCN

Những điều cần chú ý trong phụ lục 05-1BK-QTT-TNCN

- Là những cá nhân cư trú ký hợp đồng lao động từ 3 tháng trở lên; kể cả trường hợp cá nhân đó chưa đến mức phải khấu trừ thuế cũng kê khai vào phụ lục này

- Công thức tính thuế TNCN sẽ được tính theo biểu lũy tiến từng phần

- Nếu cá nhân có MST rồi thì được tích vào ô ủy quyền quyết toán thay. Nếu chưa có MST thì phải đánh vào cột CMND/hộ chiếu và không được ủy quyền quyết toán thay

- Muốn thêm dòng bấm F5, muốn xóa dòng bấm F6

- Chỉ tiêu [06]: “Số thứ tự”: tự động tăng, giảm

- Chỉ tiêu [07]: “Họ và tên”: Ghi rõ ràng, đầy đủ họ và tên của cá nhân cư trú nhận thu nhập từ tiền lương; tiền công có ký hợp đồng lao động từ 03 tháng trở lên; kể cả cá nhân nhận thu nhập chưa đến mức khấu trừ thuế; hoặc cá nhân đã thôi việc tính đến thời điểm lập tờ khai.

Cá nhân cư trú thỏa mãn điều kiện sau:

- Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch. Hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam;

- Có nơi ở thường xuyên tại Việt Nam. Bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam; theo hợp đồng thuê có thời hạn.

Quy định về cá nhân cư trú chi tiết tại điều 1 thông tư 111/2013/TT-BTC

- Chỉ tiêu [08]: “ Mã số thuế”: Ghi rõ ràng, đầy đủ mã số thuế của cá nhân; theo Thông báo mã số thuế hoặc thẻ mã số thuế; do cơ quan thuế cấp cho cá nhân.

Lưu ý:

- Nếu cá nhân ủy quyền quyết toán thay thì chỉ tiêu này bắt buộc phải nhập

- Mã số thuế có 10 ký tự

- Không được nhập trùng MST cá nhân đã được nhập trong kỳ tính thuế; có cùng cơ quan chi trả của cùng bảng kê. Nếu nhập trùng MST cá nhân thì khi “ghi” hệ thống sẽ báo màu đỏ

- Nếu cá nhân ủy quyền quyết toán thuế thì không được nhập trùng MST cá nhân đã nhập; trong kỳ giữa hai phụ lục 05-1BK-QTT-TNCN và 05-2BK-QTT-TNCN. Nếu nhập trùng MST cá nhân thì khi “ghi” hệ thống sẽ báo màu vàng “Mã số thuế này đã có trên Bảng kê 05-2BK-QTT-TNCN

- Chỉ tiêu [09]: “Số CMND/hộ chiếu”: Ghi số chứng minh nhân dân hoặc hộ chiếu đối với cá nhân chưa có mã số thuế.

- Nếu nhập trùng CMND/hộ chiếu cá nhân thì khi “ghi” hệ thống sẽ báo nhập trùng

- Chỉ tiêu [10]: “Cá nhân ủy quyền quyết toán thay”: Cá nhân đủ điều kiện được ủy quyền cho tổ chức; cá nhân trả thu nhập quyết toán thuế thay thì đánh dấu “x” vào chỉ tiêu này

Thu nhập chịu thuế

- Chỉ tiêu [11]: “Tổng số”: Là tổng các khoản thu nhập chịu thuế từ tiền lương; tiền công đã trả trong kỳ cho cá nhân cư trú có ký hợp đồng lao động từ 03 tháng trở lên; kể cả các khoản tiền lương, tiền công nhận được do làm việc tại khu kinh tế và thu nhập được miễn; giảm thuế theo Hiệp định tránh đánh thuế hai lần.

| Thu nhập chịu thuế | = | Tổng thu nhập | – | Các khoản được miễn thuế |

Tìm hiểu chi tiết: Các khoản thu nhập từ tiền lương tiền công không tính vào thu nhập chịu thuế TNCN

- Chỉ tiêu [12]: “Làm việc trong khu kinh tế”: Là các khoản thu nhập chịu thuế mà tổ chức, cá nhân trả thu nhập trả cho cá nhân do làm việc tại khu kinh tế trong kỳ; không bao gồm thu nhập được miễn, giảm theo Hiệp định tránh đánh thuế hai lần (nếu có).

- Chỉ tiêu [13]: “Theo Hiệp định”: Là các khoản thu nhập chịu thuế làm căn cứ xét miễn, giảm thuế theo Hiệp định tránh đánh thuế hai lần.

- Chú ý: chỉ tiêu [13] <= [11], [12] + [13] <= [11]; nếu không thỏa mãn hệ thống sẽ báo đỏ “TNCT được giảm thuế không được lớn hơn Tổng số TNCT”

Các khoản giảm trừ

- Chỉ tiêu [14]: “Số lượng NPT tính giảm trừ”: Là số người phụ thuộc mà cá nhân đã đăng ký tính giảm trừ gia cảnh cho người phụ thuộc. Nhập tối đa 2 ký tự

- Chỉ tiêu [15]: “Tổng số tiền giảm trừ gia cảnh”: Là các khoản giảm trừ cho bản thân người nộp thuế và các khoản giảm trừ cho người phụ thuộc. Trong đó:

– Giảm trừ cho bản thân = 09 triệu đồng/tháng x Tổng số tháng đã tính giảm trừ trong năm. Trường hợp cá nhân ủy quyền quyết toán cho tổ chức trả thu nhập thì giảm trừ cho bản thân được tính đủ 12 tháng là 108 triệu đồng/năm.

– Giảm trừ cho người phụ thuộc = 3,6 triệu đồng/người x Tổng số tháng đã tính giảm trừ cho người phụ thuộc trong kỳ. Trường hợp cá nhân ủy quyền quyết toán cho tổ chức trả thu nhập; thì giảm trừ cho người phụ thuộc được tính đủ theo thực tế phát sinh; nếu cá nhân có đăng ký giảm trừ gia cảnh cho người phụ thuộc theo quy định.

- Ví dụ: Lao động A bắt đầu ký hợp đồng lao động từ tháng 3/2017 với công ty M và trong năm 2017; lao động A ủy quyền quyết toán thay cho công ty M. Như vậy số tiền giảm trừ cho bản thân = 9.000.000 * 12 = 108.000.000 đồng

- Ví dụ: Lao động B làm việc từ tháng 01/2017 đến tháng 5/2017 chấm dứt hợp đồng lao động với công ty M. Như vậy, số tiền giảm trừ cho bản thân = 9.000.000 * 5 = 45.000.000 đồng

- Ví dụ: Bà C bắt đầu làm việc dài hạn từ tháng 5/2017 cho công ty M; và đăng ký giảm trừ cho con từ khi bắt đầu làm, hiện tại con bà C đang học lớp 2. Như vậy số tiền giảm trừ cho con bà C sẽ được tính từ 01/2017 đến hết 12/2017.

Các khoản giảm trừ khác

- Chỉ tiêu [16]: “Từ thiện, nhân đạo, khuyến học”: Là các khoản chi đóng góp vào các tổ chức, cơ sở chăm sóc, nuôi dưỡng trẻ em có hoàn cảnh đặc biệt khó khăn; người tàn tật, người già không nơi nương tựa; các khoản chi đóng góp vào các quỹ từ thiện, quỹ nhân đạo, quỹ khuyến học; được thành lập và hoạt động vì mục đích từ thiện, nhân đạo, khuyến học, không nhằm mục đích lợi nhuận (nếu có).

- Chỉ tiêu [17]: “Bảo hiểm được trừ”: Là các khoản đóng góp bảo hiểm gồm: bảo hiểm xã hội, bảo hiểm y tế; bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp; đối với một số ngành nghề phải tham gia bảo hiểm bắt buộc.

- Cụ thể tỷ lệ đóng bảo hiểm bắt buộc được trừ là 10.5% (trong đó BHXH: 8%, BHYT: 1.5%, BHTN: 1%)

- Ví dụ: Tổng số tiền trích bảo hiểm 10.5% mà lao động A phải trích từ lương để nộp bảo hiểm là 5.430.000 đồng cho năm 2017. Như vậy số tiền 5.430.000 đồng sẽ được điền vào chỉ tiêu này.

- Chỉ tiêu [18]: “Quỹ hưu trí tự nguyện được trừ”: Là các khoản đóng góp vào Quỹ hưu trí tự nguyện theo thực tế phát sinh nhưng tối đa không quá 01 triệu đồng/tháng; kể cả trường hợp đóng góp vào nhiều quỹ.

Thu nhập tính thuế

- Chỉ tiêu [19]: “Thu nhập tính thuế”: Phần mềm tự tính

- Chỉ tiêu [20]: “Số thuế TNCN đã khấu trừ”: Là số thuế thu nhập cá nhân mà tổ chức; cá nhân trả thu nhập đã khấu trừ của cá nhân cư trú có hợp đồng lao động từ 03 tháng trở lên trong kỳ.

- Ví dụ: Hàng quý công ty A đã kê khai và nộp tiền thuế thu nhập cá nhân của lao động M là: 1.000.000 đồng. Như vậy: 1.000.000 đồng sẽ đánh vào chỉ tiêu này.

- Chỉ tiêu [21]: “Số thuế TNCN được giảm do làm việc trong KKT”: Số thuế được giảm bằng 50% số thuế phải nộp của thu nhập chịu thuế cá nhân nhận được do làm việc trong khu kinh tế. Chỉ tiêu [21] = ([19] x thuế suất biểu thuế lũy tiến) x {[12]/([11] – [13])} x 50%.

Thuế sau giảm

- Chỉ tiêu [22]: “Tổng số thuế phải nộp”: Là tổng số thuế phải nộp của cá nhân ủy quyền quyết toán thay. Phần mềm tự tính.

- Phần mềm chỉ tính khi tích vào ô ủy quyền quyết toán thay

- [22] = ([19] x thuế suất biểu thuế lũy tiến) – [21]. Nếu kết quả âm thì phần mềm mặc định = 0, không cho phép sửa

- Chỉ tiêu [23]: “Số thuế đã nộp thừa”: Phần mềm tự tính.

- Nếu xuất hiện chỉ tiêu này thì có thể làm thủ tục hoàn thuế hoặc chuyển kỳ sau

- [23] = [20] – [22] (nếu [22] –[20] <0)

- Chỉ tiêu [24]: “Số thuế còn phải nộp”: Phần mềm tự tính.

- Nếu xuất hiện chỉ tiêu này thì phải đi nộp tiền thuế vào KBNN

- [24] = [22] – [20] (nếu [22] –[20] >0)