Bảng tính thuế nhà thầu Excel – Những quy định về thuế nhà thầu chắc hẳn không còn xa lạ với nhà đầu tư nước ngoài. Tuy nhiên vẫn còn nhiều nhà đầu tư trong nước và nước ngoài chưa nắm bắt được rõ các quy định này.

Đặc biệt đa số nhà đầu tư còn khá mơ hồ trong cách tính thuế nhà thầu như thế nào chính xác và tuân thủ theo đúng luật. Bài viết này, Kế Toán Việt Hưng sẽ chỉ dẫn cách tạo lập bảng tính thuế nhà thầu Excel, giúp nhà đầu tư tính được số thuế nhanh, chính xác và đơn giản nhất

ĐĂNG KÝ: Học thử kế toán Online tại Kế toán Việt Hưng

1. Thuế nhà thầu là gì? Thuế nhà thầu tiếng anh hiểu như thế nào?

– Thuế nhà thầu được viết tắt là FCT – Foreign Contractor Tax (Thuế nhà thầu tiếng anh) là loại thuế áp dụng đối với tổ chức, cá nhân nước ngoài (không hoạt động theo luật Việt Nam) có phát sinh thu nhập từ cung ứng dịch vụ hoặc dịch vụ gắn với hàng hóa tại Việt Nam. Bao gồm 3 loại: Thuế giá trị gia tăng (VAT), Thuế thu nhập doanh nghiệp (TNDN) và Thuế thu nhập cá nhân (TNCN)

– Thuế nhà thầu nước ngoài được viết tắt là WHT – Withholding Tax (Thuế nhà thầu tiếng anh) là loại thuế áp dụng đối với các tổ chức, cá nhân nước ngoài có hoạt động kinh doanh tại Việt Nam nhưng không có tư cách pháp nhân Việt Nam hoặc có phát sinh thu nhập tại Việt Nam trên cơ sở hợp đồng, thỏa thuận, cam kết giữa Nhà thầu nước ngoài với tổ chức, cá nhân Việt Nam.

1 số lưu ý trước khi tính thuế nhà thầu là gì?

– Thuế nhà thầu xác định dựa trên cơ sở hợp đồng giữa cơ sở kinh doanh Việt Nam với tổ chức, cá nhân ở nước ngoài. Cách tính thuế nhà thầu được quy định tại thông tư 103/2014/TT-BTC, tuy nhiên để hiểu rõ cách tính thuế khi ký kết hợp đồng mua dịch vụ với đối tác nước ngoài cần chú ý một số lưu ý như sau:

+ Doanh thu tính thuế là toàn bộ số tiền do cung cấp dịch vụ vào Việt Nam (tiền phải trả Nhà thầu) chưa trừ các khoản thuế mà Nhà thầu phải nộp. Doanh thu bao gồm cả các khoản chi phí do bên Việt Nam trả thay cho nhà thầu nước ngoài (ví dụ thu xếp chỗ ở, chỗ làm việc cho nhân viên nhà thầu).

+ Trong trường hợp theo thỏa thuận tại Hợp đồng mà bên Việt Nam trả bên nước ngoài theo số tiền net (là số tiền không bao gồm các khoản thuế phải nộp phát sinh tại Việt Nam) thì khi tính thuế phải quy đổi ngược (gross-up) để xác định doanh thu tính thuế.

+ Trường hợp Nhà thầu nước ngoài ký hợp đồng với nhà thầu phụ (Việt Nam hoặc nước ngoài) để nhà thầu phụ thực hiện một phần giá trị công việc được quy định trong Hợp đồng nhà thầu thì doanh thu tính thuế của Nhà thầu nước ngoài sẽ không bao gồm phần giá trị công việc giao cho nhà thầu phụ thực hiện (không áp dụng việc loại trừ doanh thu tính thuế đối với trường hợp thầu phụ cung cấp hàng hóa, dịch vụ phục vụ cho việc thực hiện Hợp đồng của Nhà thầu nước ngoài)

2. Cách tính thuế nhà thầu – Tạo lập bảng tính thuế nhà thầu Excel

Căn cứ: Thông tư 103/2014/TT-BTC Hướng dẫn thực hiện nghĩa vụ thuế áp dụng đối với tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam hoặc có thu nhập tại Việt Nam

*Xác định doanh thu tính thuế GTGT:

– Đối với thuế TNDN:

Doanh thu tính thuế: là toàn bộ doanh thu không bao gồm thuế GTGT cộng các khoản bên VN trả thay (nếu có), chưa trừ các khoản thuế phải nộp.

Trường hợp theo quy định tại hợp đồng, doanh thu nhận được chưa bao gồm thuế TNDN thì quy đổi theo CT:

Doanh thu tính thuế TNDN = Doanh thu chưa bao gồm thuế TNDN/ (1- tỷ lệ % để tính thuế TNDN trên doanh thu)

Trường hợp có giao bớt 1 phần công việc cho thầu phụ thì doanh thu tính thuế không bao gồm giá trị đã giao cho thầu phụ.

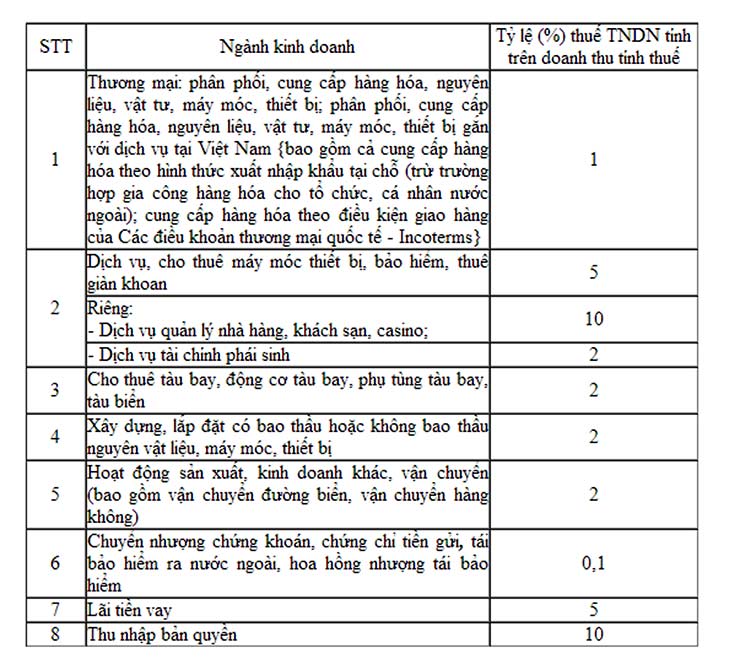

+ Tỷ lệ (%) thuế TNDN tính trên doanh thu tính thuế đối với ngành kinh doanh:

*Xác định số thuế GTGT phải nộp:

Doanh thu tính thuế GTGT = Doanh thu chưa bao gồm thuế GTGT/ (1- tỷ lệ % để tính thuế GTGT trên doanh thu)

Số thuế GTGT phải nộp = doanh thu tính thuế GTGT x Tỷ lệ % để tính thuế GTGT trên doanh thu

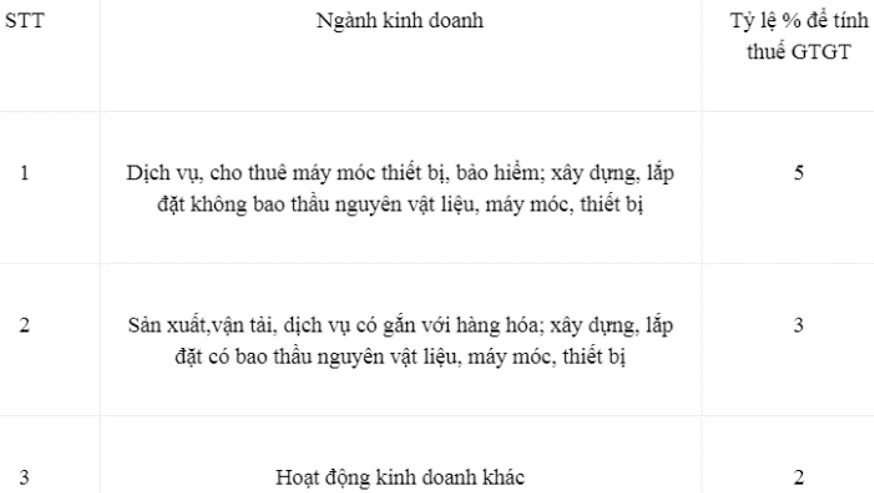

+ Tỷ lệ (%) GTGT tính trên doanh thu tính thuế:

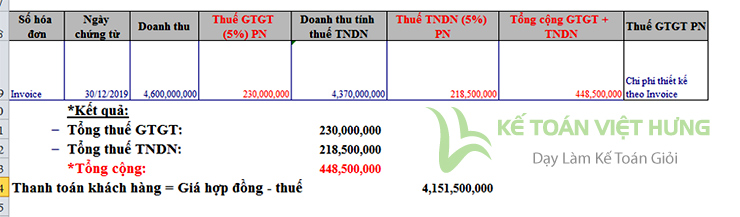

Trường hợp 1: Cách tính thuế nhà thầu Gross tạo bảng tính thuế nhà thầu Excel

Nếu DN tính theo giá Gross: Là giá trước khi trừ thuế nhà thầu tức giá đã bao gồm cả thuế nhà thầu GTGT và TNDN

+ Trường hợp giá trị hợp đồng bao gồm thuế

Thuế GTGT = Giá trị hợp đồng (Gross) x tỷ lệ % để tính thuế GTGT trên DT

Thuế TNDN = (Giá trị hợp đồng (Gross) – thuế GTGT) x tỷ lệ thuế TNDN

Ví dụ: Năm 2019: Nhà thầu nước ngoài cung cấp cho bên Việt Nam dịch vụ tư vấn xây dựng nhà máy giá hợp đồng là 200.000 USD. Theo hợp đồng, bên Việt Nam phải trả thuế GTGT, TNDN thay cho nhà thầu nước ngoài

Giá trị hợp đồng: 200.000 USD ( đã bao gồm thuế)

Tỉ giá thời điểm kí hợp đồng là : 23.000

Trường hợp 2: Cách tính thuế nhà thầu hợp đồng NET tạo bảng tính thuế nhà thầu Excel

Nếu DN tính theo giá NET: Là giá sau khi trừ thuế nhà thầu tức giá đã trừ thuế nhà thầu GTGT và TNDN

+ Trường hợp giá trị hợp đồng chưa bao gồm thuế:

DTTT TNDN = Giá trị hợp đồng (Net) / (1- tỷ lệ thuế TNDN)

Thuế TNDN = DTTT TNDN x tỷ lệ thuế TNDN

DTTT GTGT = DTTT TNDN / (1- tỷ lệ % để tính thuế GTGT trên DT )

Thuế GTGT = DTTT GTGT x tỷ lệ % để tính thuế GTGT trên DT

Ví dụ: Cũng như ví dụ như trường hợp 1. Năm 2019: Nhà thầu nước ngoài cung cấp cho bên Việt Nam dịch vụ tư vấn xây dựng nhà máy giá hợp đồng là 200.000 USD. Theo hợp đồng, bên Việt Nam phải trả thuế GTGT, TNDN thay cho nhà thầu nước ngoài

Giá trị hợp đồng: 200.000 USD ( Chưa bao gồm thuế)

Tỉ giá thời điểm kí hợp đồng là : 23.000

Những lưu ý quan trọng về thuế GTGT và thuế TNDN

| GTGT | TNDN |

| – Tách riêng: tỷ lệ % đối với từng hoạt động. – Không tách riêng được: tỷ lệ % cao nhất cho toàn bộ hợp đồng | – Tách riêng: tỷ lệ % đối với từng hoạt động. – Không tách riêng được: tỷ lệ % cao nhất cho toàn bộ hợp đồng |

| MMTB kèm CTXD không tách riêng: 3% cho toàn bộ hợp đồng | MMTB kèm CTXD không tách riêng: 2% cho toàn bộ hợp đồng |

LƯU Ý: Tỷ giá tính thuế nhà thầu áp dụng là tỷ giá mua vào của NHTM, TCTD nơi người nộp thuế mở tài khoản tại thời điểm người nộp thuế nộp tiền và NSNN (theo khoản 4 Điều 2 Thông tư số 26/2015/TT-BTC ngày 27/02/2015 và Khoản 3 Điều 1 Thông tư số 53/2016/TT-BTCngày 21/03/2016 của Bộ Tài chính (Công văn 19466/CT-TTHT ngày 14/04/2017 của Cục thuế TP Hà Nội).

3. Hạch toán thuế nhà thầu nước ngoài

CHÚ Ý:

Là giá trị hợp đồng đã bao gồm thuế TNDN và thuế GTGT nộp thay cho nhà thầu hay không (giá Net hay Gross)

Để tính toán và hạch toán phù hợp nhà thầu phụ nước ngoài các bạn cần xác định rõ điều khoản giá trị hợp đồng và phần thuế phải chịu của mỗi bên

+ Trên giá Gross: Hiểu là giá trên hợp đồng đã bao gồm thuế nhà thầu, bên Việt Nam sẽ khấu trừ thuế nhà thầu (kê khai, nộp) giá trị còn lại sẽ trả, thanh toán cho bên nhà thầu nước ngoài:

– Xác định thuế (TNDN, thuế GTGT) nhà thầu phải nộp:

Nợ TK 1331 (Thuế GTGT được khấu trừ)

Nợ TK 811 (thuế TNDN)

Có TK 3338 (Thuế nhà thầu phải nộp)

– Xác định giá trị phải trả nhà thầu nước ngoài khi đã trừ thuế nhà thầu:

Nợ TK 152,156,641,642 …

Có TK 331 (Giá trị hợp đồng còn lại sau khi đã trừ thuế nhà thầu)

– Khi nộp thuế, ghi:

Nợ TK 3338 (thuế TNDN và thuế GTGT nhà thầu)

Có TK 111,112

+ Trên giá Net: Hiểu là tức bên Việt Nam thanh toán cho bên nhà thầu nước ngoài bằng giá trị ghi trên hợp đồng, thuế nhà thầu phát sinh do bên Việt Nam chịu trách nhiệm kê khai, nộp:

– Xác định khoản nợ phải trả nhà thầu:

Nợ TK 152, 156, 641, 642 …

Có TK 331 (Phải trả nhà thầu, giá trị hợp đồng)

– Xác định thuế nhà thầu phải nộp:

Nợ TK 1331 (Thuế GTGT đầu vào được khấu trừ)

Nợ TK 811 (Thuế TNDN)

Có TK 3338 (Thuế nhà thầu)

– Khi nộp thuế, ghi:

Nợ TK 3338 (thuế TNDN và thuế GTGT nhà thầu)

Có TK 111,112

+ Chi phí nhân công

Nợ TK 642, 154, 627

Có TK 111, 112

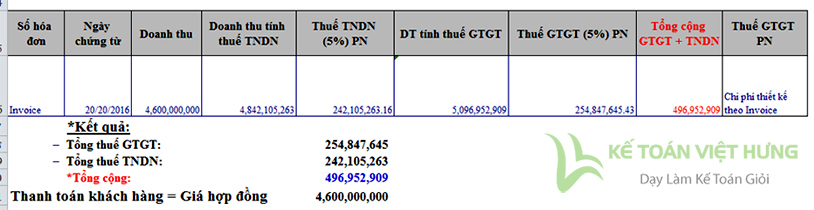

VD. Như thông tin hợp đồng và kết quả tính như sau:

(1) Hạch toán thuế nhà thầu trường hợp đồng là GROSS Hạch toán công nợ và thuế Nợ TK 627, 642 80 Nợ TK 811 11 (CIT ko được tính vào CP tính thuế TNDN) Nợ TK 133 9 (VAT dược khấu trừ) Có TK 331 80 Có TK 3338 20 Nộp thuế Nợ TK 3338 20 Có TK 112 20 (2) Hạch toán thuế nhà thầu trường hợp đồng là NET Hạch toán công nợ phải trả nhà thầu nước ngoài Nợ TK 627; 642 100 Có TK 331 100 Hạch toán thuế VAT và CIT Nợ TK 133 9 (VAT được khấu trừ) Nợ TK 627; 642 11 (CIT được tính vào CP tính thuế TNDN) Có TK 3338 20 Nộp thuế Nợ TK 3338 20 Có TK 112 20 (3) Hạch toán thuế nhà thầu nếu hợp đồng là chưa gồm VAT (CIT nhà thầu chịu) Hạch toán công nợ và thuế Nợ TK 627; 642 89 Nợ TK 811 11 (CIT ko được tính vào CP tính thuế TNDN) Nợ TK 133 9 (VAT được khấu trừ) Có TK 331 89 Có TK 3338 20 Nộp thuế Nợ TK 3338 20 Có TK 112 20 |

Trên đây là hướng dẫn chi tiết cách lập bảng tính thuế nhà thầu Excel. Để đọc nhiều bài viết hữu ích hơn về kế toán & có nhu cầu tìm hiểu .

Chúc các bạn làm kế toán giỏi!