Bạn đã bao giờ tự hỏi việc nộp thuế chậm có thể dẫn đến những phiền toái gì? Hạn nộp tiền thuế TNDN theo quyết toán năm là hạn nộp tờ khai quyết toán thuế TNDN mẫu 03/TNDN thường là 31/03 năm N+1. Nhưng vì nhiều lý do mà doanh nghiệp lại phát sinh khoản tiền chậm nộp thuế TNDN năm này. Sau đây Kế Toán Việt Hưng sẽ hướng dẫn các bạn cách tính tiền chậm nộp thuế TNDN như sau:

CĂN CỨ PHÁP LÝ:

– Nghị định 91/2022/NĐ-CP sửa đổi bổ sung một số điều của Nghị định 126/2020/NĐ-CP

– Được áp dụng từ ngày ký và áp dụng cho kỳ tính thuế năm 2021

1. Quy định về việc tạm nộp tiền thuế TNDN năm

Theo Khoản 3 Điều 1 Nghị định 91/2022/NĐ-CP quy định:

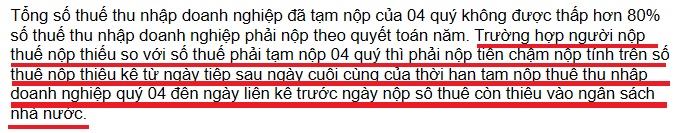

Tổng số thuế thu nhập doanh nghiệp đã tạm nộp của 04 quý không được thấp hơn 80% số thuế thu nhập doanh nghiệp phải nộp theo quyết toán năm. Trường hợp người nộp thuế nộp thiếu so với số thuế phải tạm nộp 04 quý thì phải nộp tiền chậm nộp tính trên số thuế nộp thiếu kể từ ngày tiếp sau ngày cuối cùng của thời hạn tạm nộp thuế thu nhập doanh nghiệp quý 04 đến ngày liền kề trước ngày nộp số thuế còn thiếu vào ngân sách nhà nước.

Như vậy:

– Xác định số tiền thuế TNDN tạm nộp của năm

Số thuế TNDN tạm nộp 04 quý (cả năm) >= 80% số thuế TNDN phải nộp theo quyết toán cả năm (Tờ khai quyết toán 03/TNDN)

– Thời hạn tạm nộp tiền thuế TNDN tạm nộp của năm (N): Là ngày cuối cùng của thời hạn tạm nộp tiền thuế TNDN quý 04 của năm N (tức là ngày 31/01/N+1)

– Cách tính tiền chậm nộp tiền thuế TNDN năm

CĂN CỨ:

Và theo tại Khoản 3, Điều 3, Luật số 106/2016/QH13 ngày 6/4/2016 sửa đổi, bổ sung một số điều của Luật thuế giá trị gia tăng, Luật thuế tiêu thụ đặc biệt và Luật quản lý thuế quy định như sau:

“Người nộp thuế chậm nộp tiền thuế so với thời hạn quy định, thời hạn gia hạn nộp thuế, thời hạn ghi trong thông báo của cơ quan quản lý thuế, thời hạn trong quyết định xử lý của cơ quan quản lý thuế thì phải nộp đủ tiền thuế và tiền chậm nộp theo mức bằng 0,03%/ngày tính trên số tiền thuế chậm nộp.”

Như vậy:

Số tiền chậm nộp thuế TNDN năm như sau:

Số tiền chậm nộp thuế TNDN năm (N) | = | Số tiền thuế chậm nộp | * | Số ngày chậm nộp | * | Mức tính lãi chậm nộp |

Trong đó:

Số ngày tính chậm nộp = Ngày liền kề trước ngày đi nộp tiền – Ngày bắt đầu tính tiền chậm nộp + 1

2. Ví dụ thực tế áp dụng về tính tiền chậm nộp thuế TNDN

VÍ DỤ 1:

+ Ngày 31/01/20XX, Công ty Việt Hưng đã tạm nộp 4 quý năm 2023 số tiền là: 150.000.000 đồng

+ Tại tờ khai quyết toán thuế TNDN năm 2023 (03/TNDN năm 2023) số thuế TNDN phải nộp của năm 2023 là : 320.000.000 đồng

+ Ngày 20/03/20XX, Công ty Việt Hưng nộp thuế TNDN là 170.000.000 đ

Xác định tiền chậm nộp theo trường hợp này như sau:

– Theo quy định tạm nộp 4 quý không thấp hơn 80% số phải nộp theo quyết toán thuế là:

320.000.000 * 80% = 256.000.000 (đồng)

– Thực tế doanh nghiệp tạm nộp 04 quý/2023 là: 150.000.000 đồng.

– Chênh lệch thiếu (256.000.000-150.000.000 = 106.000.000 đ) là khoản tính chậm nộp cho thời gian từ 01/02/2024 đến 19/03/2024

Như vậy Số tiền chậm nộp tính cho tạm nộp 4 quý là:

106.000.000 * 0,03% * 48 (ngày) = 1.526.400 (đồng)

XEM THÊM:

VÍ DỤ 2:

+ Ngày 31/01/20XX, Công ty Việt Hưng đã tạm nộp 4 quý năm 2023 số tiền là: 150.000.000 đồng

+ Tại tờ khai quyết toán thuế TNDN năm 2023 (03/TNDN năm 2023) số thuế TNDN phải nộp của năm 2023 là : 320.000.000 đồng

+ Ngày 20/04/20XX, Công ty Việt Hưng nộp thuế TNDN là 170.000.000 đ

Xác định tiền chậm nộp theo trường hợp này như sau

a) Số tiền chậm nộp tính cho tạm nộp 4 quý là:

Với số tiền chậm nộp tạm cho 4 quý là: 106.000.000 đồng, số ngày chậm nộp thuế tạm cho 04 quý (01/02/2024 đến 19/04/2024) là: 79 ngày

106.000.000 * 0.03% * 79 = 2.512.200 (đồng)

b) Số tiền chậm nộp tính cho quyết toán 2023 là:

Với số tiền chậm nộp theo quyết toán thuế TNDN là: 64.000.000 đồng, số ngày chậm nộp QTT ( từ 03/04/2024 đến 19/04/2024) là: 17 ngày

64.000.000 * 0.03% * 17 = 326.400 (đồng)

Tổng tiền chậm nộp theo ví dụ 2 là: 2.512.200 + 326.400 = 2.838.600 (đồng)

3. Hạch toán khoản phạt chậm nộp thuế TNDN

(1) Ghi nhận khoản phạt khi có thông báo từ cơ quan thuế:

Khi nhận được thông báo phạt chậm nộp thuế TNDN từ cơ quan thuế, doanh nghiệp cần ghi nhận khoản nợ phải trả. Khoản này sẽ được ghi nhận vào chi phí khác.

Nợ TK 811 – Chi phí khác

Có TK 3334 – Thuế thu nhập doanh nghiệp

(2) Thanh toán khoản phạt:

Khi doanh nghiệp thực hiện thanh toán khoản phạt chậm nộp thuế, kế toán sẽ ghi giảm nợ phải trả và giảm tiền hoặc tương đương tiền.

Nợ TK 3334 – Thuế thu nhập doanh nghiệp

Có TK 111, 112 – Tiền mặt, tiền gửi ngân hàng

(3) Hạch toán vào chi phí tài chính (nếu có):

Trong một số trường hợp, nếu khoản phạt chậm nộp thuế được xem như là chi phí tài chính, kế toán có thể ghi nhận vào chi phí tài chính thay vì chi phí khác.

Nợ TK 635 – Chi phí tài chính

Có TK 3334 – Thuế thu nhập doanh nghiệp

VÍ DỤ CỤ THỂ:

Giả sử, doanh nghiệp nhận được thông báo phạt chậm nộp thuế TNDN là 10 triệu đồng từ CQT.

(1) Ghi nhận khoản phạt:

Nợ TK 811 – Chi phí khác: 10,000,000 VND

Có TK 3334 – Thuế thu nhập doanh nghiệp: 10,000,000 VND

(2) Thanh toán khoản phạt:

Nợ TK 3334 – Thuế thu nhập doanh nghiệp: 10,000,000 VND

Có TK 112 – Tiền gửi ngân hàng: 10,000,000 VND

Vậy là bạn đã nắm được cách tính tiền chậm nộp thuế TNDN cùng những bí kíp từ Kế Toán Việt Hưng rồi đấy! Đừng bỏ lỡ những ưu đãi hấp dẫn, theo dõi Fanpage Kế Toán Việt Hưng để cập nhật khóa học kế toán tổng hợp – thuế và các gói dịch vụ kế toán đa lĩnh vực nhé! Hành động ngay để trở thành chuyên gia kế toán!