HƯỚNG DẪN CÁCH KÊ KHAI MẪU 04/CNV-TNCN THEO THÔNG TƯ 92/2015/TT-BTC NGÀY 15/06/2015

Mẫu 04/CNV-TNCN được sử dụng khi nào? Cách kê khai mẫu 04/CNV-TNCN như thế nào. Sau đây Lamketoan.vn cùng các bạn tìm hiểu cụ thể vấn đề này

1. Mẫu 04/CNV-TNCN được sử dụng khi nào?

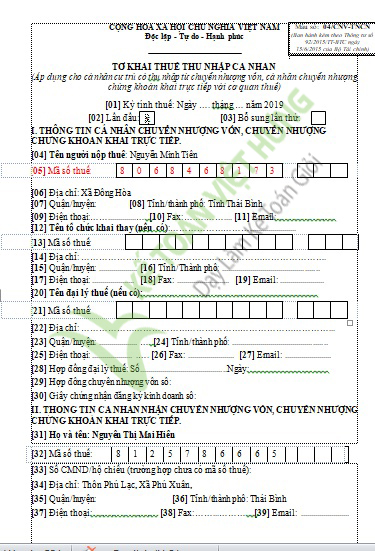

Mẫu 04/CNV-TNCN (Ban hành kèm theo Thông tư số 92/2015/TT-BTC ngày 15/06/2015 của Bộ tài chính) áp dụng cho cá nhân cư trú có thu nhập từ chuyển nhượng vốn, cá nhân chuyển nhượng chứng khoán khai trực tiếp với cơ quan thuế.

2. Tải Mẫu 04/CNV-TNCN kèm theo Thông tư 92/2015/TT-BTC TẠI ĐÂY

3. Cách kê khai mẫu 04/CNV-TNCN (thông tư 92/2015/TT-BTC)

Chỉ tiêu [1]: Kỳ tính thuế: Ngày…tháng….năm….: phát sinh việc chuyển nhượng cổ phiếu

Chỉ tiêu [2]: Lần đầu: Nếu là kê khai lần đầu thì tích vào đây

Chỉ tiêu [3]: Bổ sung lần thứ: Nếu có sai sót gì cần nộp bổ sung thì tích vào ô này

I – THÔNG TIN CÁ NHÂN CHUYỂN NHƯỢNG VỐN, CHUYỂN NHƯỢNG CHỨNG KHOÁN KHAI TRỰC TIẾP.

Chỉ tiêu [4]: Tên người nộp thuế: Ghi họ tên người nộp thuế

Chỉ tiêu [5]: Mã số thuế:Ghi mã số thuế của cá nhân nộp thuế TNCN

Chỉ tiêu [6]: Địa chỉ: Ghi địa chỉ của của cá nhân nộp thuế TNCN

Chỉ tiêu [7]: Quận/huyện: Ghi quận/huyện của của cá nhân nộp thuế TNCN

Chỉ tiêu [8]: Tỉnh/thành phố:Ghi tỉnh/thành phố của của cá nhân nộp thuế TNCN

Chỉ tiêu [9]: Điện thoại: Ghi số điện thoại của cá nhân nộp thuế TNCN

Chỉ tiêu [10]: Fax: Nếu có

Chỉ tiêu [11]: Email: Nếu có

Chỉ tiêu [12]: Tên tổ chức khai thay (nếu có)

Chỉ tiêu [13]: Mã số thuế: (nếu có)

Chỉ tiêu [14]: Địa chỉ: (nếu có)

Chỉ tiêu [15]: Quận/huyện: (nếu có)

Chỉ tiêu [16]: Tỉnh/thành phố: (nếu có)

Chỉ tiêu [17]: Điện thoại: (nếu có)

Chỉ tiêu [18]: Fax: (nếu có)

Chỉ tiêu [19]: Email: (nếu có)

Chỉ tiêu [20]: Tên đại lý thuế: (nếu có)

Chỉ tiêu [21]: Mã số thuế (nếu có)

Chỉ tiêu [22]: Địa chỉ (nếu có)

Chỉ tiêu [23]: Quận/huyện (nếu có)

Chỉ tiêu [24]: Tỉnh/thành phố (nếu có)

Chỉ tiêu [25]: Điện thoại (nếu có)

Chỉ tiêu [26]: Fax (nếu có)

Chỉ tiêu [27]: Email (nếu có)

Chỉ tiêu [28]: Hợp đồng đại lý thuế: Số……..ngày……… (nếu có)

Chỉ tiêu [29]: Hợp đồng chuyển nhượng vốn số: Số……..ngày……tháng… năm…….(nếu có)

Chỉ tiêu [30]: Giấy phép đăng ký kinh doanh số: Số……..ngày……tháng… năm…….(nếu có). Cơ quan cấp……………ngày cấp…..

II – THÔNG TIN CÁ NHÂN NHẬN CHUYỂN NHƯỢNG VỐN, CHUYỂN NHƯỢNG CHỨNG KHOÁN KHAI TRỰC TIẾP

Chỉ tiêu [31]: Họ và tên: Họ và tên người nhận chuyển nhượng vốn, chuyển nhượng chứng khoán

Chỉ tiêu [32]: Mã số thuế: Mã số thuế cá nhân của người nhận chuyển nhượng vốn, chuyển nhượng chứng khoán.

Chỉ tiêu [33]: Số CMND/hộ chiếu (trường hợp chưa có mã số thuế): Nếu người nhận chuyển nhượng vốn, chuyển nhượng chứng khoán chưa có mã số thuế cá nhân

Chỉ tiêu [34]: Địa chỉ: Địa chỉ của người nhận chuyển nhượng vốn, chuyển nhượng chứng khoán.

Chỉ tiêu [35]: Quận/huyện: Quận/ huyện của người nhận chuyển nhượng vốn, chuyển nhượng chứng khoán

Chỉ tiêu [36]: Tỉnh/thành phố: Tỉnh/thành phố của người nhận chuyển nhượng vốn, chuyển nhượng chứng khoán

Chỉ tiêu [37]: Điện thoại: Số điện thoại của người nhận chuyển nhượng vốn, chuyển nhượng chứng khoán

Chỉ tiêu [38]: Fax: (nếu có)

Chỉ tiêu [39]: Email: (nếu có)

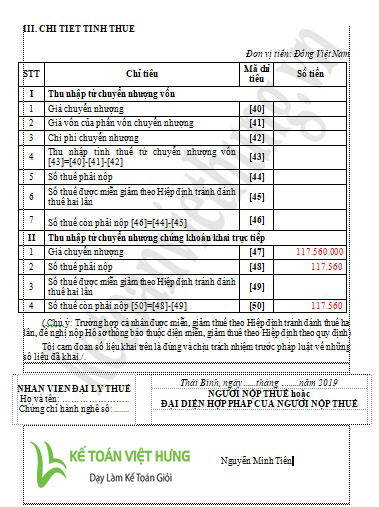

III – CHI TIẾT TÍNH THUẾ

1. Thu nhập từ chuyển nhượng vốn

Chỉ tiêu [40]: Giá chuyển nhượng: = Số lượng cổ phần chuyển nhượng * Giá chuyển nhượng

Chỉ tiêu [41]: Giá vốn của phần vốn chuyển nhượng: = Số lượng cổ phần chuyển nhượng * Giá vốn của phần vốn chuyển nhượng

Chỉ tiêu [42]: Chi phí chuyển nhượng: (Nếu có)

Chỉ tiêu [43]: Thu nhập tính thuế từ chuyển nhượng vốn [43]=[40]-[41]-[42]:

Chỉ tiêu [44]: Số thuế phải nộp:

Chỉ tiêu [45]: Số thuế được miễn giảm theo Hiệp định tránh đánh thuế hai lần:

Chỉ tiêu [46]: Số thuế còn phải nộp [46]=[44]-[45]

2. Thu nhập từ chuyển nhượng chứng khoán khai trực tiếp

Chỉ tiêu [47]: Giá chuyển nhượng: = Số lượng cổ phần chuyển nhượng * Giá chuyển nhượng

Chỉ tiêu [48]: Số thuế phải nộp: Giá chuyển nhượng *0.1%

Chỉ tiêu [49]: Số thuế được miễn giảm theo Hiệp định tránh đánh thuế hai lần: (nếu có)

Chỉ tiêu [50]: Số thuế còn phải nộp [50]=[48]-[49]:

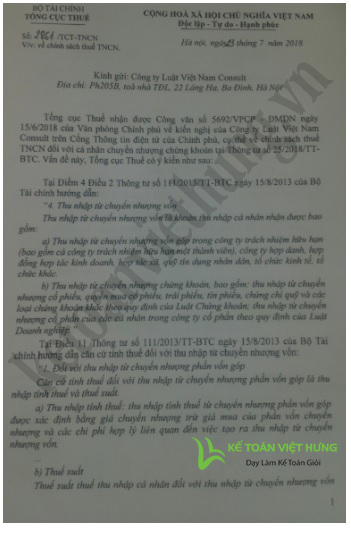

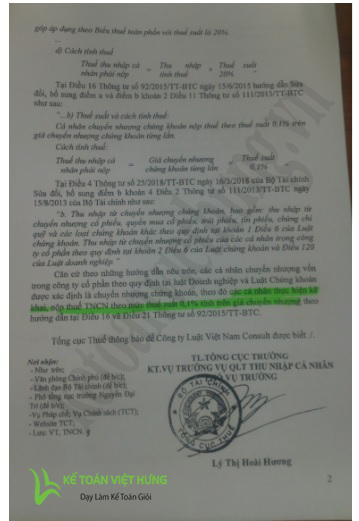

3. Công văn tham khảo

4. Ví dụ minh họa

Ông Nguyễn Minh Tiến là Cổ Đông trong Công ty Cổ Phần Thuận Phát. Số cổ phần sở hữu đến ngày 31/12/2018 là 9.438 cổ phần. Ngày 10/04/2019, ông chuyển nhượng cho bà Nguyễn Thị Mai Hiền là 5.878 cổ phần, với giá bán là 20.000 đồng/cổ phần.

Như vậy: Số thuế Thu nhập cá nhân ông Tiến phải nộp từ chuyển nhượng cổ phần được tính theo công thức:

| Số thuế TNCN phải nộp | = | Số lượng cổ phần chuyển nhượng | * | Giá chuyển nhượng |

Vậy số thuế TNCN ông Tiến phải nộp là:

5.878 cổ phần * 20.000 đồng/cổ phần = 117.560 (đồng)

Ta lập tờ khai mẫu 04/CNV-TNCN theo thông tư 92/2015/TT – BTC như sau:

THAM KHẢO TẠI ĐÂY: To-khai-04-CNV-TNCN – Hà Minh Tuân

5. Thủ tục và hồ sơ nộp thuế TNCN từ chuyển nhượng cổ phần

Bước 1

Tính ra số thuế TNCN cá nhân phải nộp từ chuyển nhượng cổ phần theo công thức: số lượng cổ phần chuyển nhương * Giá chuyển nhượng * 0.1%

Bước 2

Lập tờ khai mẫu 04/CNV-TNCN (Thông tư 92/2015/TT-BTC)

Bước 3

Mang hồ sơ ra cơ quan thuế nơi Tổ chức phát hành đăng ký nộp thuế, hồ sơ gồm

– Tờ khai mẫu 04/CNV-TNCN (Thông tư 92/2015/TT-BTC)

– Hợp đồng chuyển nhượng cổ phần giữa hai bên

– Biên bản thanh lý hợp đồng chuyển nhượng

Bước 4: Sau khi nhận được hồ sơ, thì cơ quan thuế sẽ ra thông báo “nộp thuế TNCN đối với cá nhân cư trú có thu nhập từ chuyển nhượng vốn, cá nhân chuyển nhượng chứng khoán khai trực tiếp với cơ quan thuế”

Bước 5: Cá nhân căn cứ vào Thông báo của cơ quan thuế để ra ngân hàng nộp tiền vào ngân sách nhà nước

CHÚ Ý

– Khoản mục nộp thuế theo mẫu 04/CNV-TNCN theo thông tư 92/2015/TT-BTC là Chương 557, Tiểu mục 1015.

– Thời hạn nộp tiền chậm nhất không quá 30 ngày kể từ ngày nhận được thông báo thuế.

Trên đây là những chia sẻ của Kế Toán Việt Hưng hy vọng sẽ giúp ích phần nào đó cho các bạn trong quá trình làm việc kế toán của mình – Mọi thắc mắc cần giải đáp xin liên hệ: 098.868.0223 – 091.292.9959 – 098.292.9939 để được tư vấn miễn phí – chuyên sâu TẤT TẦN TẬT mọi vấn đề.

add cho e hỏi,phần ký tên thì người nộp thuế hoặc đại diện hợp pháp của người nộp thuế ký tên có đk k.

Phần này là người nộp thuế ký tên bạn nhé