Hiểu được các nguyên tắc về kê khai đồng thời bạn cần hiểu rõ hơn cả phương pháp hạch toán hàng cho biếu tặng theo thông tư 200 trên phần mềm từ việc hạch toán và lập tờ khai thuế trong trường hợp này ra sao. Kế toán Việt Hưng xin hướng dẫn chi tiết các bước như sau.

1. Làm sao để ghi nhận chi phí bánh trung thu hàng biếu tặng nhân viên, khách hàng vào chi phí hợp lý?

(1) Phải xuất hóa đơn giá trị gia tăng khi DN biếu tặng bánh trung thu cho khách hàng, nhân viên.

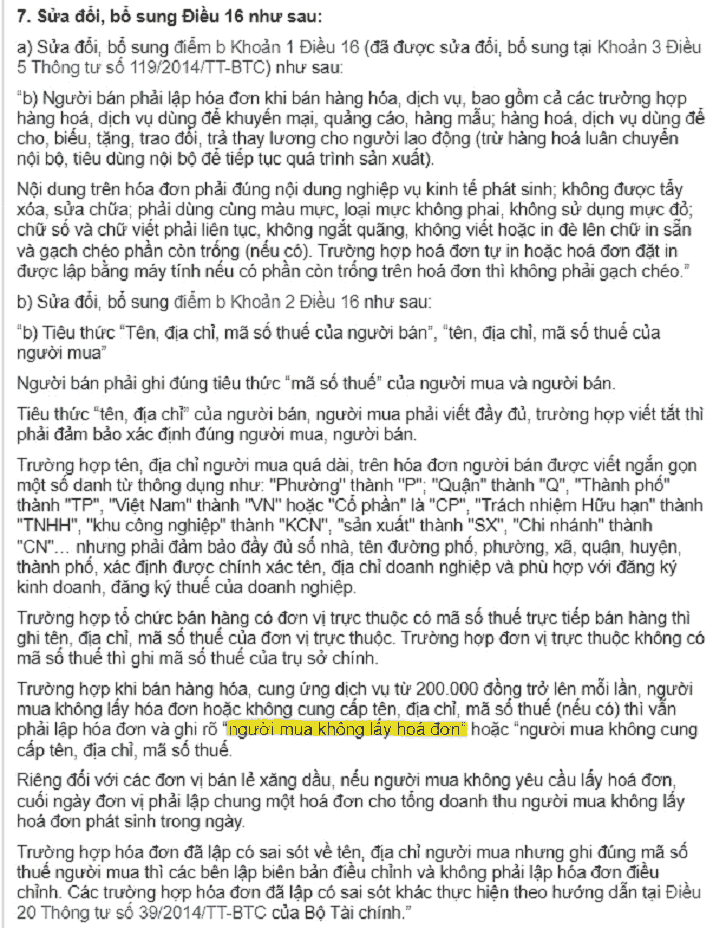

Tại Điều 3, Khoản 7 Thông tư 26/2015/TT-BTC sửa đổi, bổ sung Điều 16, Thông tư 39/2014/TT-BTC như sau:

“b) Người bán phải lập hóa đơn khi bán hàng hóa, dịch vụ, bao gồm cả các trường hợp hàng hoá, dịch vụ dùng để khuyến mại, quảng cáo, hàng mẫu; hàng hoá, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động (trừ hàng hoá luân chuyển nội bộ, tiêu dùng nội bộ để tiếp tục quá trình sản xuất).”

(2) Phải có đầy đủ các hóa đơn, chứng từ sau:

Bánh trung thu tặng KHÁCH HÀNG

⦁ Hoá đơn đầu vào mua bánh

⦁ Hợp đồng và chứng từ thanh toán qua ngân hàng (nếu có)

⦁ Hoá đơn đầu ra (xuất bánh biếu tặng)

Bánh trung thu tặng NHÂN VIÊN

⦁ Hoá đơn mua bánh

⦁ Hợp đồng và chứng từ thanh toán qua ngân hàng (Nếu có)

⦁ Hoá đơn đầu ra (nếu không có quy định tặng quà trung thu là phúc lợi của doanh nghiệp trong các hồ sơ liên quan)

⦁ Tờ trình của công đoàn về quà trung thu cho nhân viên

⦁ Danh sách nhân viên hoặc khách hàng được nhận có đầy đủ chữ ký xác nhận.

⦁ Quy chế tài chính, chi tiêu nội bộ… của doanh nghiệp

2. Cách viết hóa đơn Hàng biếu tặng không thu tiền

– Dòng Người mua: Khách lẻ không lấy hóa đơn hoặc người mua không lấy hóa đơn

– Dòng Đơn vị : Khách lẻ không lấy hóa đơn hoặc người mua không lấy hóa đơn

– Hình thức thanh toán: Hàng biếu tặng không thu tiền

– Nội dung mặt hàng: Tên mặt hàng, số lượng , đơn giá thành tiền

– Ghi chú dòng cuối cùng: Ghi (Hàng biếu tặng không thu tiền)

2. Về cách hạch toán hàng cho biếu tặng và kê khai thuế GTGT đầu vào – đầu ra xuất hàng biếu tặng

Các bước về hạch toán và khai thuế hàng quà tặng như sau:

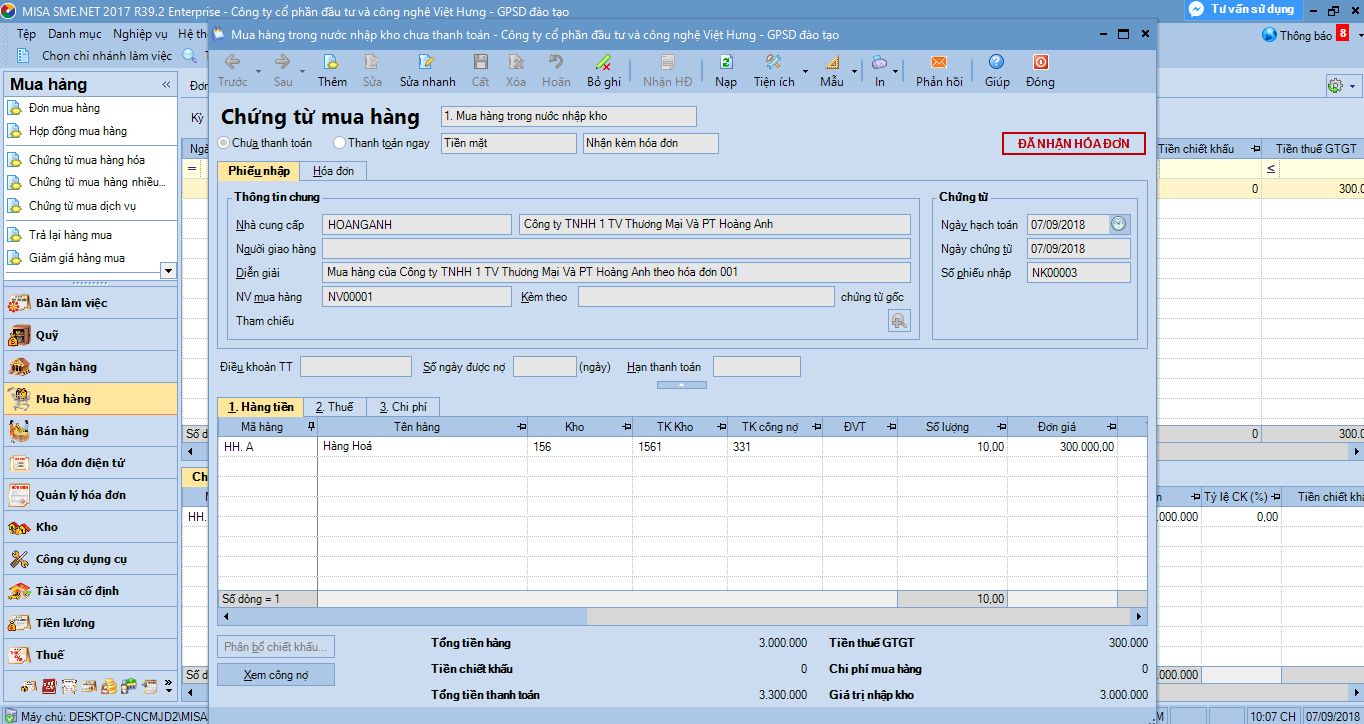

2.1 Cách hạch toán hàng cho biếu tặng khi mua vào nhập kho

– Nghiệp vụ:

Nợ TK 1561: Giá trị hàng hóa.

Nợ TK 133: thuế GTGT được khấu trừ.

Có TK 331, có TK 111: tổng giá trị thanh toán.

– Phương pháp hạch toán hàng cho biếu tặng trên Misa:

Vào mua hàng / chứng từ mua hàng hóa/ chọn mua hàng trong nước nhập kho:

Bên tab thuế và hóa đơn thể hiện đầy đủ thông tin hóa đơn, thuế GTGT tương ứng.

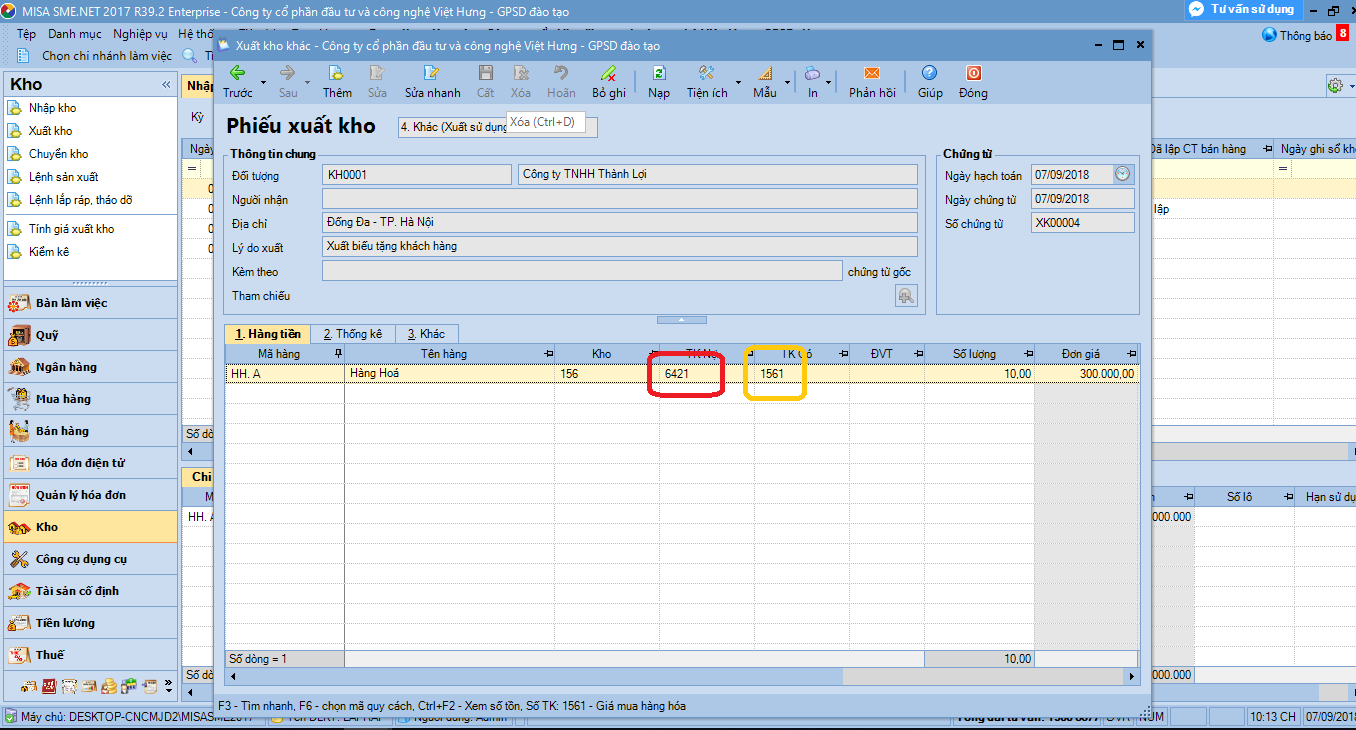

2.2 Hướng dẫn hạch toán xuất kho hàng hóa cho biếu tặng

– Nghiệp vụ:

Nợ TK 6421

Có TK 156

– Phương pháp hạch toán hàng cho biếu tặng trên Misa.

Vào kho / chọn xuất kho / tính lại kho để phần mềm tính đơn giá .

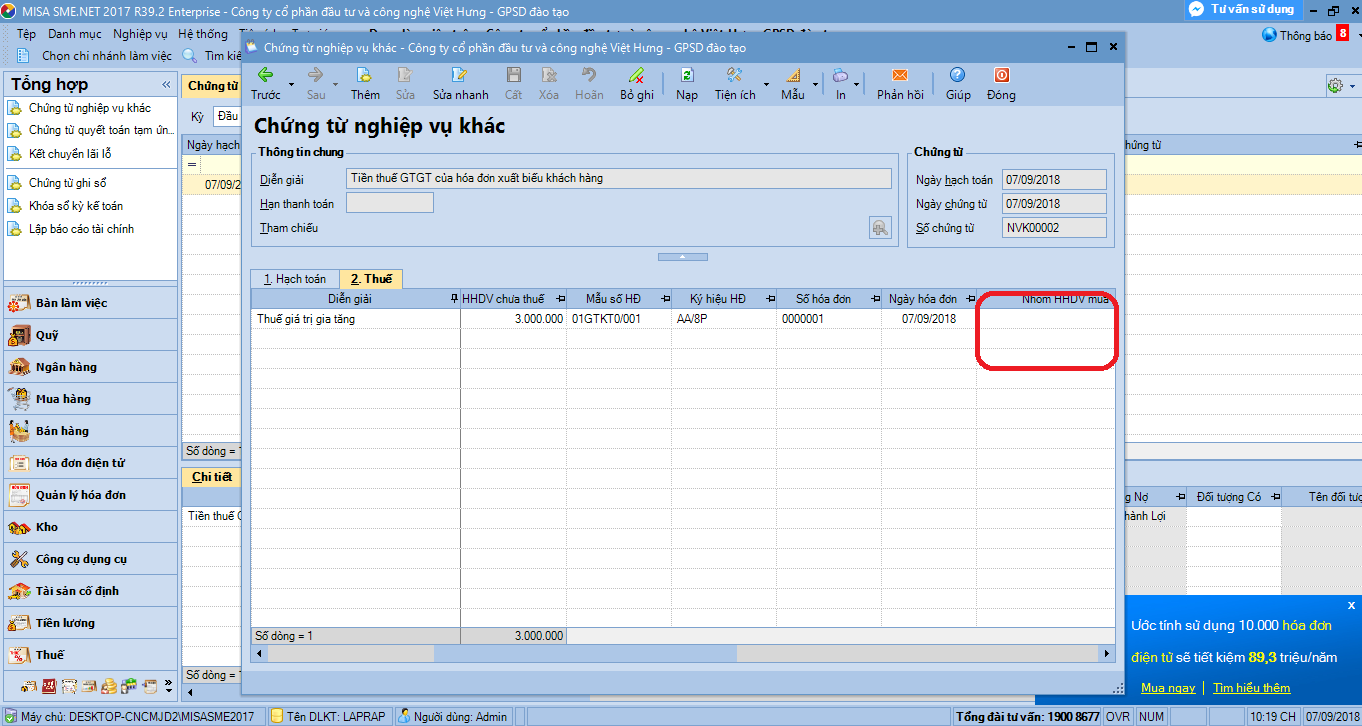

2.3 Các thao tác thể hiện nội dung hóa đơn bán ra không ghi nhận doanh thu

– Vào chứng từ nghiệp vụ khác hạch toán:

Nợ TK 6421

Có TK 3331

LƯU Ý: Chỗ bôi đỏ là bỏ trống không chọn gì

– Cuối cùng bạn lập tờ khai thuế GTGT thì tiền thuế sẽ thể hiện đồng thời cả bên bảng kê mua vào và bán ra.

Để chắc chắn nhận được câu trả lời bạn vui lòng gửi câu hỏi lên Group FB CỘNG ĐỒNG LÀM KẾ TOÁN: https://www.facebook.com/groups/congdonglamketoan (nếu bạn không muốn công khai bạn có thể đặt câu hỏi Ẩn danh riêng tư)

Trung tâm Kế Toán Việt Hưng trình bày các bước thực hiện hạch toán hàng cho biếu tặng trên phần mềm misa theo thông tư 200.

Xem thêm:Hàng biếu tặng có phải xuất hóa đơn? Thủ tục như thế nào?

Như cách hạch toán trên thì thuế GTGT được khấu trừ 2 lần à, như vậy làm sao thuế họ chấp nhận

Khi mua Nợ TK 156, Nợ TK 1331/ Có TK 331: Khi xuất Nợ TK 642/ Có TK 156, có TK 3331-Về bản chất VAT vào ra là hết không được ghi nhận- Nợ TK 642/3331( sẽ loại khi QT TNDN ) Chỉ còn chi phí Nợ 642/Có TK 156 là được ghi nhận bạn nhé- Bài viết tóm tắt như vậy chứ không ghi nhận chi phí hai lần đâu a