Trong bối cảnh nhiều khó khăn, việc hạn chế được các khoản chi phí trong doanh nghiệp sẽ giúp các doanh nghiệp có điều kiện phát triển kinh doanh. Một trong những chi phí này, phải kể đến là việc hạn chế các khoản đóng bảo hiểm cho người lao động mà vẫn đảm bảo nguồn thu nhập cho người lao động. Sau đây Kế Toán Việt Hưng sẽ hướng dẫn các bạn cách xác định các khoản thu nhập không phải đóng BHXH để hạn chế chi phí cho doanh nghiệp.

CĂN CỨ PHÁP LÝ

– Điều 2 Luật Bảo hiểm xã hội năm 2014

– Khoản 4,5,6 Điều 42 Quyết định 595/QQĐ-BHXH

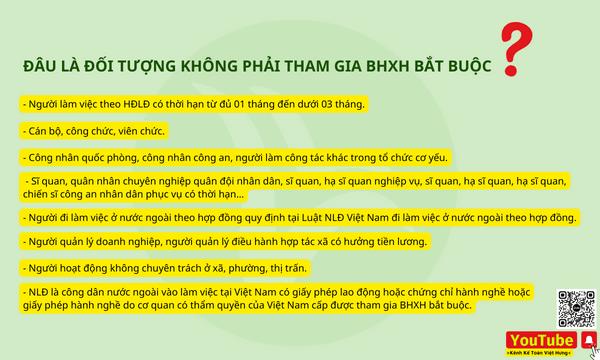

1. Các đối tượng không phải đóng Bảo hiểm xã hội bắt buộc

1.1 Theo Điều 2 Luật BHXH 2014 và Bộ luật lao động năm 2019 quy định người lao động không thuộc nhóm đối tượng dưới đây thì không phải tham gia BHXH bắt buộc:

+ Người làm việc theo HĐLĐ không xác định thời hạn, HĐLĐ xác định thời hạn.

+ HĐLĐ được ký kết giữa NSDLĐ với người đại diện theo pháp luật của người dưới 15 tuổi theo quy định của pháp luật về lao động.

1.2 Người lao động không làm việc và không hưởng tiền lương từ 14 ngày làm việc trở lên trong tháng

Theo khoản 4,5,6 Điều 42 Quyết định 595/QĐ-BHXH quy định như sau:

– NLĐ không làm việc và không hưởng tiền lương từ 14 ngày làm việc trở lên trong tháng thì không đóng BHXH tháng đó. Thời gian này không được tính để hưởng BHXH.

– NLĐ nghỉ việc hưởng chế độ ốm đau từ 14 ngày làm việc trở lên trong tháng thì không phải đóng BHXH, bảo hiểm y tế (BHYT), bảo hiểm thất nghiệp… nhưng vẫn được hưởng quyền lợi BHYT.

– NLĐ nghỉ việc hưởng chế độ thai sản từ 14 ngày làm việc trở lên trong tháng, NLĐ và đơn vị không phải đóng BHXH. Tuy nhiên thời gian này vẫn được tính là thời gian tham gia BHXH do cơ quan BHXH đóng BHYT cho NLĐ.

1.3 Theo Khoản 11 Điều 4 Nghị định 05/2015/NĐ-CP , 14 khoản thu nhập không tinh đóng BHXH bao gồm:

Tiền thưởng theo quy định tại Điều 103 của Bộ luật lao động 2012

Tiền thưởng sáng kiến

Tiền ăn giữa ca

Tiền hỗ trợ xăng xe

Tiền hỗ trợ điện thoại

Tiền hỗ trợ đi lại

Tiền hỗ trợ giữ trẻ

Tiền hỗ trợ nhà ở

Tiền hỗ trợ nuôi con nhỏ

Tiền hỗ trợ người lao động có thân nhân bị chết

Tiền hỗ trợ lao động có người thân kết hôn

Tiền hỗ trợ khi sinh nhật của người lao động

Tiền trợ cấp cho người lao động gặp hoàn cảnh khó khăn khi bị tai nạn nghề nghiệp

Các khoản hỗ trợ, trợ cấp khác ghi trong mục riêng trong hợp đồng lao động

1.4. Người hưởng chế độ hưu trí, người hưởng trợ cấp mất sức lao động

Căn cứ khoản 4 Điều 4 Quyết định 595/QĐ-BHXH và khoản 2 Điều 149 Bộ luật Lao động 2019, những đối tượng dưới đây không phải đóng BHXH bắt buộc:

– Người đang hưởng lương hưu hàng tháng không phải đóng BHXH bắt buộc. Tuy nhiên, nếu người này tham gia làm việc theo HĐLĐ mới sẽ được hưởng tiền lương và các quyền lợi khác.

– Cán bộ xã, phường, thị trấn đang hưởng trợ cấp hàng tháng.

– Người đang hưởng trợ cấp mất sức lao động hàng tháng.

– Quân nhân, Công an nhân dân, người làm công tác cơ yếu đang hưởng chế độ trợ cấp hàng tháng.

XEM THÊM:

Hợp đồng thử việc có phải nộp đóng bảo hiểm xã hội không?

Cách tra cứu mã số sổ BHXH và quá trình tham gia đóng bảo hiểm xã hội Online mới nhất

2. Các giải pháp hạn chế đóng Bảo hiểm xã hội

2.1 Doanh nghiệp ký hợp đồng cộng tác viên (hình thức bán thời gian) hoặc hợp đồng lao động dưới 03 tháng, hợp đồng thử việc với người lao động

*) Khái niệm Hợp đồng cộng tác viên: là một thỏa thuận dân sự giữa doanh nghiệp và người lao động thực hiện một hay nhiều công việc nhất định cho doanh nghiệp

*) bản chất của hợp đòng cộng tác viên: không phải là hợp đồng lao động nên không bị ràng buộc bởi các điều khoản của Luật lao động, luật bhxh,…Vì vậy Công ty không phải có trách nhiệm đóng BHXH, BHYT, BHTN cho người lao động. Tuy nhiên người lao động khi làm việc vẫn phải tuên thủ theo sự quản lý điều động và các quy định của công ty đề ra.

CHÚ Ý: Với hình thức hợp đồng này sẽ phải khấu trừ 10% thuế TNCN cho từng lần chi trả nếu số tiền chi trả từ 2 triệu đồng trở lên/lần.

Theo quy định tại Điểm i, khoản 1, Điều 25 Thông tư 111/TT-BTC ngày 15/08/2013 quy định:

– Với hợp đồng lao động dưới 03 tháng nếu có tổng mức chi trả thu nhập từ dưới 02 triệu đồng/lần thì không phải khấu trừ thuế TNCN

– Ngược lại Với hợp đồng lao động dưới 03 tháng nếu có tổng mức chi trả thu nhập từ 02 triệu đồng/lần trở lên thì thì phải khấu trừ thuế TNCN 10% trên tổng thu nhập trước khi trả cho cá nhân

– Nếu thấy trường hợp người lao động có thu nhập ước tính không vượt quá 132 triệu đồng/năm thì làm một bản Cam kết cho người lao động theo mẫu số 08/CK-TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC thì công ty không phải tạm thu 10% thuế TNCN của người lao động.

VÍ DỤ 1: Bạn Hương là cộng tác viên viết bài của Công ty Kế toán Việt Hưng. Giữa Công ty và bạn Hương ký thỏa thuận hợp đồng lao đồng lao động dưới 03 tháng. Ngày 25/12/2023 Công ty trả bạn Hương 1.900.000 đồng bằng tiền mặt. +) Vì 1.900.000 đ/lần < 2.000.000 đồng/lần. Nên không phải khấu trừ thuế TNCN của bạn Hương +) Ngày 25/01/2024, Công ty trả bạn Hương 2.500.000 đồng bằng tiền mặt. → Bạn Hương làm cam kết mẫu số 08/CK-TNCN ban hành kèm theo Thông tư 80/2021/TT-BTC để tạm thời không khấu trừ thuế TNCN 10%. |

2.2. Ký hợp đồng lao động dưới 14 ngày

Theo khoản 4 Điều 42 Quyết định 595/QĐ BHXH năm 2017 quy định:” Người lao động không làm việc và không hưởng tiền lương từ 14 ngày làm việc trở lên trong tháng thì không đóng BHXH tháng đó. Thời gian này không được tính để hưởng BHXH”.

Tức là căn cứ vào thời gian làm việc thực tế mà người lao động và doanh nghiệp đã thỏa thuận . Nếu căn cứ vào lịch đó trong tháng người lao động nghỉ việc từ 14 ngày làm việc trở lên và không hưởng lương thì mới không đóng BHXH.

VÍ DỤ 2: Công ty Việt Hưng và bà Hương có thỏa thuận lịch làm việc cố định hàng tháng là 10 ngày làm việc. Vậy Bà Hương có nghỉ 15 ngày thì cũng không phát sinh trường hợp không hưởng tiền lương từ 14 ngày làm việc trở lên trong tháng (vì hợp đồng chỉ có 10 ngày làm việc). |

2.3 Ký hợp đồng lao động với những lao động có hưởng lương hưu (hết tuổi đóng BHXH)

Khoản tiền lương hưu được miễn đóng BHXH, tuy nhiên khoản tiền lương này sẽ phải tính thuế TNCN như sau

Nếu ký hợp đồng lao động dưới 03 tháng, hợp đồng thời vụ, giao khoán mà tổng mức trả thu nhập từ 2 triệu đồng trở lên thì phải khấu trừ thuế TNCN 10% trên thu nhập trước khi trả cho cá nhân.

Nếu ký hợp đồng lao động từ 03 tháng trở lên thì tính thuế TNCN theo biểu lũy tiến từng phần.

VÍ DỤ 3: Ông Hoàng có ký hợp đồng lao động 1 năm với Cho Công ty Việt Hưng. Ông Hoàng đã về hưu và được hưởng lương hưu. +) Thu nhập của Ông Hoàng không phải đóng BHXH. +) Thu nhập hàng tháng của Ông Hoàng được sẽ tổng hợp để cuối năm tính thuế TNCN theo biểu lũy tiến từng phần. |

2.4. Dựa vào các khoản phụ cấp không tính đóng BHXH để nâng chi phí tiền lương nhưng vẫn giảm tối đa mức lương đóng BHXH

Lưu ý: Khi đưa các khoản phụ cấp thì phải tính đến thuế TNCN.

VÍ DỤ 4: Công ty Việt Hưng trả lương chính cho bạn Hương là 8 triệu đồng/tháng. + Phụ cấp ăn trưa: 600.000 đ/tháng. + Phụ cấp điện thoại: 200.000 đ/tháng. Vậy mức lương đóng BHXH là: 8 triệu đồng. |

Nếu bạn có bất kỳ vướng mắc nào về nghiệp vụ kế toán cần tháo gỡ MỜI BẠN THAM GIA group FB CỘNG ĐỒNG LÀM KẾ TOÁN để giải đáp NGAY LẬP TỨC bởi đội ngũ kế toán trưởng tại: https://www.facebook.com/groups/congdonglamketoan

Trên đây Kế Toán Việt Hưng đã hướng dẫn các bạn cách biện pháp hạn chế đóng BHXH cho người lao động để giảm chi phí kinh doanh nhưng vẫn đảm bảo thu nhập cho người lao động.