Cách tính thuế suất thuế giá trị gia tăng (GTGT) có thể gây không ít khó khăn cho các doanh nghiệp, đặc biệt là khi phải áp dụng vào thực tế. Tuy nhiên, với những hướng dẫn chi tiết và ví dụ thực tế từ Trung tâm Kế Toán Việt Hưng, bạn sẽ nhanh chóng nắm vững cách tính thuế suất GTGT một cách chính xác. Bài viết này sẽ giúp bạn hiểu rõ các phương pháp tính thuế, từ đó tối ưu chi phí và tiết kiệm thời gian trong quá trình quản lý thuế cho doanh nghiệp.

CĂN CỨ:

– Luật số 13/2008/QH12 của Quốc hội: Luật Thuế giá trị gia tăng

– Thông tư 219/2013/TT-BTC về thuế giá trị gia tăng

– Dự thảo Luật Thuế giá trị gia tăng (sửa đổi)

1. Các loại thuế suất thuế giá trị gia tăng

Theo quy định của pháp luật về thuế giá trị gia tăng (GTGT) tại Việt Nam, có 4 loại thuế suất thuế giá trị gia tăng chủ yếu, bao gồm:

– Thuế suất 0%: Áp dụng cho hàng hóa, dịch vụ xuất khẩu.

– Thuế suất 5%: Áp dụng cho một số mặt hàng thiết yếu và dịch vụ công cộng.

– Thuế suất 10%: Áp dụng cho phần lớn các hàng hóa, dịch vụ.

– Thuế suất 0% (miễn thuế): Áp dụng cho một số dịch vụ và hàng hóa đặc biệt (ví dụ: y tế, giáo dục, thực phẩm thiết yếu).

THAM KHẢO: Điều chỉnh thuế suất của một số hàng hóa, dịch vụ (Dự thảo Luật GTGT sửa đổi)

Thuế suất 0%: Doanh nghiệp không thu thuế từ khách hàng, nhưng “CÓ THỂ” KHẤU TRỪ THUẾ ĐẦU VÀO cho các chi phí mua hàng hóa, dịch vụ liên quan. Không chịu thuế: Doanh nghiệp không thu thuế từ khách hàng và “KHÔNG THỂ” KHẤU TRỪ THUẾ ĐẦU VÀO. |

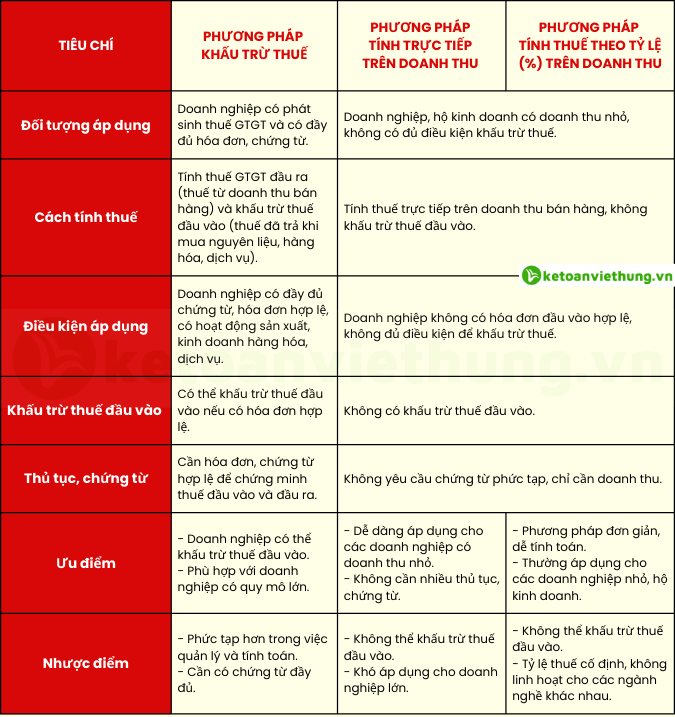

2. Các phương pháp tính thuế suất thuế giá trị gia tăng

– Phương pháp khấu trừ thuế: Doanh nghiệp tính thuế đầu ra và khấu trừ thuế đầu vào, áp dụng cho doanh nghiệp có quy mô lớn, có đầy đủ chứng từ, hóa đơn hợp lệ.

– Phương pháp tính trực tiếp trên doanh thu: Thuế được tính trực tiếp trên doanh thu mà không cần khấu trừ thuế đầu vào, phù hợp cho doanh nghiệp nhỏ, không có đủ hóa đơn chứng từ.

– Phương pháp tính thuế theo tỷ lệ phần trăm trên doanh thu: Thuế tính trực tiếp trên doanh thu với tỷ lệ phần trăm cố định, cũng phù hợp cho doanh nghiệp nhỏ, không có đủ chứng từ hợp lệ.

Mỗi phương pháp có ưu nhược điểm và sẽ được lựa chọn tùy thuộc vào quy mô và khả năng quản lý thuế của doanh nghiệp.

3. Cách tính thuế GTGT trực tiếp trên doanh thu

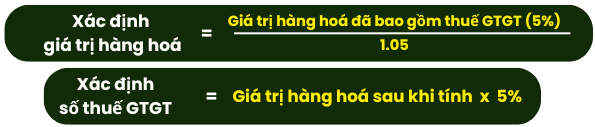

3.1 Cách tính thuế suất 5 %

– Nếu như giá trị hàng hoá chưa có thuế; cách tính ra Thuế GTGT 5% = Trị giá hàng hoá x Thuế suất thuế GTGT 5%.

– Nếu như giá trị hàng hoá đã bao gồm có thuế GTGT 5%; thì kế toán tính ra giá trị hàng hoá chưa có thuế và thuế GTGT 5% bằng công thức:

Hoặc

Số thuế GTGT 5% = Giá trị hàng hoá đã bao gồm thuế GTGT – Giá trị hàng hoá đã tính được

VÍ DỤ THỰC TẾ: THUẾ SUẤT 5%

Trường hợp 1: Giá trị hàng hóa chưa có thuế GTGT

Giả sử bạn bán một sản phẩm với giá trị chưa có thuế là 100.000 đồng, thuế suất là 5%.

– Cách tính thuế GTGT:

Thuế GTGT = 100.000 × 5% = 5.000 đồng

– Giá trị hàng hóa bao gồm thuế:

Giá trị hàng hóa đã bao gồm thuế = 100.000 + 5.000 = 105.000 đồng.

Trường hợp 2: Giá trị hàng hóa đã bao gồm thuế GTGT

Giả sử bạn bán một sản phẩm với giá trị đã bao gồm thuế là 105.000 đồng, thuế suất là 5%.

Cách tính giá trị hàng hóa chưa có thuế và số thuế GTGT:

– Xác định giá trị hàng hóa chưa có thuế:

Giá trị hàng hóa chưa có thuế = 105.000 ÷ 1.05 = 100.000 đồng

– Xác định số thuế GTGT:

Thuế GTGT = 100.000 × 5% = 5.000 đồng

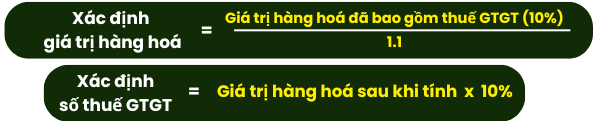

3.2 Cách tính thuế suất 10 %

– Nếu như giá trị hàng hoá chưa có thuế; cách tính ra thuế GTGT 10% = trị giá hàng hoá * thuế suất thuế GTGT 10%.

– Nếu như giá trị hàng hoá đã bao gồm có thuế GTGT 10%; thì kế toán tính ra giá trị hàng hoá chưa có thuế; và thuế GTGT 10% bằng công thức:

Hoặc

Số thuế GTGT10% = Giá trị hàng hoá đã bao gồm thuế GTGT – Giá trị hàng hoá đã tính được

VÍ DỤ THỰC TẾ: THUẾ SUẤT 10%

Trường hợp 1: Giá trị hàng hóa chưa có thuế GTGT

Giả sử bạn bán một sản phẩm với giá trị chưa có thuế là 100.000 đồng, thuế suất là 10%.

– Cách tính thuế GTGT:

Thuế GTGT = 100.000 × 10% = 10.000 đồng

– Giá trị hàng hóa bao gồm thuế:

Giá trị hàng hóa đã bao gồm thuế = 100.000 + 10.000 = 110.000 đồng

Trường hợp 2: Giá trị hàng hóa đã bao gồm thuế GTGT

Giả sử bạn bán một sản phẩm với giá trị đã bao gồm thuế là 110.000 đồng, thuế suất là 10%.

Cách tính giá trị hàng hóa chưa có thuế và số thuế GTGT:

– Xác định giá trị hàng hóa chưa có thuế:

Giá trị hàng hóa chưa có thuế = 110.000 ÷ 1.1 = 100.000 đồng

– Xác định số thuế GTGT:

Thuế GTGT = 100.000 × 10% = 10.000 đồng

4. Cách tính thuế GTGT theo tỷ lệ % trên doanh thu

Công thức tính:

Tỷ lệ thuế suất (%), tùy theo loại hàng hóa, dịch vụ mà cơ quan thuế quy định Phụ lục Thông tư số 219/2013/TT-BTC.

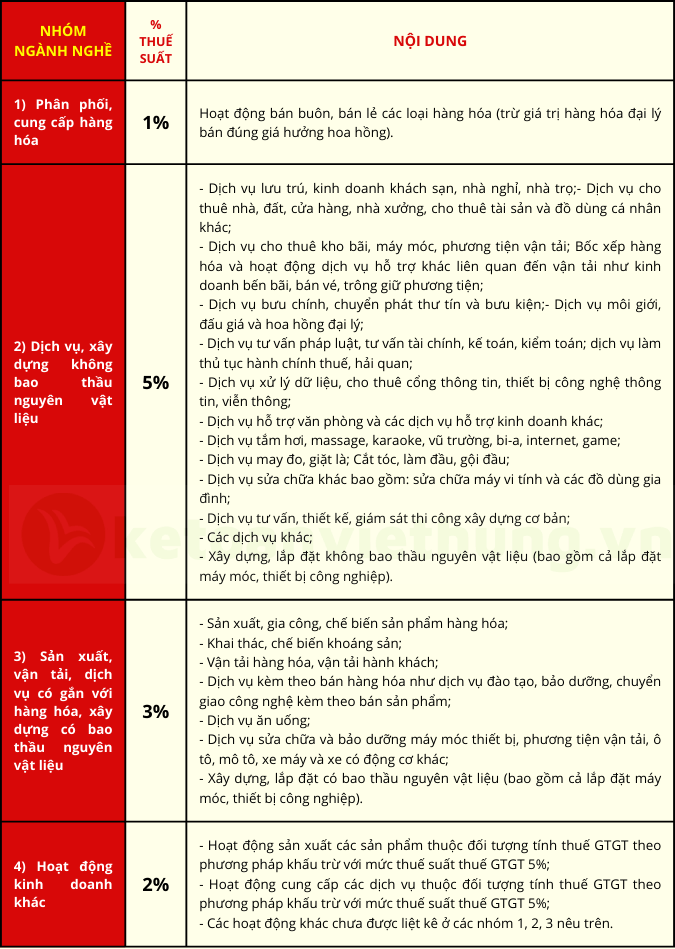

Tra cứu và phân biệt các tỷ lệ thuế suất áp dụng cho các nhóm ngành nghề khác nhau:

1%: Áp dụng cho hoạt động bán buôn, bán lẻ hàng hóa (trừ đại lý bán đúng giá hưởng hoa hồng).

5%: Áp dụng cho các dịch vụ lưu trú, cho thuê tài sản, bưu chính, tư vấn, sửa chữa, tắm hơi, massage, karaoke, xây dựng không bao thầu nguyên vật liệu.

3%: Áp dụng cho sản xuất, gia công, chế biến hàng hóa, vận tải, dịch vụ ăn uống, sửa chữa và bảo dưỡng phương tiện vận tải.

2%: Áp dụng cho hoạt động sản xuất, cung cấp dịch vụ theo phương pháp khấu trừ thuế GTGT 5% và các hoạt động khác chưa được liệt kê.

Ví dụ áp dụng thực tế:

Một doanh nghiệp cung cấp dịch vụ sửa chữa ô tô có doanh thu hàng tháng là 200 triệu đồng, thuế suất áp dụng cho dịch vụ sửa chữa là 10%. Thuế GTGT phải nộp sẽ là:

Thuế GTGT phải nộp = 200 triệu đồng x 10% = 20 triệu đồng.

5. Cách tính thuế GTGT được khấu trừ

Công thức tính:

Trong đó:

Thuế GTGT đầu ra là thuế GTGT tính trên số tiền bán hàng hóa, dịch vụ (ghi trên hóa đơn GTGT).

Thuế GTGT đầu ra = Giá tính thuế của hàng hóa, dịch vụ bán ra × Thuế suất thuế GTGT.

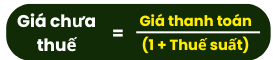

Nếu sử dụng chứng từ ghi giá thanh toán đã bao gồm thuế, thuế GTGT đầu ra sẽ được tính bằng công thức:

Thuế GTGT đầu vào là thuế GTGT ghi trên hóa đơn GTGT của hàng hóa, dịch vụ mua vào (bao gồm cả tài sản cố định) phục vụ cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT.

Thuế GTGT đầu vào = Tổng số thuế GTGT ghi trên hóa đơn GTGT của hàng hóa, dịch vụ mua vào.

VÍ DỤ THỰC TẾ: THUẾ SUẤT 5%

Giả sử một doanh nghiệp bán hàng hóa với giá chưa có thuế là 100.000 đồng, thuế suất là 5%. Đồng thời, doanh nghiệp này có hóa đơn mua hàng hóa trị giá 50.000 đồng (chưa có thuế), thuế suất mua vào cũng là 5%.

BƯỚC 1: Tính thuế GTGT đầu ra

Thuế GTGT đầu ra = 100.000 × 5% = 5.000 đồng

BƯỚC 2: Tính thuế GTGT đầu vào

Thuế GTGT đầu vào = 50.000 × 5% = 2.500 đồng

BƯỚC 3: Tính thuế GTGT phải nộp

Thuế GTGT phải nộp = 5.000 – 2.500 = 2.500 đồng

Doanh nghiệp sẽ phải nộp 2.500 đồng thuế GTGT trong kỳ.

VÍ DỤ THỰC TẾ: THUẾ SUẤT 10%

Giả sử một doanh nghiệp bán dịch vụ với giá chưa có thuế là 200.000 đồng, thuế suất là 10%. Đồng thời, doanh nghiệp này có hóa đơn mua nguyên liệu phục vụ sản xuất với trị giá 80.000 đồng (chưa có thuế), thuế suất mua vào là 10%.

Bước 1: Tính thuế GTGT đầu ra

Thuế GTGT đầu ra = 200.000 × 10% = 20.000 đồng

Bước 2: Tính thuế GTGT đầu vào

Thuế GTGT đầu vào = 80.000 × 10% = 8.000 đồng

Bước 3: Tính thuế GTGT phải nộp

Thuế GTGT phải nộp = 20.000 – 8.000 = 12.000 đồng

Doanh nghiệp sẽ phải nộp 12.000 đồng thuế GTGT trong kỳ.

Tham gia Hỏi đáp 1:1 tất tần tật các nghiệp vụ kế toán – bài tập kế toán để giải đáp thắc mắc và nâng cao kỹ năng kế toán ngay hôm nay tại: https://lamketoan.vn

ĐĂNG KÝ HỌC THỬ KẾ TOÁN Thời gian học: Sáng: 08h30′ – 12h00′ Chiều: 14h00′ – 17h30′ Tối: 19h00′ – 22h30′ ( Từ T2 đến T7 ). Mỗi buổi học 02 giờ, học viên tự chọn trong khoảng thời gian Từ 08h30′ đến 22h30′. Thời hạn truy cập giáo trình: Vô thời hạn |

Hiểu rõ về cách tính thuế suất thuế giá trị gia tăng là yếu tố quan trọng giúp doanh nghiệp tính toán chính xác thuế phải nộp và đảm bảo tuân thủ pháp luật. Tùy vào loại sản phẩm, dịch vụ mà mức thuế suất sẽ khác nhau. Hy vọng bài viết này đã giúp bạn nắm vững cách tính thuế VAT cho các mức thuế suất 10%, 5%, và 8%. Nếu bạn có bất kỳ nghiệp vụ nào cần giải đáp hãy bình luận câu hỏi phía dưới và tham gia theo dõi Fanpage kịp thời cập nhật ưu đãi học phí mới nhất.