Có 2 cách tính và kê khai thuế GTGT theo phương pháp này là: tính thuế GTGT theo phương pháp trực tiếp trên doanh thu và tính thuế GTGT theo phương pháp trực tiếp trên giá trị gia tăng. Thuế tính theo phương pháp nào thì được kê khai vào mẫu dành riêng cho phương pháp đó.

> Hướng dẫn cách kê khai thuế qua mạng tổng cục thuế năm 2019

I. Cách tính và kê khai thuế GTGT theo phương pháp trực tiếp trên doanh thu

Thuế giá trị gia tăng là loại thuế gián thu, tính trên giá trị tăng thêm của hàng hóa, dịch vụ phát sinh trong suốt quy trình từ sản xuất, mua bán đến tiêu dùng. Có 2 cách để tính thuế giá trị gia tăng (thuế GTGT) là thuế GTGT tính theo phương pháp khấu trừ và thuế GTGT tính theo phương pháp trực tiếp. Phương pháp khấu trừ được các doanh nghiệp sử dụng rộng rãi hơn là phương pháp trực tiếp. Vì thế, thuế GTGT tính theo phương pháp trực tiếp đang gây nhiều khó khăn hơn cho các bạn kế toán khi mới bắt đầu công việc. Trong bài viết này, tôi xin giới thiệu tới bạn đọc cách tính và kê khai thuế gtgt theo pp trực tiếp.

1. Đối tượng áp dụng phương pháp tính thuế GTGT trực tiếp trên doanh thu:

– Doanh nghiệp có doanh thu hàng năm bé hơn 1 tỷ đồng (trừ trường hợp DN đăng ký kê khai theo phương pháp khấu trừ).

– DN mới thành lập.

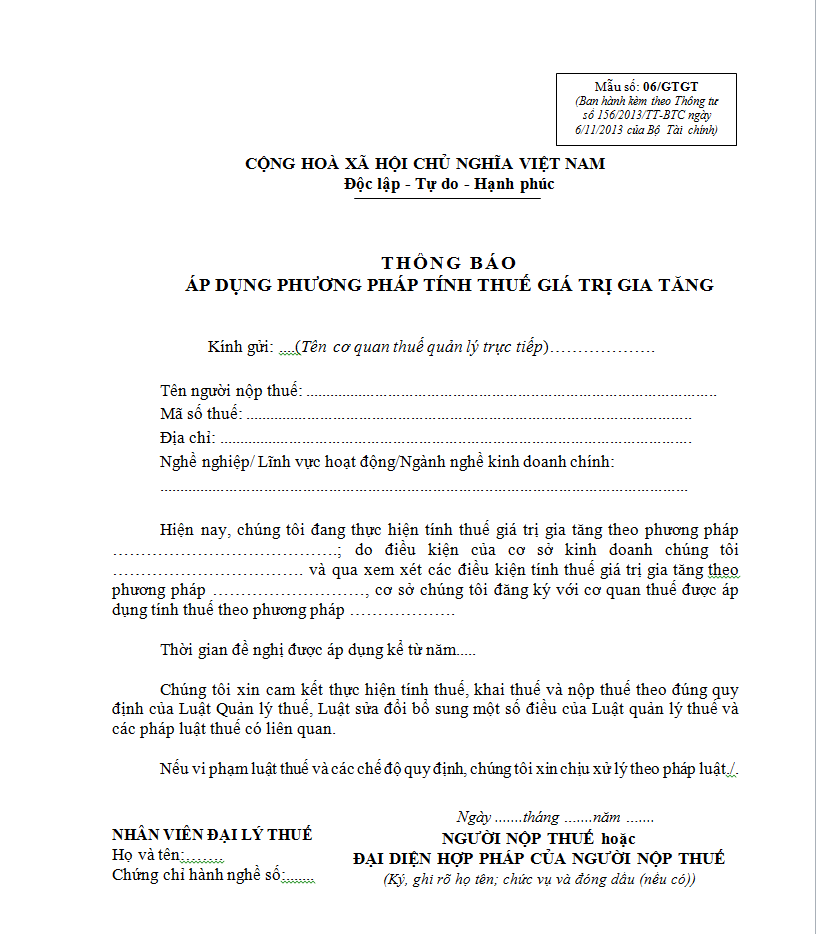

Trong trường hợp DN mới thành lập mà có hoạt động đầu tư, mua sắm, nhận góp vốn bằng tài sản cố định, công cụ dụng cụ hoặc có hợp đồng thuê địa điểm kinh doanh thì: có thể gửi thông báo đăng ký phương pháp khấu trừ thuế mẫu 06/GTGT để đăng ký chậm nhất là ngày 20 tháng 12 của năm liền kề.

Tải về mẫu 06/GTGT tại ĐÂY

– Doanh nghiệp đang là dự án đầu tư của DN nộp thuế theo phương pháp khấu trừ.

– Các hộ hoặc cá nhân kinh doanh.

2. Cách tính thuế GTGT trực tiếp trên doanh thu:

Thuế GTGT phải nộp = Doanh thu * tỷ lệ %

Trong đó:

– Tỷ lệ %: là tỷ lệ % để tính thuế GTGT trên doanh thu, được quy định theo nhóm hàng hóa, dịch vụ như sau:

+ Hoạt động phân phối, cung cấp hàng hóa: tỷ lệ 1%; Bao gồm các hoạt động bán buôn, bán lẻ các loại hàng hóa (trừ trường hợp giá trị của hàng hóa đại lý bán đúng giá hưởng hoa hồng).

+ Dịch vụ, hoạt động bao thầu xây dựng không có nguyên vật liệu: tỷ lệ 5%

Ví dụ:

Hoạt động kinh doanh khách sạn, nhà nghỉ, nhà trọ

Hoạt động cho thuê tài sản, nhà đất, cửa hàng,…

Hoạt động may đo, giặt là, cắt tóc,…

+ Hoạt động sản xuất, vận tải, dịch vụ có gắn với hàng hóa, hoạt động bao thầu xây dựng có nguyên vật liệu: tỷ lệ 3%

Ví dụ: Dịch vụ vận tải hành khách, hàng hóa, dịch vụ ăn uống,…

– Hoạt động kinh doanh khác: tỷ lệ 2%

– Doanh thu: là doanh thu bán hàng hóa, dịch vụ quy định cụ thể như sau:

+ Là tổng số tiền bán hàng hóa, cung ứng dịch vụ ghi thực tế trên hóa đơn bán hàng đối với hàng hóa, dịch vụ chịu thuế GTGT kể cả các khoản phụ thu thêm mà cơ sở kinh doanh được hưởng.

+ Trường hợp DN kinh doanh hàng hóa, dịch vụ không chịu thuế GTGT hoặc hoạt động xuất khẩu thì không phải nộp thuế GTGT theo tỷ lệ % trên doanh thu như trên. Ví dụ: hoạt động kinh doanh phần mềm máy tính.

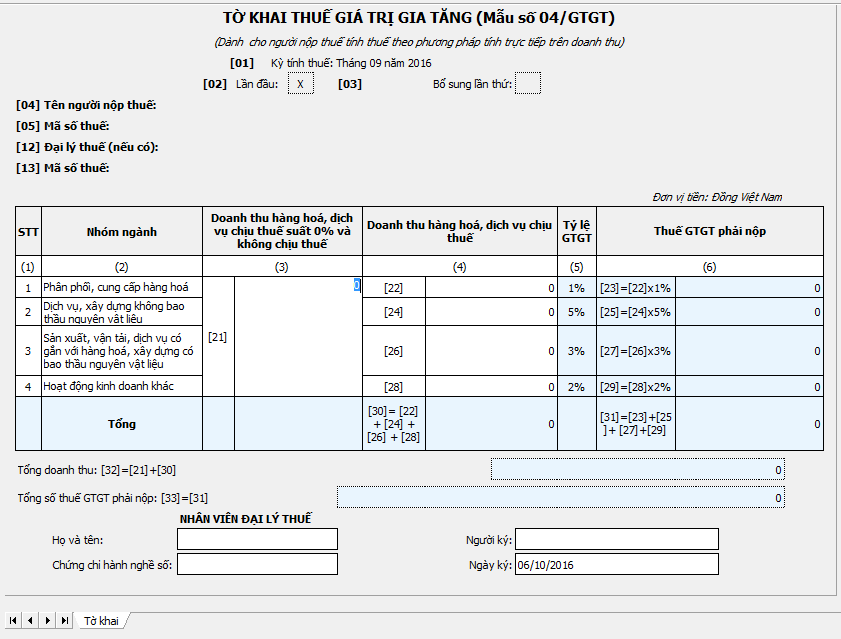

3. Mẫu kê khai thuế GTGT tính trực tiếp trên doanh thu:

Doanh nghiệp thực hiện kê khai thuế GTGT trên tờ khai thuế GTGT mẫu số 04/GTGT: tờ khai GTGT trực tiếp trên doanh thu.

II. Cách tính và kê khai thuế GTGT theo phương pháp trực tiếp trên GTGT

1. Đối tượng sử dụng phương pháp tính thuế trực tiếp trên giá trị gia tăng

Phương pháp này chỉ dùng riêng cho những doanh nghiệp có hoạt động mua, bán, chế tác vàng bạc, đá quý.

Xem thêm: Kế toán trong doanh nghiệp vàng – bạc – đá quý

2. Cách tính số thuế GTGT phải nộp theo phương pháp tính thuế trực tiếp trên GTGT:

Thuế GTGT phải nộp = Giá trị gia tăng * thuế suất thuế GTGT

Trong đó:

– Thuế suất thuế GTGT của mặt hàng là vàng, bạc, đá quý là 10%

– Giá trị gia tăng = Giá thanh toán bán ra – Giá thanh toán mua vào

+ Giá thanh toán bán ra của vàng – bạc – đá quý: là giá bán thực tế ghi trên hóa đơn bán hàng, đã bao gồm cả thuế GTGT, tiền công chế tác hoặc các khoản phí khác mà bên bán được hưởng (nếu có).

+ Giá thanh toán mua vào của vàng – bạc – đá quý: là giá trị mua vào trong nội địa hoặc nhập khẩu đã có thuế GTGT của vàng – bạc – đá quý.

3. Mẫu kê khai thuế GTGT tính trực tiếp trên giá trị gia tăng:

Doanh nghiệp thực hiện kê khai thuế GTGT trên tờ khai mẫu 03/GTGT: tờ khai GTGT trực tiếp trên giá trị gia tăng.

Trên đây là chia sẻ của lamketoan.vn về cách tính và kê khai thuế gtgt theo pp trực tiếp. Chúc các bạn làm tốt công tác kế toán của mình.

Chào Anh Chị

Cho em hỏi tính thuế GTGT trực tiếp trên doanh thu thì thuế GTGTphải nộp = Doanh thu* tỷ lệ%. Trong khi đó thuế TNDN nếu không xác định được chi phí thì thuế TNDN cũng = Doanh thu * tỷ lệ %. Như vậy số thuế của GTGT và TNDN như nhau đúng không ạ

thuế TNDN thì doanh thu đã phải trừ đi thuế rồi bạn ạ.