Hạch toán chiết khấu thanh toán (CKTT): Hầu như khá nhiều bạn đang không thể phân biệt được như thế nào là chiết khấu thanh toán – hiểu được sự khó khăn của bạn và để giúp cho các bạn có một sự nhận định đúng về khái niệm này cũng như cách hạch toán đối với bên mua và bên bán. Kế Toán Việt Hưng xin chia sẻ sơ lược về chiết khấu thanh toán theo thông tư 200 qua bài viết dưới đây nhé

1. Căn cứ theo quy định

(1) Về khoản thuế TNDN

- Chịu 1% thuế TNCN trường hợp đại lý bán hàng là cá nhân nhận được chiết khấu thanh toán của công ty.

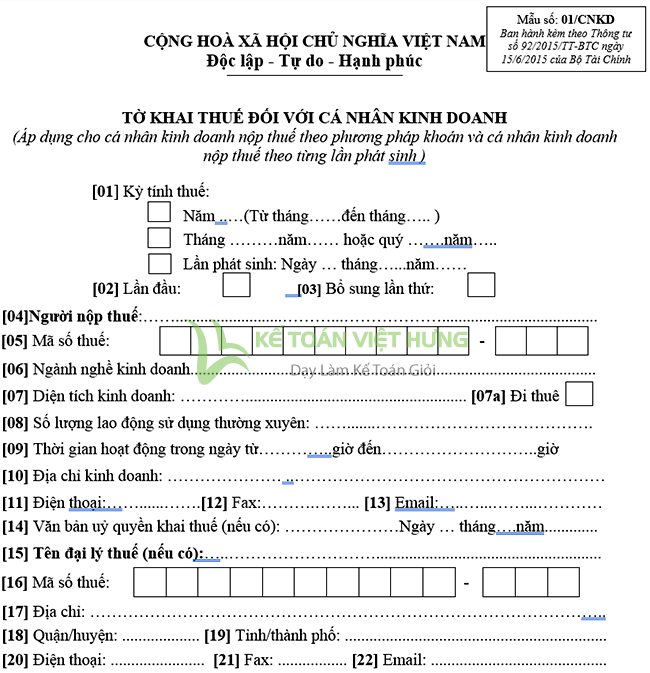

- Khi đó thì doanh nghiệp bán hàng chịu trách nhiệm khai và nộp thay cho cá nhân theo mẫu số 01/CNKD và hợp đồng hợp tác kinh doanh (nếu khai thuế lần đầu).

> Mẫu tờ khai 01/CNKD: TẠI ĐÂY

- Trong mẫu trước cụm từ “Người nộp thuế hoặc Đại diện hợp pháp của người nộp thuế” bạn phải nhớ điền “Khai thay”, ký tên và đóng dấu đầy đủ. Còn hồ sơ tính thuế, chứng từ thu thuế vẫn để thông tin của cá nhân kinh doanh.

- Sau khi hoàn tất hồ sơ bạn gửi lên Chi cục Thuế nơi Công ty đặt trụ sở chính.

- Đồng thời bù trừ công nợ trước khi chi trả cho đại lý.

(2) Về hoá đơn

Tuyệt đối không ghi nhận khoản chiết khấu thanh toán này để giảm giá cho khách hàng trên hóa đơn bán hàng

(3) Về chứng từ

Với người bán là phiếu chi, đối với người mua là phiếu thu.

⇒ Căn cứ vào những chứng từ này để hạch toán và để xác định thuế TNDN.

Đặc biệt, do từ năm 2015 từ mức chiết khấu thanh toán không còn bị khống chế nên tất cả hết chi phí Chiết khấu thương mại sẽ được trừ hết.

(4) Về khoản CKTT

Được tính trên số tiền khách hàng phải thanh toán bao gồm cả thuế GTGT. Khoản này sẽ được tính vào chi phí tài chính của công ty (hạch toán chiết khấu thanh toán)

2. Phân biệt chiết khấu thương mại và CKTT

Chiết khấu thương mại | Chiếc khấu thanh toán | |

| Khái niệm | Là khoản giảm giá niêm yết sản phẩm khi khách hàng mua với số lượng lớn. Ghi nhận giảm trừ doanh thu | Là khoản giảm trừ khi người mua thanh toán trước số tiền hàng trước thời hạn được cam kết và đã được thỏa thuận giữa hai bên trong hợp đồng mua bán. Ghi nhận vào chi phí tài chính |

| Chứng từ | Hóa đơn | Phiếu thu, phiếu chi |

| Tài khoản ghi nhận | Sử dụng tài khoản 521 | Bên bán sử dụng tài khoản 635, bên mua sử dụng tài khoản 515 |

3. Cách hạch toán chiết khấu thanh toán

Chiết khấu thanh toán được hạch toán khi khách hàng thanh toán trong hoặc trước thời hạn mà 2 bên đã thỏa thuận trong hợp đồng mua bán

Cách định khoản chiết khâu thanh toán như sau:

+ Nếu bạn là người bán:

Nợ 635

Có 131 ( Nếu giảm trừ công nợ )

Có 111 ( Nếu trả lại tiền )

+ Nếu bạn là người mua:

Nợ 331 ( Nếu giảm trừ công nợ )

Nợ 111 ( Nếu nhận tiền mặt )

Có 515

Chú ý:

– Chiết khấu thanh toán là tính trên số tiền thanh toán nên bao gồm cả thuế GTGT (hạch toán chiết khấu thanh toán)

VÍ DỤ

Công ty CP & ĐT Công nghệ Việt Hưng đặt hàng 100 máy giặt Sharp 11 KG với tổng tiền cần thanh toán là 213,000,000. Do công ty mình thanh toán sớm nên được nhận chiết khấu thanh toán 10%. Hạch toán chiết khấu chuyển khoản.

Số tiền được chiết khấu là: 213,000,000×10% = 21,300,000

Bên bán hàng hạch toán:

Nợ TK 635: 21,300,000

Có TK 112: 21,300,000

Bên mua hàng hạch toán:

Nợ TK 112: 21,300,000

Có TK 515: 21,300,000

Trên đây là những kiến thức cơ bản về hạch toán chiết khấu thanh toán mà chúng tôi đúng kết và nghiên cứu trong nhiều năm làm việc, mong rằng giúp bạn trong quá trình tìm hiểu và làm việc.