Khai bổ sung điều chỉnh Thuế GTGT là vấn đề được rất nhiều bạn quan tâm cũng như đặt câu hỏi, trên mạng thì có rất nhiều kiến thức kiên quan đến việc này tuy nhiên đều chưa đầy đủ hoặc các thông tin chưa thật sự chuẩn xác.

Lưu ý khi khai bổ sung điều chỉnh Thuế GTGT

Để các bạn dễ dàng nắm bắt, Trung tâm đào tạo kế toán Lamketoan.vn sẽ chia sẻ đến các bạn bài viết chính liên quan đến khai bổ sung điều chỉnh thuế giá trị gia tăng. Trước đó chúng tôi cũng đã chia sẻ đến các bạn 1 ví dụ cụ thể về vấn đề khai bổ xung thuế

1. Trong thời hạn kê khai thuế

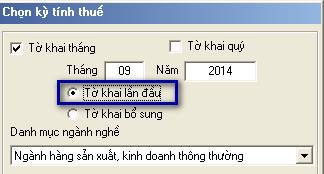

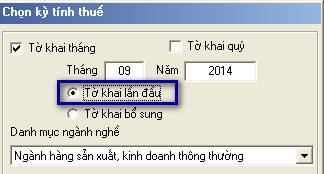

Sau khi bạn khai thuế xong mà phát hiện sai sót nhưng vẫn còn trong thời hạn kê khai thuế thì các bạn chỉ cần lập lại tờ khai mới – tờ khai ban đầu ( số liệu đã điều chỉnh đúng) chọn như trên hình và nộp lại, lưu ý không dùng tờ khai bổ xung.

2. Hết hạn kê khai thuế

Khai thuế xong mà phát hiện sai sót nhưng đã hết hạn kê khai thì các bạn phải thực hiện những công việc sau

2.1. Khai điều chỉnh nhưng không làm thay đổi tiền thuế phải nộp hoặc khấu trừ

Thì các bạn chỉ cần lập lại tờ khai mới – tờ khai ban đầu ( các chỉ tiêu đã điều chỉnh đúng) và nộp lại không dùng KHBS.

2.2. Khai điều chỉnh làm thay đổi tiền thuế phải nộp

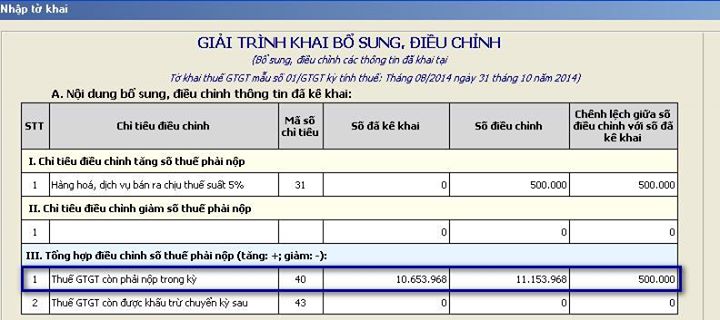

a. Nếu khai điều chỉnh làm tăng thuế GTGT phải nộp

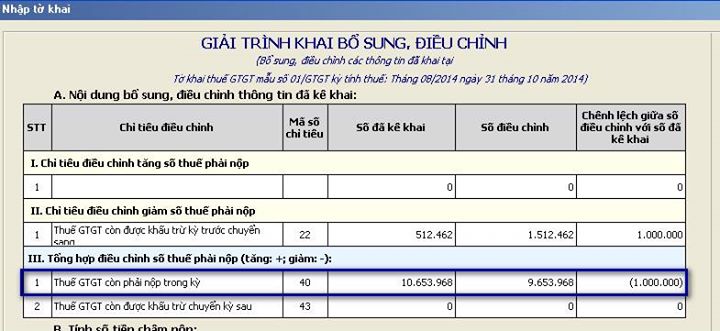

(Tức là khi khai điều chỉnh thì chỉ tiêu số 40 trên mẫu KHBS là số dương). Thì chỉ cần khai KHBS lại tờ khai đã khai sai rồi nộp. Đồng thời đóng tiền thuế tăng thêm và tiền nộp chậm vào ngân sách nhà nước là xong, không có gõ vào chỉ tiêu 37,38 của tờ khai tháng/quý hiện tại

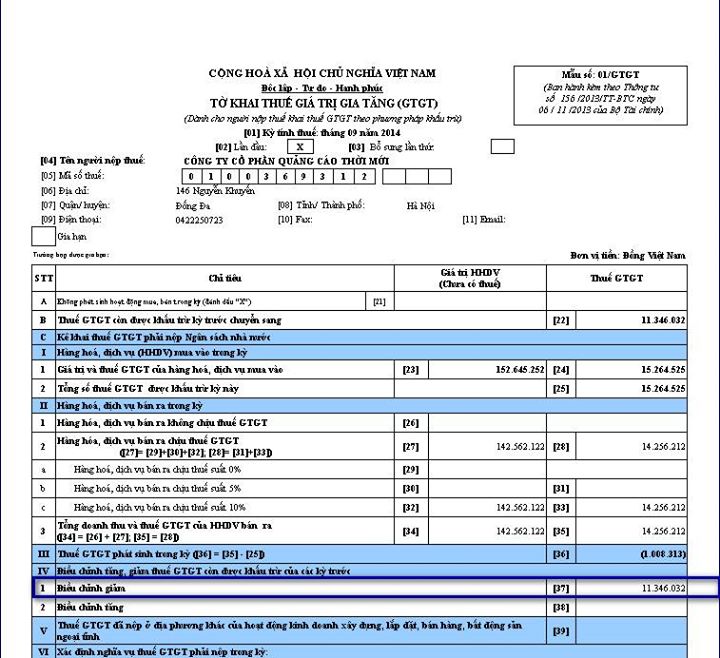

b. Nếu khai điều chỉnh làm giảm thuế GTGT phải nộp

(Tức là khi khai điều chỉnh thì chỉ tiêu số 40 trên mẫu KHBS là số âm). Thì chỉ cần khai KHBS lại tờ khai đã khai sai rồi nộp, không có gõ vào chỉ tiêu 37,38 của tờ khai tháng/quý hiện tại. Số tiền giảm này sẽ bù trừ với số phát sinh sau (nếu có) hoặc làm thủ tục hoàn.

2.3. Khai điều chỉnh làm thay đổi tiền thuế được khấu trừ

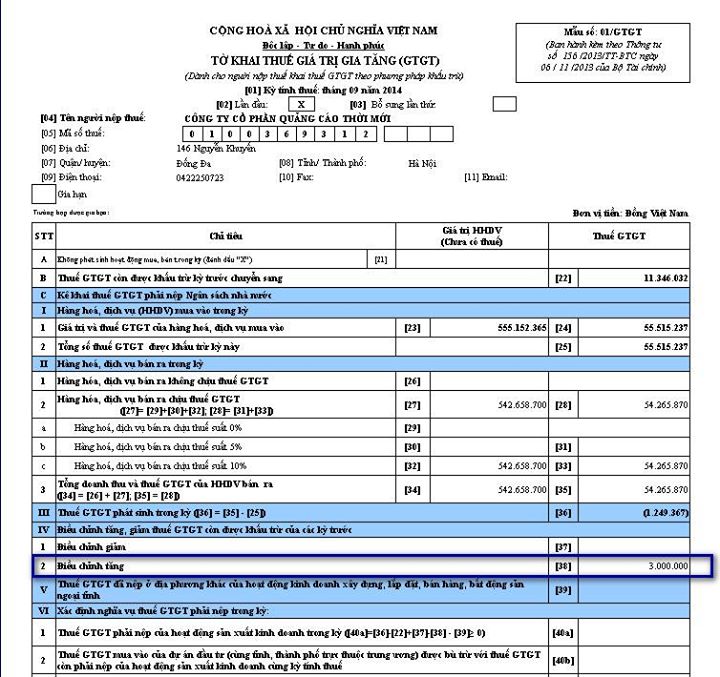

a. Nếu khai điều chỉnh làm tăng tiền thuế được khấu trừ

(Tức trên mẫu KHBS chỉ tiêu 43 là số dương ) thì ngoài việc làm KHBS lại tờ khai sai, các bạn phải gõ số tiền thuế tăng thêm ở chỉ tiêu 43 trên mẫu KHBS vào chỉ tiêu 38 của tờ khai tháng/quý hiện tại.

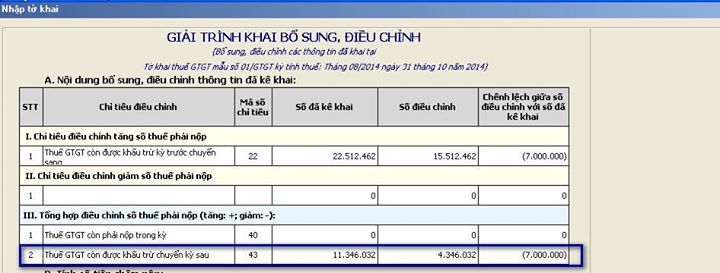

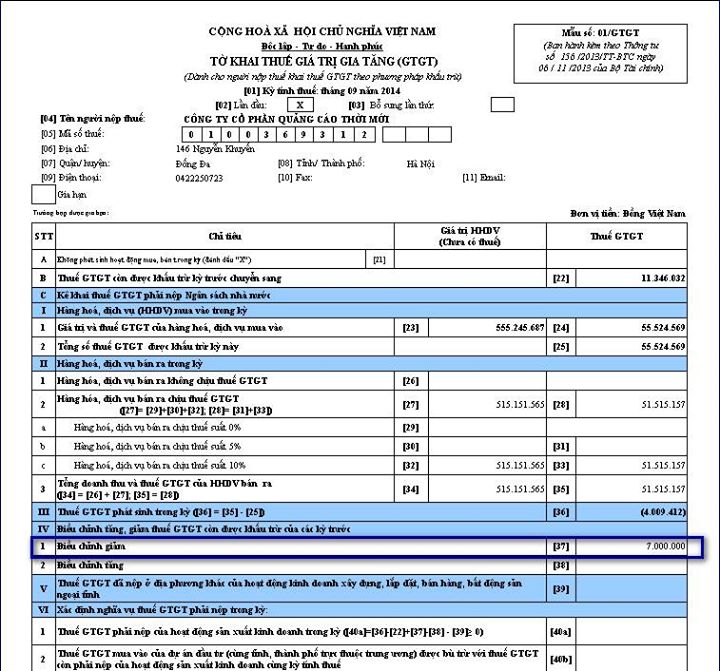

b. Nếu khai điều chỉnh làm giảm tiền thuế được khấu trừ

(Tức trên mẫu KHBS chỉ tiêu 43 là số âm ) thì ngoài việc làm KHBS lại tờ khai sai, các bạn phải gõ số tiền thuế được khấu trừ giảm ở chỉ tiêu 43 trên mẫu KHBS vào chỉ tiêu 37 của tờ khai tháng/quý hiện tại.

c. Nếu khai điều chỉnh làm giảm tiền thuế được khấu trừ đồng thời làm tăng tiền thuế phải nộp

(Tức trên mẫu KHBS chỉ tiêu 43 là số âm, chỉ tiêu 40 là số dương ) thì ngoài việc làm KHBS lại tờ khai sai, các bạn phải gõ số tiền thuế được khấu trừ giảm ở chỉ tiêu 43 của tờ KHBS vào chỉ tiêu 37 của tờ khai tháng/quý hiện tại. Đồng thời mang số tiền tăng thêm ở chỉ tiêu 40 nộp vào NSNN + tiền nộp chậm

Lưu ý: Căn cứ pháp lý khai bổ sung điều chỉnh: Thông tư 156/2013/TT-BTC

Lamketoan.vn

ac cho em hoi. nếu e quen nhập mục số 22 trong mau tờ khai GTGT Q1. Gio e mới pát hiện thì phải làm sao ạ

Vậy quý 1 có phát sinh nộp thuế hay còn thuế đc khấu trừ chuyển kỳ sau bạn?

Q1 có phat sinh nộp thue. hien dang nop du

Bạn làm tờ khai bổ sung của quý 1,tức là điền thuế vào chỉ tiêu 22,mình chia ra 2 trường hợp,bạn nhìn ở mục phụ lục khai BSĐC:

1/sau khi làm bổ sung,bạn thấy chỉ tiêu 43>0,tức là có phát sinh thuế khấu trừ chuyển kì sau thì qua quý 2,bạn điền số thuế quên điền ở mục 22 vào chỉ tiêu 38 của quý 2

2/ Nếu sau khi làm bổ sung,bạn thấy chỉ tiêu 40<0,tức là vẫn phát sinh nộp thuế nhưng số thuế ít hơn mức bạn nộp lúc đầu thì bạn chỉ theo dõi khoản chênh lệch này bên ngoài,nếu các kì sau có phát sinh nộp thuế thì bạn tự trừ dần,khi nào hết thì thôi,và KHÔNG được nhập cái số thuế bạn thiếu ở mục 22 của quý 1 vào mục 38 của quý 2.Lưu ý là ở trường hợp 1,qua quý 2 thì số thuế ở mục 22 là =0 nha

Cho em hỏi nếu trường hợp em đã nộp tờ khai mà giờ khách hàng trả lại hóa đơn đầu ra thuế xuất 0% thì em phải điều chỉnh như thế nào? E cảm ơn nhiều

Viết bình luận của bạn…

Không được trả lại hóa đơn đã kê khai bạn nhé. Khách hàng phải xuất hóa đơn khác trả hàng cho mình. Kê khai hóa đơn mới đó tại kỳ trả lại.

Cho e hỏi công ty e sx mặt hàng phân bón thuộc diện k chịu thuế GTGT. Quý 2 e khai sót 1 HĐ đầu ra bây giờ e làm tờ khai bổ sung điều chỉnh lại doanh thu quý 2. Vì k chịu thuế GTGT nên ở phụ lục KHBS chỉ tiêu 40 và 43 đều bằng 0. Vậy e có cần kết xuất XML và nộp KHBS k. Hay chỉ cần nộp tờ khai điều chỉnh là đc ạ. Em cảm ơn!

Có bạn nhé, kết xuất cả tờ khai điều chỉnh và Phụ lục KHBS để nộp