Khám phá các cập nhật mới nhất về 06 trường hợp xử lý kết quả khai bổ sung thuế được chia sẻ bởi Công ty Kế Toán Việt Hưng. Bài viết sẽ hướng dẫn chi tiết cách tối ưu hóa quy trình kê khai thuế của bạn.

1. Các tình huống cụ thể và cách xử lý khi kê khai bổ sung

Khi thực hiện kê khai bổ sung, có nhiều tình huống cụ thể mà doanh nghiệp hoặc cá nhân có thể gặp phải. Dưới đây là một số tình huống thường gặp và cách xử lý:

(1) Sai sót do nhập liệu số học

Tình huống: Doanh nghiệp nhập sai số tiền thuế phải nộp do lỗi đánh máy hoặc tính toán sai.

CÁCH XỬ LÝ:

– Xác định lỗi: Kiểm tra lại các hóa đơn, chứng từ liên quan để xác định chính xác lỗi sai.

– Lập tờ khai bổ sung: Điền lại số liệu đúng vào tờ khai bổ sung và nộp lại cho cơ quan thuế.

– Nộp bổ sung thuế: Nếu lỗi sai dẫn đến số thuế phải nộp thấp hơn thực tế, cần nộp bổ sung số thuế còn thiếu kèm theo tiền chậm nộp (nếu có).

(2) Bỏ sót hóa đơn mua hàng

Tình huống: Một số hóa đơn mua hàng không được khai báo trong kỳ kê khai trước đó.

CÁCH XỬ LÝ:

– Thu thập hóa đơn: Tìm lại tất cả các hóa đơn mua hàng bị bỏ sót.

– Kê khai bổ sung: Lập tờ khai bổ sung để khai báo thêm các hóa đơn này.

– Điều chỉnh sổ sách: Cập nhật sổ sách kế toán để phản ánh đúng các hóa đơn đã bổ sung.

(3) Sai mã số thuế của đối tác

Tình huống: Nhập sai mã số thuế của đối tác trên tờ khai thuế.

CÁCH XỬ LÝ:

– Xác định mã số thuế đúng: Liên hệ với đối tác để xác nhận mã số thuế chính xác.

– Kê khai bổ sung: Sử dụng tờ khai bổ sung để điều chỉnh mã số thuế sai và điền lại mã số thuế đúng.

– Thông báo đối tác: Thông báo cho đối tác về sự điều chỉnh để họ cập nhật lại thông tin nếu cần.

(4) Điều chỉnh do chính sách thuế thay đổi

Tình huống: Chính sách thuế thay đổi dẫn đến việc phải điều chỉnh lại các khoản thuế đã kê khai.

CÁCH XỬ LÝ:

– Cập nhật chính sách: Theo dõi các văn bản pháp luật mới liên quan đến chính sách thuế.

– Kê khai bổ sung: Điều chỉnh lại các khoản thuế đã kê khai theo chính sách mới và nộp tờ khai bổ sung.

– Nộp hoặc xin hoàn thuế: Tùy vào việc số thuế phải nộp tăng hay giảm, doanh nghiệp sẽ nộp bổ sung hoặc xin hoàn thuế.

(5) Kê Khai Thiếu Thuế Giá Trị Gia Tăng (GTGT)

Tình huống: Doanh nghiệp bỏ sót kê khai một phần thuế GTGT đầu vào hoặc đầu ra.

CÁCH XỬ LÝ:

– Xác định số thuế GTGT thiếu: Rà soát lại các hóa đơn GTGT đầu vào và đầu ra để xác định chính xác số thuế thiếu.

– Lập tờ khai bổ sung: Điều chỉnh lại các chỉ tiêu liên quan đến thuế GTGT trên tờ khai bổ sung.

– Nộp bổ sung thuế GTGT: Nộp bổ sung số thuế GTGT còn thiếu cùng với tiền chậm nộp (nếu có).

(6) Phát hiện sai sót sau khi đã nộp hồ sơ quyết toán thuế

Tình huống: Sau khi đã nộp hồ sơ quyết toán thuế, doanh nghiệp phát hiện có sai sót trong kê khai.

CÁCH XỬ LÝ:

– Lập tờ khai bổ sung: Sử dụng tờ khai bổ sung để điều chỉnh sai sót, ghi rõ lý do và nội dung điều chỉnh.

– Gửi công văn giải trình: Nộp công văn giải trình kèm theo tờ khai bổ sung để cơ quan thuế hiểu rõ tình huống.

– Nộp bổ sung hoặc xin hoàn thuế: Tùy vào kết quả điều chỉnh, doanh nghiệp sẽ phải nộp bổ sung hoặc có thể xin hoàn thuế nếu nộp thừa.

(7) Điều Chỉnh Số Liệu Do Thanh Tra Thuế Yêu Cầu

Tình huống: Sau khi thanh tra thuế, cơ quan thuế yêu cầu điều chỉnh lại số liệu đã kê khai.

CÁCH XỬ LÝ:

– Phối hợp với cơ quan thuế: Làm việc chặt chẽ với cơ quan thuế để xác định rõ các khoản mục cần điều chỉnh.

– Lập tờ khai bổ sung: Điều chỉnh lại các chỉ tiêu trên tờ khai theo yêu cầu của cơ quan thuế.

– Nộp bổ sung hoặc xin hoàn thuế: Nộp bổ sung số thuế còn thiếu hoặc xin hoàn thuế nếu nộp thừa.

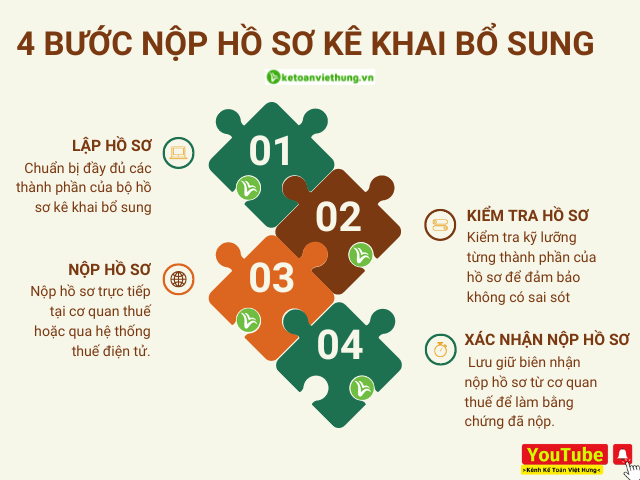

1. Bộ hồ sơ kê khai bổ sung Thuế

Khi thực hiện kê khai bổ sung thuế, doanh nghiệp hoặc cá nhân cần chuẩn bị một bộ hồ sơ đầy đủ và chính xác để nộp cho cơ quan thuế. Dưới đây là hướng dẫn chi tiết về các thành phần cần có trong bộ hồ sơ kê khai bổ sung:

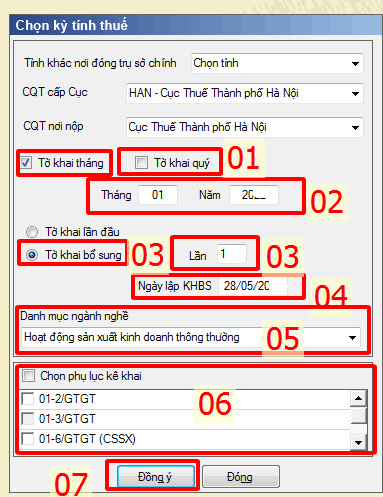

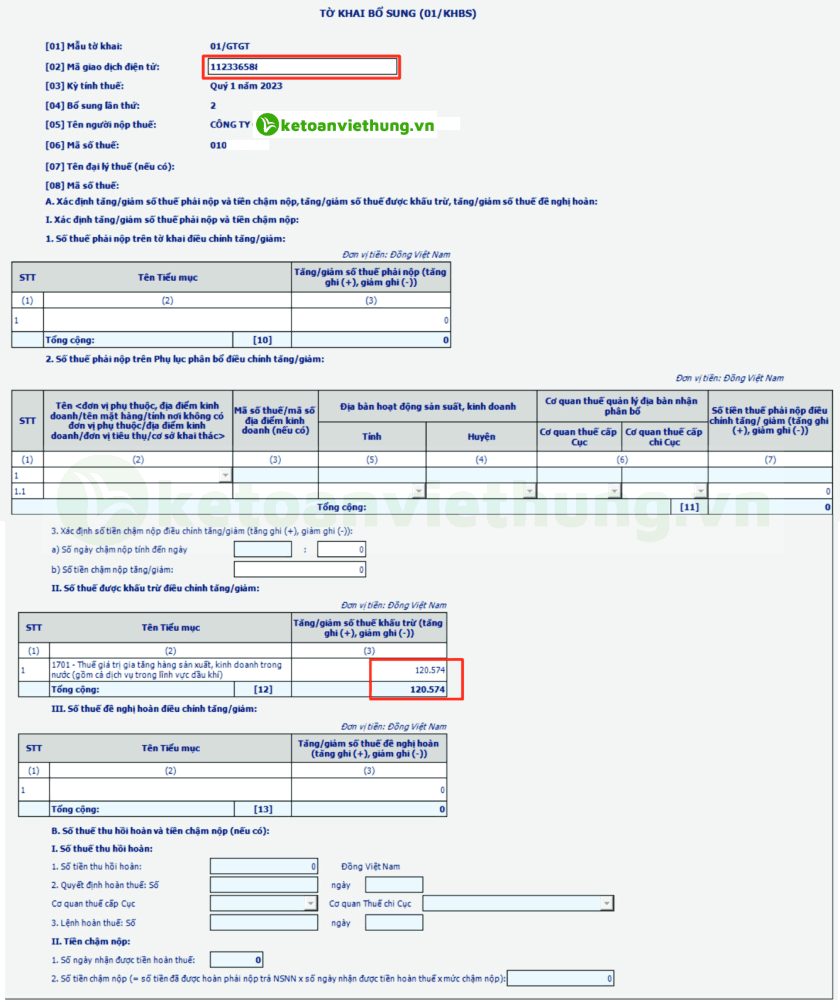

Tờ Khai Bổ Sung (Mẫu Số 01/KHBS)

– Mẫu số 01/KHBS: Đây là mẫu tờ khai bổ sung cần điền đầy đủ thông tin về các chỉ tiêu bị sai và các chỉ tiêu sau khi điều chỉnh.

– Thông tin điều chỉnh: Ghi rõ các sai sót đã phát hiện và cách điều chỉnh cụ thể cho từng chỉ tiêu.

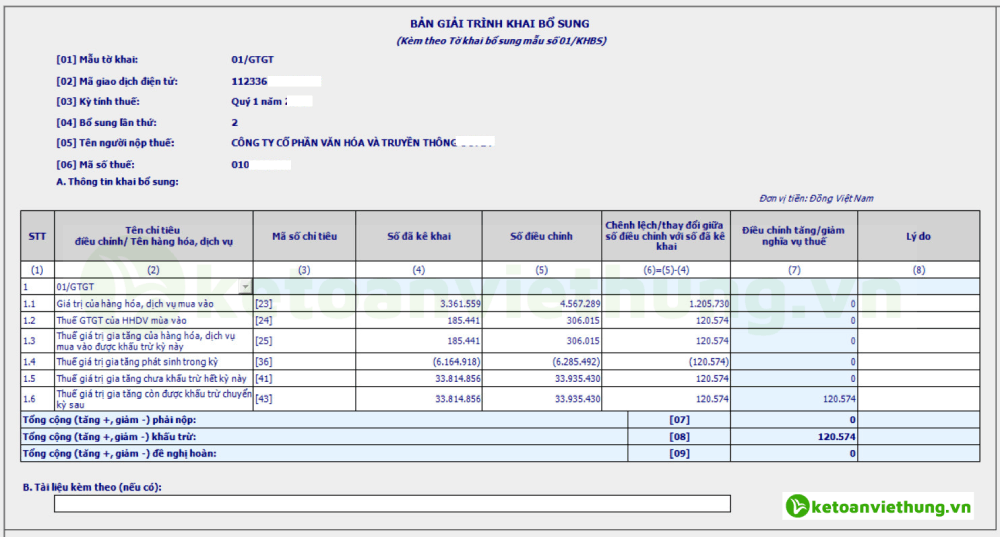

Bản Giải Trình Kê Khai Bổ Sung (Mẫu Số 01-1/KHBS)

– Mẫu số 01-1/KHBS: Đây là bản giải trình chi tiết về các sai sót và lý do điều chỉnh.

– Nội dung giải trình: Gồm mô tả chi tiết về sai sót, lý do xảy ra sai sót, và các chứng từ liên quan.

Hóa Đơn, Chứng Từ Liên Quan

– Hóa đơn GTGT: Các hóa đơn đầu vào và đầu ra liên quan đến sai sót và điều chỉnh.

– Chứng từ kế toán: Các chứng từ, biên lai, và tài liệu liên quan để minh chứng cho các số liệu điều chỉnh.

Bản Sao Sổ Kế Toán

– Sổ kế toán chi tiết: Bản sao sổ kế toán chi tiết liên quan đến các khoản mục điều chỉnh.

– Sổ cái: Bản sao sổ cái ghi nhận các giao dịch liên quan đến sai sót và điều chỉnh.

Thư Giải Trình và Đơn Đề Nghị (Nếu Cần)

– Thư giải trình: Thư giải trình kèm theo bộ hồ sơ để giải thích rõ ràng về lý do và cách xử lý các sai sót.

– Đơn đề nghị: Nếu có đề nghị cụ thể nào (như đề nghị hoàn thuế, bù trừ thuế), cần chuẩn bị đơn đề nghị chính thức.

LƯU Ý:

– Thời hạn kê khai bổ sung: Thực hiện kê khai bổ sung trước khi cơ quan thuế hoặc cơ quan có thẩm quyền công bố quyết định thanh tra, kiểm tra.

– Tiền chậm nộp: Nếu kê khai bổ sung dẫn đến số thuế phải nộp tăng, cần nộp thêm tiền chậm nộp tính trên số thuế chậm nộp.

1. 06 trường hợp xử lý kết quả khai bổ sung

Nếu tờ khai lần đầu phát sinh thuế phải nộp:

– Kết quả khai bổ sung làm tăng thuế phải nộp (100 → 120):

Nộp số chênh lệch tăng thêm 20 và tiền chậm nộp phát sinh theo quy định.

– Khai bổ sung làm giảm thuế phải nộp (100 → 80):

Nếu đã nộp theo số khai sai 100 thì: xem như nộp thừa 20, và được bù trừ với số phát sinh của kỳ khai thuế hiện tại.

– Khai bổ sung vừa làm giảm thuế phải nộp, vừa làm tăng thuế còn được khấu trừ (100 → -20):

Nếu đã nộp theo số sai thì xem như nộp thừa 100, đồng thời khai điều chỉnh số còn lại tăng được khấu trừ 20 vào chỉ tiêu 38 của kỳ hiện tại.

Nếu tờ khai lần đầu phát sinh thuế còn khấu trừ:

– Kết quả khai bổ sung làm tăng thuế còn được khấu trừ (-100 → -120):

Khai điều chỉnh số còn lại tăng 20 vào chỉ tiêu 38 của kỳ hiện tại.

– Khai bổ sung làm giảm thuế còn được khấu trừ (-100 → -80):

Nếu chưa đề nghị hoàn thuế số còn lại này: Thực hiện khai điều chỉnh số còn lại giảm 20 vào chỉ tiêu 37 của kỳ hiện tại.

Nếu đã được hoàn thuế: Phải nộp lại số hoàn sai 20 cùng với tiền chậm nộp.

– Khai bổ sung vừa làm giảm thuế còn được khấu trừ, vừa làm tăng thuế phải nộp (-100 → +20):

Nộp số còn lại tăng thêm 20 và tiền chậm nộp phát sinh, đồng thời khai điều chỉnh còn lại giảm 100 vào chỉ tiêu 37 của kỳ hiện tại.

Trên đây là 06 trường hợp xử lý kết quả khai bổ sung thuế mà Kế Toán Việt Hưng đã chia sẻ, giúp bạn nắm rõ hơn về các quy định thuế mới nhất. Đừng quên truy cập và theo dõi Fanpage Kế Toán Việt Hưng để cập nhật ưu đãi mới nhất cho các khóa học kế toán tổng hợp – thuế và các gói dịch vụ kế toán đa lĩnh vực. Hãy hành động ngay hôm nay để tối ưu hóa quy trình kế toán của bạn!