Nguyên tắc lập tờ khai quyết toán thuế TNDN điều chỉnh lại lần hai là gì? Khi đã hết hạn nộp hồ sơ khai thuế năm, người nộp thuế phát hiện ra sai sót trên tờ khai thuế thu nhập doanh nghiệp (TNDN) mẫu 03/TNDN. Sau đây Lamketoan.vnhướng dẫn các bạn một số nguyên tắc chung như sau.

NGUYÊN TẮC LẬP TỜ KHAI QUYẾT TOÁN THUẾ TNDN ĐIỀU CHỈNH LẠI LẦN 2

Căn cứ pháp lý

Theo khoản 5 Điều 10 Thông tư 156/2013/TT-BTC ngày 06/11/2013 quy định về khai bổ sung hồ sơ khai thuế

Nguyên tắc lập Tờ khai quyết toán thuế thu nhập doanh nghiệp điều chỉnh lại lần hai

– Tờ khai quyết toán thuế TNDN là tờ khai quyết toán thuế theo năm (hạn nộp tờ khai là 30/03 của năm N+1)

– Lập Tờ khai quyết toán thuế TNDN điều chỉnh lần hai mà không làm ảnh hưởng đến số thuế TNDN phải nộp thì chỉ khai bổ sung hồ sơ khai quyết toán thuế năm

– Nếu khi lập tờ khai quyết toán thuế TNDN điều chỉnh lần hai làm giảm số thuế phải nộp mà ảnh hưởng đến số thuế phải nộp của tháng, quý → khai bổ sung hồ sơ khai tháng, quý và tính lại tiền chậm nộp

Thời hạn nộp tờ khai quyết toán thuế TNDN điều chỉnh lại lần hai

Thời hạn nộp tờ khai quyết toán thuế TNDN điều chỉnh lại lần hai được nộp cho cơ quan thuế vào bất cứ ngày làm việc nào, không phụ thuộc vào thời hạn nộp hồ sơ khai thuế của lần tiếp theo nhưng phải trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định kiểm tra, thanh tra tại doanh nghiệp.

Khi lập tờ khai quyết toán thuế TNDN điều chỉnh lại lần hai thì hồ sơ nộp lại bổ sung gồm:

*) Trường hợp 1: Khi lập tờ khai quyết toán thuế TNDN điều chỉnh lại lần hai không làm thay đổi tiền thuế phải nộp, tiền thuế được khấu trừ, tiền thuế đề nghị hoàn thì hồ sơ gồm

– Tờ khai quyết toán thuế TNDN điều chỉnh lại lần hai

– Tài liệu giải thích kèm theo (nếu có)

*) Trường hợp 2: Khi lập tờ khai quyết toán thuế TNDN điều chỉnh lại lần hai làm tăng tiền thuế phải nộp thì hồ sơ khai bổ sung gồm:

– Tờ khai quyết toán thuế TNDN điều chỉnh lại lần hai

– Bản giải trình khai bổ sung, điều chỉnh mẫu số 01/KHBS ban hành kèm theo Thông tư 156/2013/TT-BTC

– Tài liệu kèm theo giải thích số liệu trong bản giải trình khai bổ sung, điều chỉnh

Chú ý: Tính thêm tiền chậm nộp thuế = Số tiền chậm nộp * Số ngày chậm nộp * 0.03%

*) Trường hợp 3: Khi lập tờ khai quyết toán thuế TNDN điều chỉnh lại lần hai làm giảm tiền thuế phải nộp thì hồ sơ khai bổ sung gồm

– Tờ khai quyết toán thuế TNDN điều chỉnh lại lần hai

– Bản giải trình khai bổ sung, điều chỉnh mẫu số 01/KHBS ban hành kèm theo Thông tư 156/2013/TT-BTC

– Tài liệu kèm theo giải thích số liệu trong bản giải trình khai bổ sung, điều chỉnh

Chú ý: Số tiền thuế điều chỉnh giảm được tính giảm nghĩa vụ thuế phải nộp, nếu đã nộp NSNN thì được bù trừ vào số thuế phải nộp của kỳ sau hoặc được hoàn thuế

Hướng dẫn cách lập tờ khai quyết toán thuế TNDN điều chỉnh lại lần hai

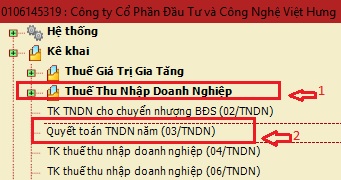

Mở HTKK (phiên bản HTKK thuế mới nhất, các bạn có thể tải tại website của Tổng cục thuế: gdt.gov.vn)

– Chọn Thuế Thu nhập doanh nghiệp

– Chọn Quyết toán TNDN năm (03/TNDN)

Màn hình hiện giao diện

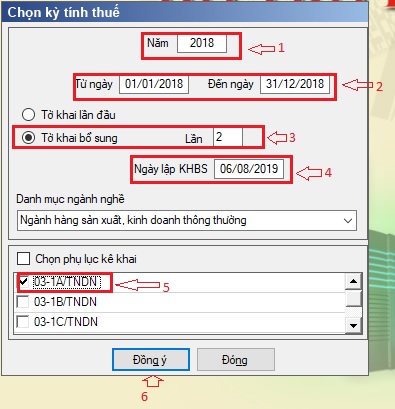

– Chọn: Năm

– Chọn: Từ ngày…đến ngày….

– Chọn: Tờ khai bổ sung, lần 2

– Chọn: 03-1A/TNDN

– Chọn: Đồng ý

Ví dụ cụ thể:

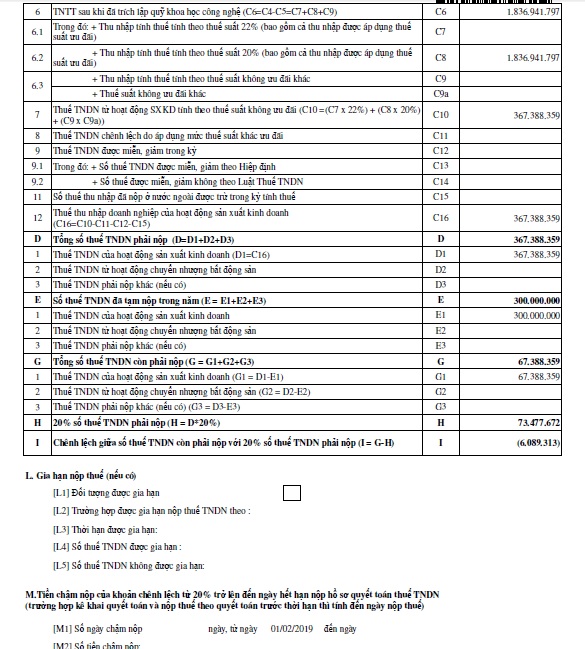

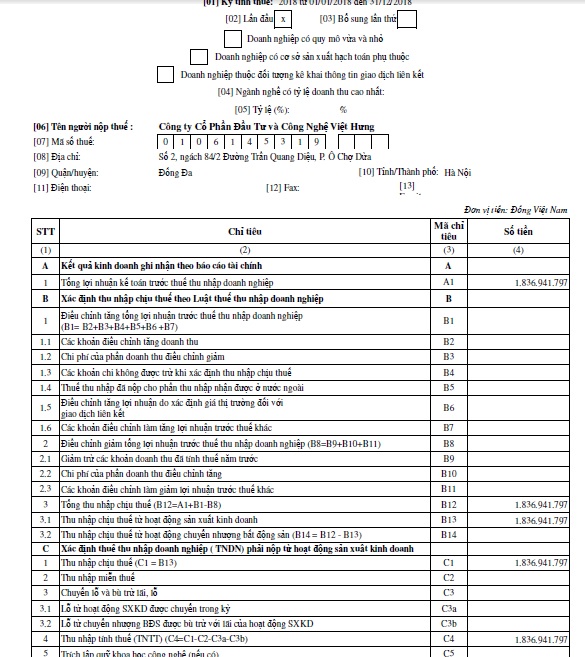

Năm 2018, Công ty Việt Hưng làm tờ khai quyết toán thuế TNDN với Tổng lợi nhuận kế toán trước thuế TNDN là: 1.836.941.797 đồng, số thuế TNDN phải nộp là: 367.388.360 đồng. Tờ khai lần đầu như sau

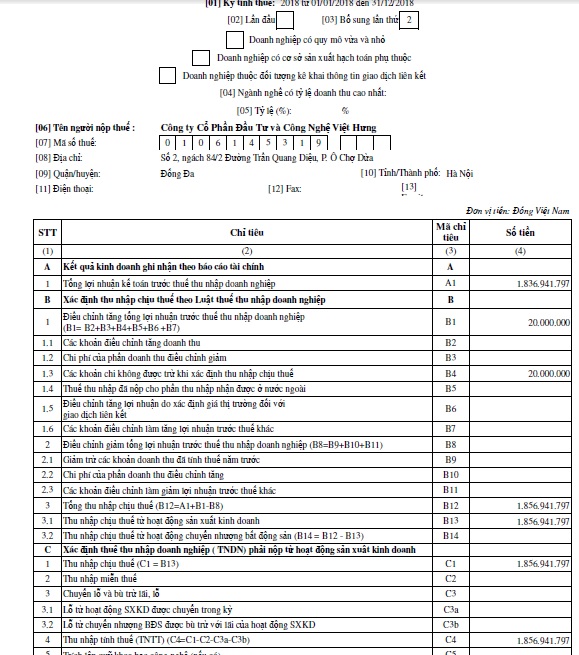

Đến ngày 01/08/2019, Kế toán phát hiện có khoản chi ủng hộ bắn pháo hoa cho thành phố số tiền là: 20.000.000 đồng không được tính vào chi phí hợp lý. Kế toán xử lý như sau:

– Đánh số tiền 20.000.000 đồng vào chỉ tiêu [B4] trên tờ khai quyết toán thuế TNDN

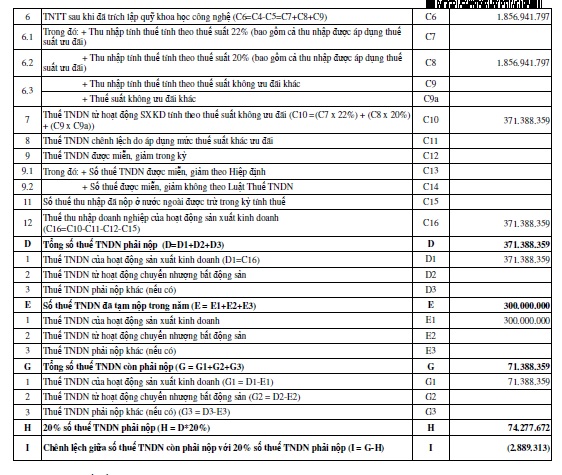

– Tính lại số thuế TNDN tại chỉ tiêu C8 là: 1.856.941.797 đồng và D1là: 371.388.359 đồng

– Sau đó căn cứ vào số liệu tại chỉ tiêu I để xác định số thuế TNDN phải nộp và số tiền thuế chậm nộp

Trên đây là nguyên tắc lâp tờ khai quyết toán thuế TNDN lần hai. Để có thể làm tốt công việc quyết toán thuế cuối năm, thì các bạn có thể liên hệ với Kế toán Việt Hưng để được hướng dẫn cụ thể và chi tiết hơn.

|