Hạch toán hàng bán bị trả lại – Hàng bán bị khách hàng trả lại do nhiều nguyên nhân: hàng kém chất lượng, hàng không đúng chủng loại, vi phạm hợp đồng kinh tế,…Vậy khi gặp trường hợp này thì kế toán phải xử lý thế nào. Sau đây Kế toán Việt Hưng hướng dẫn các bạn cách hạch toán hàng bán bị trả lại theo thông tư 200/2014/TT-BTC

1. Căn cứ pháp lý hạch toán hàng bán bị trả lại

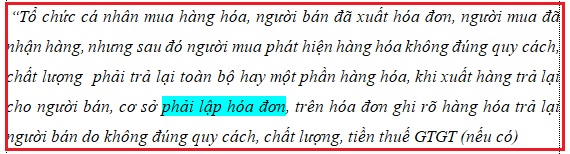

Theo quy định tại điểm 2.8 Phụ lục 4 Thông tư 39/2014/TT-BTC ngày 31/03/2014

2. Thủ tục đối với trường hợp hàng bán bị trả lại

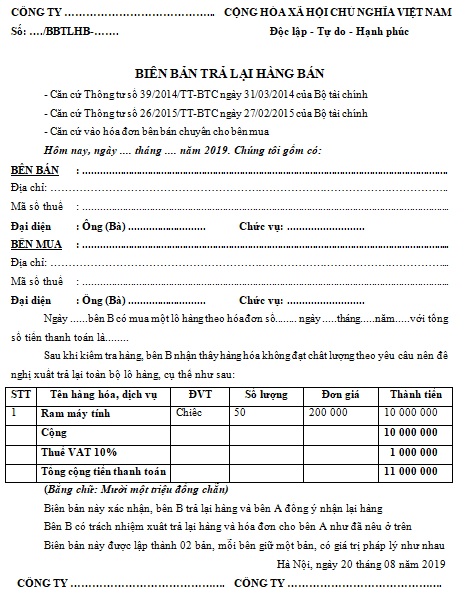

– Hai bên lập Biên bản trả lại hàng bán: Trên biên bản ghi rõ số lượng, đơn giá và lý do hàng bán bị trả lại

Mẫu Biên bản trả lại hàng bán

> Tải mẫu Biên bản bị trả lại DOWNLOAD

– Đối với bên trả lại hàng

+ Lập Phiếu xuất kho trả lại hàng: trên phiếu xuất kho ghi số lượng hàng bán trả lại

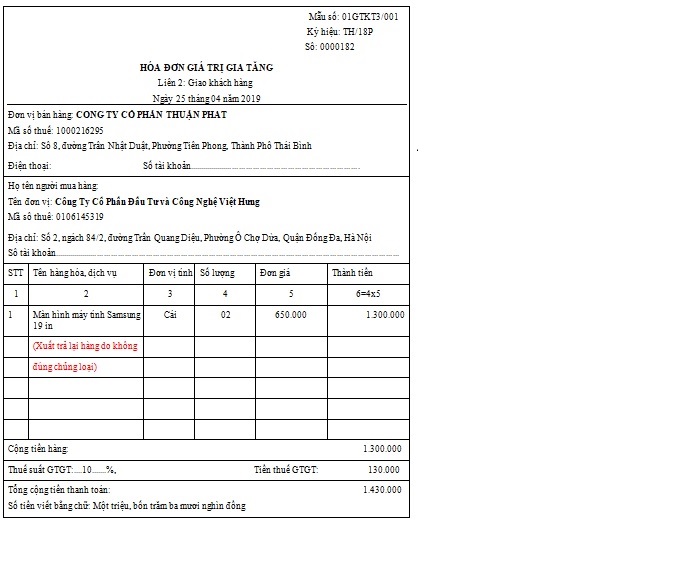

+ Lập Hóa đơn GTGT trả lại hàng cho bên bán hàng: Nội dung trên hóa đơn phải ghi rõ lý do trả lại hàng)

Chú ý: Đơn giá trên hóa đơn trả lại, là đơn giá mà người bán đã phát hành cho người mua

Mẫu hóa đơn hàng bán trả lại

+ Lập phiếu nhập kho hàng trả lại

3. Cách hạch toán hàng bán bị trả lại đối với bên bán hàng (Bên bị trả lại hàng)

3.1. Khi xuất hóa đơn bán hàng cho khách hàng

– Ghi tăng giá vốn hàng bán

Nợ TK 632: Giá vốn hàng bán

Có TK 152, 153, 155, 156: giảm giá trị hàng

– Ghi tăng doanh thu

Nợ TK 111, 112, 131: Tổng tiền hàng

Có TK 511: Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331: Thuế GTGT đầu ra phải nộp

3.2. Khi nhận hóa đơn hàng bán bị trả lại

– Căn cứ vào phiếu nhập kho thành phẩm, hàng hóa bị trả lại

→Ghi giảm giá vốn hàng bán

Nợ TK 152, 153, 155, 156: Tăng giá trị hàng trong kho

Có TK 632: Giảm giá vốn hàng bán

– Căn cứ vào hóa đơn GTGT của bên mua trả lại

→Ghi giảm doanh thu

Nợ TK 521.2: Hàng bán bị trả lại

Nợ TK 33311: Thuế GTGT đầu ra phải nộp

Có TK 111, 112, 131: Tổng tiền trên hóa đơn

3.3. Nếu phát sinh chi phí của hàng bán bị trả lại

Nợ TK 641: Chi phí bán hàng

Nợ TK 133 (nếu có): Thuế GTGT đầu vào được khấu trừ

Có TK 111, 112: Tổng tiền thanh toán

4. Cách hạch toán hàng bán bị trả lại đối với bên mua hàng (Bên trả lại hàng)

4.1. Khi nhận được hóa đơn mua hàng

– Ghi tăng giá trị hàng nhập kho

Nợ TK 152, 153, 155, 156: tăng giá trị nhập kho

Nợ TK 133: Thuế GTGT đầu vào được khấu trừ

Có TK 111, 112, 331: Tổng tiền trên hóa đơn mua hàng

4.2. Khi xuất hóa đơn trả lại hàng

→ Ghi giảm giá trị hàng hóa

Nợ TK 111, 112, 331: Tổng tiền trên hóa đơn trả lại hàng

Có TK 152, 153, 155, 156: Giảm giá trị hàng trong kho

Có TK 133: Giảm thuế GTGT đầu vào được khấu trừ tương ứng

5. Cách kê khai thuế đối với trường hợp hàng bán bị trả lại

*) Đối với bên Bán hàng

Khi kê khai vào tờ khai thuế GTGT (Mẫu số 01/GTGT) của tháng phát sinh hóa đơn trả lại hàng, phần doanh thu và thuế đầu ra tương ứng sẽ được kê khai giảm thể hiện trên chỉ tiêu

+ Chỉ tiêu: [30], [31]: Nếu HH, DV bán ra chịu thuế suất 5%

+ Chỉ tiêu: [32], [33]: Nếu HH, DV bán ra chịu thuế suất 10%

*) Đối với bên Mua hàng

+ Thực hiện điều chỉnh giảm giá trị hàng mua tại chỉ tiêu [23]

+ Giảm thuế GTGT đầu vào tại chỉ tiêu [24], [25]

Trên đây Kế toán Việt Hưng đã hướng dẫn các bạn cách kê khai và xử lý đối với trường hợp hàng bán bị trả lại. Muốn trực tiếp xử lý trên chứng từ thực tế thì các bạn có thể liên hệ trực tiếp với Trung tâm để được tư vấn trực tiếp.