Hãy cùng Kế toán Việt Hưng tìm hểu về 2 hình thức trả lương thường được thỏa thuận sử dụng nhất là lương NET và lương Gross.

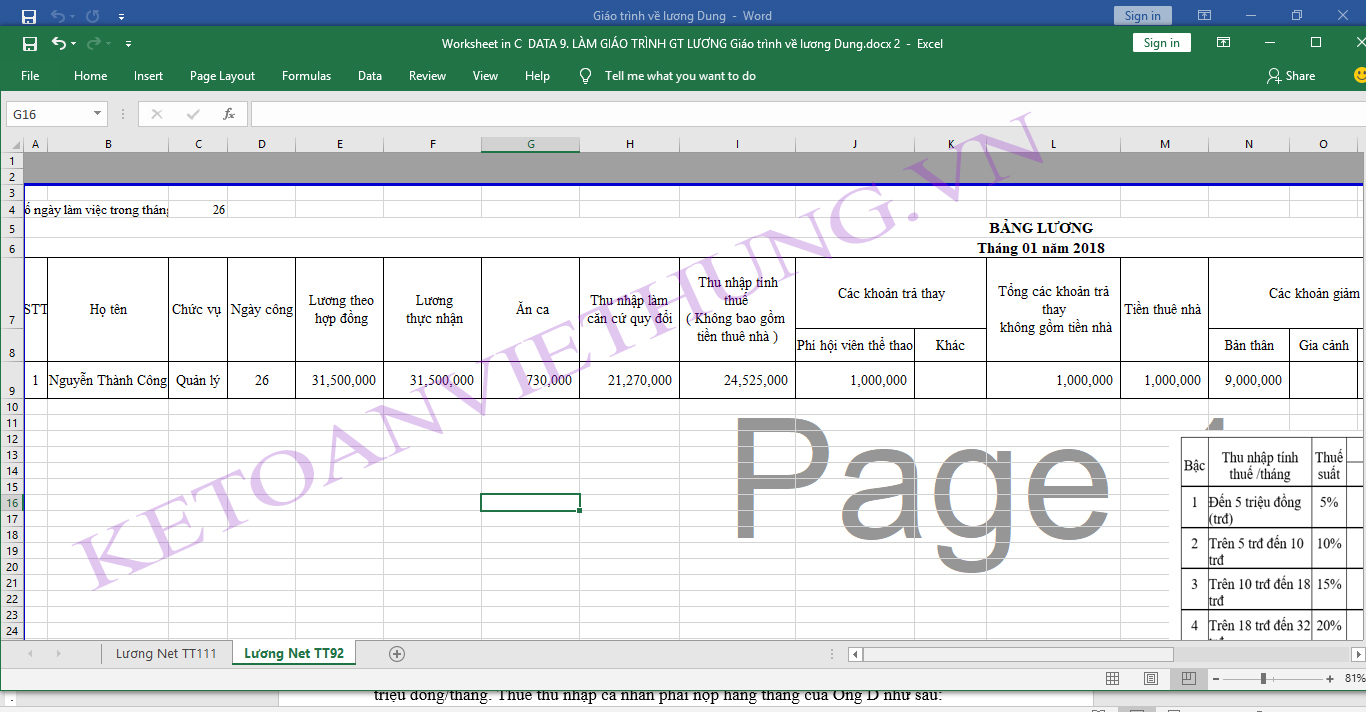

Nếu Công ty ký hợp đồng lao động với cá nhân người lao động, có thỏa thuận cá nhân nhận lương không bao gồm thuế ( Lương Net), Công ty trả thay cho người lao động các khoản bảo hiểm bắt buộc (bao gồm BHXH,BHYT,BHTN) và thuế TNCN thì công ty phải quy đổi thu nhập không bao gồm thuế và các khoản trả thay thành thu nhập tính thuế theo quy định tại khoản 1 điều 14 Thông tư số 92/2015/TT-BTC. Tổng chi phí tiền lương gồm: Lương Net , các khoản bảo hiểm bắt buộc (BHXH,BHYT,BHTN) và thuế TNCN công ty nộp thay nếu đáp ứng đủ các điều kiện được trừ tại thông tư 78/2014/TT-BTC (đã được sửa đổi bổ sung tại điều 4 thông tư 96/2015/TT-BTC) được tính vào chi phí được trừ khi tính thuế TNDN.

- Bảng so sánh lương Gross và Lương Net

| So sánh | Lương Gross | Lương Net

|

| Khái niệm | Là tổng tiền lương của NLĐ mà NSDLĐ chi trả mỗi kì trả lương | Là tiền lương thực lĩnh của NLĐ mỗi kỳ trả lương |

| Bao gồm | BHXH (8%) BHYT (1,5%) BHTN (1%) Thuế TNCN (nếu có) | Không bao gồm BHXH, BHYT, BHTN, Thuế TNCN |

| Mối quan hệ

| Lương Net = Lương Gross – (BHXH + BHYT + BHTN + Thuế TNCN | |

| Chủ thể ưa chuộng | Người lao động | Người sử dụng lao động |

| Ưu điểm | NLĐ có thể chủ động tính toán đối với mức lương | NLĐ có thể chủ động tính toán đối với mức lương |

| Nhược điểm | NLĐ phải thường xuyên tính toán số tiền đóng Bảo hiểm và thuế thu nhập để tránh bị NSDLĐ tính sai | NSDLĐ có thể sử dụng mức lương này để đóng Bảo hiểm cho NLĐ dẫn đến mức đóng thấp, mức hưởng cũng thấp. |

- Căn cứ pháp lý

- Thông tư 111/2013/TT-BTC

- Thông tư 92/2015/TT-BTC

Theo quy định của pháp luật, trong trường hợp tổ chức, cá nhân trả thu nhập từ tiền lương, tiền công cho người lao động mà khoản tiền này không bao gồm thuế thì phải quy đổi thu nhập không bao gồm thuế thành thu nhập tính thuế (hay còn gọi là quy đổi lương Net sang lương Gross) để xác định thu nhập chịu thuế.

Theo điều 14 thông tư 92/2015/TT-BTC có quy định:

Điều 14. Sửa đổi, bổ sung Điều 7 Thông tư số 111/2013/TT-BTC như sau:

1. Sửa đổi, bổ sung điểm a khoản 4 Điều 7

“a) Thu nhập làm căn cứ quy đổi thành thu nhập tính thuế là thu nhập thực nhận (không bao gồm thu nhập được miễn thuế) cộng (+) các khoản lợi ích do người sử dụng lao động trả thay cho người lao động (nếu có) trừ (-) các khoản giảm trừ. Trường hợp người sử dụng lao động áp dụng chính sách “tiền thuế giả định”, “tiền nhà giả định” thì thu nhập làm căn cứ quy đổi thành thu nhập tính thuế không bao gồm “tiền thuế giả định”, “tiền nhà giả định”. Trường hợp trong các khoản trả thay có tiền thuê nhà thì tiền thuê nhà tính vào thu nhập làm căn cứ quy đổi bằng số thực trả nhưng không vượt quá 15% tổng thu nhập chịu thuế phát sinh tại đơn vị không phân biệt nơi trả thu nhập (chưa bao gồm tiền thuê nhà thực tế phát sinh, “tiền nhà giả định” (nếu có)).

Công thức xác định thu nhập làm căn cứ quy đổi:

Thu nhập làm căn cứ quy đổi | = | Thu nhập thực nhận | + | Các khoản trả thay | – | Các khoản giảm trừ |

Trong đó:

– Thu nhập thực nhận là tiền lương, tiền công không bao gồm thuế mà người lao động nhận được hàng tháng (không bao gồm thu nhập được miễn thuế).

– Các khoản trả thay là các khoản lợi ích bằng tiền hoặc không bằng tiền do người sử dụng lao động trả cho người lao động theo hướng dẫn tại điểm đ, khoản 2, Điều 2 Thông tư số 111/2013/TT-BTC và khoản 2, khoản 3, khoản 4 Điều 11 Thông tư số 92/2015/TT-BTC.

– Các khoản giảm trừ bao gồm: giảm trừ gia cảnh; giảm trừ đóng bảo hiểm, quỹ hưu trí tự nguyện; giảm trừ đóng góp từ thiện, nhân đạo, khuyến học theo hướng dẫn tại Điều 9 Thông tư số 111/2013/TT-BTC và Điều 15 Thông tư số 92/2015/TT-BTC.”

2. Sửa đổi, bổ sung khoản 6 Điều 7

“6. Căn cứ tính thuế đối với tiền tích lũy mua bảo hiểm không bắt buộc là khoản tiền phí tích lũy mua bảo hiểm nhân thọ (không bao gồm bảo hiểm hưu trí tự nguyện), bảo hiểm không bắt buộc khác do người sử dụng lao động mua hoặc đóng góp cho người lao động và tỷ lệ khấu trừ 10%.

Trường hợp người sử dụng lao động mua cho người lao động bảo hiểm nhân thọ (không bao gồm bảo hiểm hưu trí tự nguyện), bảo hiểm không bắt buộc khác có tích lũy về phí bảo hiểm của doanh nghiệp bảo hiểm được thành lập và hoạt động theo quy định của pháp luật Việt Nam, người lao động chưa phải tính vào thu nhập chịu thuế khi người sử dụng lao động mua bảo hiểm. Đến thời điểm đáo hạn hợp đồng, doanh nghiệp bảo hiểm có trách nhiệm khấu trừ tiền thuế theo tỷ lệ 10% trên khoản tiền phí tích lũy tương ứng với phần người sử dụng lao động mua cho người lao động từ ngày 01 tháng 7 năm 2013. Trường hợp khoản phí tích lũy được trả nhiều lần thì tiền thuế được khấu trừ theo tỷ lệ 10% tương ứng với từng lần trả tiền phí tích lũy.

Trường hợp người sử dụng lao động mua cho người lao động bảo hiểm nhân thọ (không bao gồm bảo hiểm hưu trí tự nguyện), bảo hiểm không bắt buộc khác có tích lũy về phí bảo hiểm của doanh nghiệp bảo hiểm không thành lập và hoạt động theo pháp luật Việt Nam được phép bán bảo hiểm tại Việt Nam thì người sử dụng lao động có trách nhiệm khấu trừ thuế theo tỷ lệ 10% trên khoản tiền phí bảo hiểm đã mua hoặc đóng góp trước khi trả lương cho người lao động.

Doanh nghiệp bảo hiểm có trách nhiệm theo dõi riêng phần phí bảo hiểm nhân thọ, bảo hiểm không bắt buộc khác do người sử dụng lao động mua hoặc đóng góp cho người lao động để làm căn cứ tính thuế thu nhập cá nhân.”

Đây là những chia sẻ của Kế Toán Việt Hưng hy vọng sẽ giúp ích phần nào đó cho các bạn trong quá trình làm việc kế toán của mình – Mọi thắc mắc cần giải đáp xin liên hệ: 098.868.0223 – 091.292.9959 – 098.292.9939 để được tư vấn miễn phí – chuyên sâu TẤT TẦN TẬT mọi vấn đề.